Навигация

Принципы и методы налогообложения

4. Принципы и методы налогообложения

Принцип – базисное положение теории, идеи, системы. Существует множество принципов налогообложения. Основные:

o Принцип справедливости. Он означает, что налоговая система должна обеспечивать единство подходов к налогоплательщикам, всеобщность налогообложения, а также пропорциональность налогораспределения, налогового времени, относительно доходов налогоплательщиков. Данный принцип исключает возможность предоставления отдельным налогоплательщикам индивидуальных налоговых льгот.

o Принцип определённости. Сумма, способ, место платежа должны быть заранее известны налогоплательщику и любому другому лицу. Не допускается неясность налоговых законов, должно соблюдаться правило простоты и оперативности взимания налогов. Налог должен являться предсказуемым элементом при разработки предприятия стратегия своего развития, кроме этого по российскому законодательству все неопределённости налогового кодекса трактуются в пользу налогоплательщика.

o Принцип удобства. Он означает, что налог должен взиматься в такое время и таким способом, который наиболее удобен для налогового плательщика. Этот принцип реализуется в упрощении подачи налоговой декларации и в совершенствовании работы налоговых органов.

o Принцип дешевизны. Он включает в себя сокращение издержек по взиманию налогов, отмену налогов, доходы по которым не окупают затрат на сборы, а также научный подход к определению оптимальных ставок и штрафных санкций за налоговый промоушен.

o Принцип однократности налогообложения. Один и тот же объект налогообложения может облагаться налогом одного вида только единожды.

o Принцип гибкости налога. При изменении экономической ситуации в обществе и потребности государства в налоговых поступлениях налоги могут пересматриваться.

o Принцип политической ответственности. Налоговая система должна быть построена для убеждения налогоплательщика в том, что они платят налоги для своего же блага. Политическая система должна точно выражать предпочтения налогоплательщиков. Если налогоплательщик не чувствует возмещения от уплаченных налогов со стороны государства, то они стремятся уклониться от уплаты налога.

Методы налогообложения.

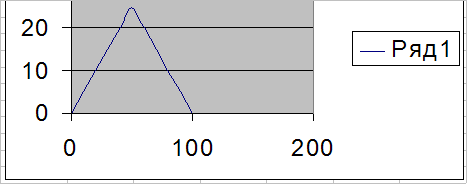

Под методами налогообложения понимается порядок изменения налоговой ставки в зависимости от роста налоговой базы. В теории известны четыре метода налогообложения:

o Равный. Он подразумевает, что для каждого налогоплательщика принимается равная сумма налогов.

o Пропорциональный. Для каждого налогоплательщика применяется равная ставка налога (налог на прибыль организации)

o Прогрессивный. С ростом налоговой базы растёт базовая ставка

o Регрессивный. С ростом налоговой базы уменьшается ставка налога.

5. Способы уплаты налога

Существует четыре основных способа уплаты налога:

o Уплата по декларации. Декларация – документ, в котором налогоплательщик приводит налоговой базы и соответствующей ей величины налога. Особенность этого способа, является то, что выплата налога производится после получения налога.

o Кадастровый способ. Кадастровый налог взимается в том случае, если когда объект налогообложения дефиринцирован на группы по определённому признаку. Перечень этих групп указывается в специальных кадастрах. Для каждой группы устанавливается индивидуальная ставка налога. Такой способ характерен тем, что величина налога не зависит от доходности объекта (транспортные налоги)

o Уплаты налога у источника. Здесь налог вноситься лицом, выплачивающим налог, по этому уплата налога производиться до получения люлей. (налог на доходы физических лиц). Он удерживается работодателем за физическое лицо и перечисляется в бюджеты, а налогоплательщик получает заработную плату уже уменьшенную на величину налога.

o Уплата в момент расходования. Такой способ характерен для косвенного налога.

6. Классификация налогов

Существует множество подходов классификации налогов, основные из них следующие:

o По субъектам налогообложения:

- Налоги с организации

- Налоги с физических лиц

- Универсальный налог.

o По объектам налогообложения:

- Прибыль или доходы

- Налоги на добавленную стоимость

- Налоги на отдельные виды деятельности

- Налоги на пользование природных ресурсов

- Налоги на имущество

o По видам налоговых ставок:

- Представленные процентной ставкой

- Взимаемые в абсолютной сумме с единицы налогообложения

- Комбинированные ставки.

o По уровню восстановления:

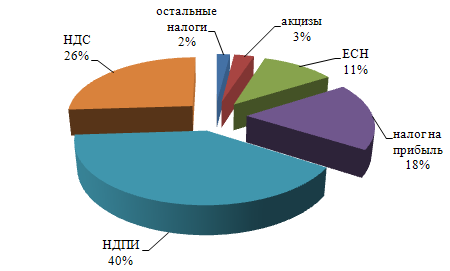

· Федеральные налоги. Они устанавливаются федеральным законодательством и обязательны к уплате на всей территории РФ. Федеральные налоги могут зачисляться в бюджеты различных уровней а также в государственные внебюджетные фонды.

· Региональный налог. Налоги, которые устанавливаются федеральным законодательством и вводятся в действия законами субъектов РФ, после чего становятся обязательными к уплате на территории соответствующего субъекта РФ. Органы власти субъектов федерации в праве вводить эти налоги, регулировать налоговые ставки в определённых налоговым кодексом пределе, а также устанавливать налоговые льготы и порядок взимания этих налогов. Всего 3 таких налога.

· Местные налоги. Налоги, которые устанавливаются федеральным законодательством, производные действия решения местных органов управления, после чего они становятся обязательными к уплате на территории соответствующего муниципального образования. В настоящий момент два таких налога.

o По способу взимания:

· Прямые. То есть налоги, которые взимаются с доходов или имущества налогоплательщика, организации или физических лиц.

· Косвенные налоги. Налоги на товары, работы и услуги, которые взимаются путём включения налога в цену товара. Уплата налогов осуществляется продавцом, но он «перекладывается» на покупателя товара.

НАЛОГОВАЯ СИСТЕМА

Похожие работы

... yсyгyбляет экономический кризис. Поэтомy я считаю, что для выхода из кризисного состояния необходимо наладить налоговyю системy, что позволит предприятиям работать в нормальных yсловиях. НАЛОГИ И НАЛОГОВАЯ СИСТЕМА В СОВРЕМЕННОЙ РОССИИ ВИДЫ НАЛОГОВ И ПЛАТЕЖЕЙ. Из числа других федеральных налогов устойчивы- ми темпами в прошлом году поступал подоходный налог с физических ...

... роль играет сама система налогообложения, избранная правительством. Через налоги власти воздействуют на общественное воспроизводство, т.е. любые процессы в экономике страны, а также социально-экономические процессы в обществе. При помощи налогов можно поощрять или сдерживать определенные виды деятельности (повышая или понижая налоги), направлять развитие тех или иных отраслей промышленности, ...

... РФ №2268 (п. 7, 11) начиная со 2 квартала 1994г. было предоставлено право вводить дополнительные местные налоги и сборы[1]. 2. Местные налоги. Проблемы их взимания. 2.1.Местные налоги, их сущность и виды. Местные налоги - это налоги и сборы, поступающие в доход местных бюджетов и (или), устанавливаемые местными органами власти и взимаемые на ...

... : "Налоги составляют ту долю продукта и труда страны, которая поступает в распоряжение правительства, они всегда уплачиваются, в конечном счете, из капитала или из дохода страны". Определенный вклад в определение сущности налогов внесли усченые-экономисты России А. Тривус, Н. Тургенев, А. Соколов. Так, по мнению Н. Тургенева, "налоги суть средства к достижению цели общества или государства, ...

0 комментариев