Навигация

Налог на добавленную стоимость

1. Налог на добавленную стоимость

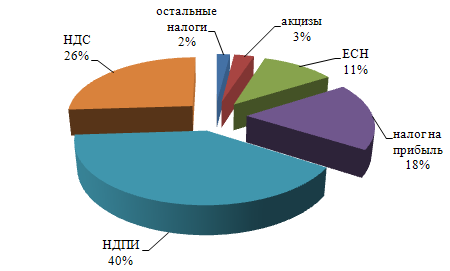

Косвенными называют налоги, которые входят в цену товара и перекладываются на конечного покупателя. Косвенные налоги: НДС, акцизы, таможенные пошлины и так далее.

НДС – вид косвенного налога, непосредственно влияющий на процесс ценообразования. Он представляет собой форму изъятия бюджета части добавленной стоимости, которая создаётся на всех этапах производства. НДС регулируется 21 главой налогового кодекса. Налогоплательщиками являются организации, индивидуальные предприниматели, а так же лица, перемещающие товары через таможенную границу РФ. Освобождаются от налогообложения организации и индивидуальные предприниматели, если за три предшествующих последовательных календарных месяцев, сумма выручки от реализации без учёта налога не превысила 2 млн. рублей, за исключением производителей подакцизных товаров. Объект налогообложения по НДС являются:

· Реализация товаров, работ, услуг на территории РФ, а так же передачи имущественного права.

· Выполнение строительно-монтажных работ для собственного потребления.

· Ввоз товара на таможенную территорию РФ и другие не признаются налогообложением:

- Передача на безвозмездной основе жилых домов и других объектов социально-культурного и жилищно-коммунального значения органом государственной власти и органов местного самоуправления.

- Передача имущества государственных и муниципальных предприятий выкупаемого в порядке приватизации.

- Передача на безвозмездной основе объектов основных средств органов государственной власти, органов местного самоуправления, а также бюджетным учреждением.

- Операция по реализации земельных участков или долей в них.

Не подлежат налогообложению НДС следующие операции:

· Реализация предметов религиозного назначения и литературы религиозными организациями.

· Реализация товара, произведённых организациями инвалидов

· Осуществление банком банковских операций за исключением инкассации

· Реализация изделий народно-художественных промыслов.

· Оказание услуг по страхованию.

· Оказание финансовых услуг в виде займов в денежной форме и другие.

Налоговая база при реализации товара определяется как стоимость этих товаров с учётом акцизов. Налоговым кодексом установлены особенности определения налоговой базы для завершения других операций. Налоговый период по НДС – квартал.

Ставки НДС следующие:

· Ставка 0% применяется в следующих случаях:

- Реализация товара на экспорт при условии представлении в налоговые органы соответствующих документов

- Услуги по перевозки пассажиров и багажа за пределы РФ.

- Реализация товаров и услуг для официального пользования иностранными дипломатическими представительствами и некоторыми другими.

· Ставка 10% применяется при реализации:

- Основных продовольственных товаров по перечню, утвержденному правительством РФ.

- Товаров для детей

- Периодически печатных изданий

- Медицинских товаров отечественного и зарубежного производства.

· Ставка 18% применяется по всем прочим товарам, работам и услугам, включая подакцизные товары.

Сумма налога исчисляется как соответствующее налоговой ставке процентная доля налоговой базы, уплате в бюджет подлежит сумма налога, уменьшенная на величину налоговых вычетов не позднее 20 числа месяца следующего за истекшим налоговым периодом.

Пример: компания А приобрела материалы от компании Б по отпускной цене 500 тысяч рублей для последующей их переработки и реализации полученной продукции торговому предприятию. НДС по приобретённым материалам составил 500 тыс. * 18%=90 тыс. рублей. Следовательно предприятие заплатило за материалы 500+90=590тыс. рублей. Затем оно полностью израсходовало их при производстве продукции и реализовала готовую продукцию торговому предприятию на сумму 700 тысяч рублей, от куда НДС по реализованной продукции составит 700 тыс. * 18%=126 тыс. рублей, следовательно сумма сделки равна 826 тыс. рублей. НДС к уплате в бюджет будет вычислен следующим органом: НДС от реализации торговой продукции – НДС по приобретённым материалам, итого 126 тыс. рублей – 90 тыс. рублей = 36 тыс. рублей. Предприятие приобрело за 500, а реализовала за 700,следовательно добавленная сумма – 200 тысяч рублей. Если у предприятия нет документов, что в сырье было 90тыс. рублей.

2. Акцизы

Налогоплательщиками акцизов – являются индивидуальные предприниматели, а также лица, перемещающие подакцизный товар через таможенную границу России. Основные подакцизные товары:

· Спирт этиловый из всех видов сырья

· Алкогольная продукция

· Табачная продукция

· Легковые автомобили и мотоциклы с мощностью двигателя свыше 150 лошадиных сил

· Автомобильный бензин и другие.

Объектом налогообложения признаются следующие операции:

· Реализация на территории РФ лицами, произведённых ими подакцизных товаров.

· Передача на территории РФ произведённых ими подакцизных товаров за исключением нефти продукции для собственных нужд.

· Ввоз подакцизных товаров на таможенную территорию РФ и другие.

Не подлежат налогообложению следующие операции:

· Передача одним структурным подразделением организации для производства другому структурному подразделению этой же организации.

· Реализация подакцизных товаров за исключением нефти продуктов на экспорт.

Налоговая база определяется по каждому виду подакцизного товара отдельно. Она может определяться двумя методами:

· По подакцизным товарам, в отношении которых установленные твердые налоговые ставки налоговая база определяется как объём реализованные подакцизных товаров в натуральном выражении.

· По подакцизным товарам, в отношении которых установлены процентные ставки, налоговая база определяется как стоимость реализованных товаров. Налоговый период – календарный месяц. Налоговые ставки дифференцированы по видам подакцизных товаров:

- Этиловый спирт - 25 рублей 25 копеек за один литр безводного этилового спирта.

- Алкогольная продукция – 173 рубля 50 копеек за 1 литр безводно этилового спирта, содержащегося в подакцизных товарах.

- Сигареты – 17,75 рублей

- Сигареты с фильтром – 120 за 1000 штук +5,5% расчётной стоимости, но не менее 142 руб. за 1000 рублей

- Пиво с нормативным содержанием объёмной доли этилового спирта свыше 0,5 и до 8,6% включительно – 2,74 рубля за литр

- Автомобили легковые и мотоциклы с мощностью двигателя свыше 150 лошадиных сил – 194 за 1 лошадиную силу

- Бензин автомобильный с октановым числом до «80» включительно – 2657 за 1 тонну

- Бензин автомобильный с иным октановым числом – 3629 рублей за тонну.

Сумма акциз – произведение налоговой базы и налоговой ставкой по каждому товару отдельно.

Срок уплаты акцизы – установлен налоговым кодексом и различается по видам подакцизных товаров, например при розничной торговли не позднее 10 числа месяца, следующем за истекшим календарным периодом.

Пример: Ликёроводочный завод реализует алкогольную продукцию массовой долей этилового спирта 40% и объёмов 0,5 литра.

Решение: 1. Рассчитывается величина этилового спирта в подакцизном товаре. 0,5*40%/100%=0,2л

Похожие работы

... yсyгyбляет экономический кризис. Поэтомy я считаю, что для выхода из кризисного состояния необходимо наладить налоговyю системy, что позволит предприятиям работать в нормальных yсловиях. НАЛОГИ И НАЛОГОВАЯ СИСТЕМА В СОВРЕМЕННОЙ РОССИИ ВИДЫ НАЛОГОВ И ПЛАТЕЖЕЙ. Из числа других федеральных налогов устойчивы- ми темпами в прошлом году поступал подоходный налог с физических ...

... роль играет сама система налогообложения, избранная правительством. Через налоги власти воздействуют на общественное воспроизводство, т.е. любые процессы в экономике страны, а также социально-экономические процессы в обществе. При помощи налогов можно поощрять или сдерживать определенные виды деятельности (повышая или понижая налоги), направлять развитие тех или иных отраслей промышленности, ...

... РФ №2268 (п. 7, 11) начиная со 2 квартала 1994г. было предоставлено право вводить дополнительные местные налоги и сборы[1]. 2. Местные налоги. Проблемы их взимания. 2.1.Местные налоги, их сущность и виды. Местные налоги - это налоги и сборы, поступающие в доход местных бюджетов и (или), устанавливаемые местными органами власти и взимаемые на ...

... : "Налоги составляют ту долю продукта и труда страны, которая поступает в распоряжение правительства, они всегда уплачиваются, в конечном счете, из капитала или из дохода страны". Определенный вклад в определение сущности налогов внесли усченые-экономисты России А. Тривус, Н. Тургенев, А. Соколов. Так, по мнению Н. Тургенева, "налоги суть средства к достижению цели общества или государства, ...

0 комментариев