Навигация

Налог на игорный бизнес

2. Налог на игорный бизнес

Игорный бизнес – предпринимательская деятельность, связанная с извлечением организацией или предпринимателями доходов в виде выигрышей или проведения азартных игр, не являющейся реализацией товаров, работ или услуг. Налогоплательщиков признаются организации или индивидуальные предприниматели, осуществляющие предпринимательскую деятельность в сфере игорного бизнеса. Объект налогообложения – игровой стол, игровой автомат, касса тотализатора, касса букмекерской конторы. Налоговая база определяется отдельно, как общее количество соответствующих объектов налогообложения. Налоговым периодом является календарный месяц.

Налоговые ставки устанавливаются субъектами РФ в следующих пределах:

· За один игровой стол, кассу тотализатора или кассу букмекерской конторы, ставка составляет от 25 тысяч до 125 тысяч рублей.

· А за один игровой автомат ставка от 1500 до 7000 тысяч рублей.

Сумма налога исчисляется налогоплательщиком, как проведением базы, установленной по каждому объекту налогообложения и ставка налога, установленной для этого объекта. Отчётность подаётся не позднее 20 числа месяца, следующего за истекшим налоговым периодом, а налог уплачивается не позднее 20 числа, то есть не позднее срока, установленного для подачи налоговой декларации.

РЕСУРСНЫЕ ПЛАТЕЖИ

1. Налог на добычу полезных ископаемых

Для цели этого налога основными видами полезных ископаемых признаётся камень уголь, нефть, природный газ, руды, торф. Налогоплательщиками признаются индивидуальные предприниматели, имеющие лицензию на пользование участками недр.

Объектом налогообложения признаётся:

· Полезные ископаемые, добытые из недр на территории РФ, либо на территориях, находящихся под юрисдикцией РФ

· Полезные ископаемые, извлечённые из отходно-добывающих производств, если такое извлечение подлежит отдельному лицензированию.

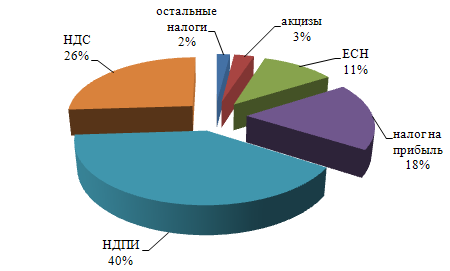

Налоговая база определяется как стоимость добытых полезных ископаемых, а при добычи природного газа – как количество добытых полезных ископаемых в натуральном выражении. Налоговый период – календарный месяц. Налоговых ставок очень много:

· Ставка 0% осуществляется при добычи полезных ископаемых в части нормативных потерь при добычи попутного газа и некоторых других.

· 4,8% при добычи руд чёрных металлов

· 7,5% при добычи минеральных вод

· 8% при добычи руд цветных металлов, природных алмазов и других драгоценных и полудрагоценных камней

· 16,5% при добычи нефти

· 135 рублей за 1 тысячу кубических метров природного газа

Количество добытого ископаемого определяется налогоплательщиком самостоятельно. В зависимости от вида полезного ископаемого его количество определяется в единицах массы или объёма. Сумма налога исчисляется как соответствующая налоговой ставки процентная доля налоговой базы. Сумма налога уплачивается не позднее 25 числа месяца, следующего за истекшим налоговым периодом.

Не признаются объектом налогообложения:

· Общераспространенные полезные ископаемые, добытые индивидуальным предпринимателем и используемые им непосредственно для личного потребления.

· Добытые геологические коллекционные материалы

· Полезные ископаемые, добытые в особо охраняемых природных объектах.

Оценка стоимости полезных ископаемых определяется налогоплательщиком самостоятельно одним из следующих способов:

· Исходя из сложившегося состояния у налогоплательщика цен реализации. Здесь стоимость полезных ископаемых определяется как произведение количества добытого полезного ископаемого и стоимости его одной единицы, а стоимость единицы рассчитывается как отношение выручки от реализации к количеству реализованных полезных ископаемых.

· Исходя из расчётной стоимости добытых полезных ископаемых. То есть понесенных затрат.

2. Вводный налог

Вводный налог - это федеральный налог, он относится к ресурсным платежам, поскольку взимается с водных объектов.

Налогоплательщиками признаются орг-ии или физ-ие лица, осущ-ие спец-ое или особое водопользование.

Объектом налогообложения признаются след-щие виды пользования водными объектами:

1. забор воды их водных объектов

2. исп-ие акваторией водных объектов

3. исп-ие водных объектов для целей гидроэнергетики

4. исп-ие водных объектов для целей лесосплава

Налоговая база при заборе воды опр-ся как объем воды, забранной из водного объекта за налоговый период. При исп-ии акваторией водных объектов налоговая база опр-ся как площадь предоставленного водного пространства. При исп-ии водных объектов для целей гидроэнергетики налоговая база опр-ся как кол-во произведенной за налоговый период электроэнергии. Пи исп-ии водных объектов для целей лесосплава налоговая база опр-ся как произведение объема сплавляемой древесины, выраженного в 1000 м3 и расстояние сплава, выраженного в км деленного на 100.

Налоговый период – квартал

Налоговые ставки – дифференцированы по бассейнам рек, озер и морей и эк-м районам. Например: при заборе воды из поверхностных водных объектов реки Волги в центральном эк-м районе налоговая ставка сост-т 288 руб. за 1000 м3 забранной воды. Налоговая ставка за 1 км2 используемой акваторией черного моря 49800 руб. в год. При исп-ии водных объектов для целей гидроэнергетики налоговая ставка для реки Енисей 13,7 руб. за 1000 кв/часов электроэнергии.

Налогоплательщик исчисляет сумму налога самост-но. Налог исчисляется как произведение налоговой базы и соотв-щей ей налоговой ставке. Налог подлежит уплате не позднее 20 числа месяца след-го за налоговым периодом.

Похожие работы

... yсyгyбляет экономический кризис. Поэтомy я считаю, что для выхода из кризисного состояния необходимо наладить налоговyю системy, что позволит предприятиям работать в нормальных yсловиях. НАЛОГИ И НАЛОГОВАЯ СИСТЕМА В СОВРЕМЕННОЙ РОССИИ ВИДЫ НАЛОГОВ И ПЛАТЕЖЕЙ. Из числа других федеральных налогов устойчивы- ми темпами в прошлом году поступал подоходный налог с физических ...

... роль играет сама система налогообложения, избранная правительством. Через налоги власти воздействуют на общественное воспроизводство, т.е. любые процессы в экономике страны, а также социально-экономические процессы в обществе. При помощи налогов можно поощрять или сдерживать определенные виды деятельности (повышая или понижая налоги), направлять развитие тех или иных отраслей промышленности, ...

... РФ №2268 (п. 7, 11) начиная со 2 квартала 1994г. было предоставлено право вводить дополнительные местные налоги и сборы[1]. 2. Местные налоги. Проблемы их взимания. 2.1.Местные налоги, их сущность и виды. Местные налоги - это налоги и сборы, поступающие в доход местных бюджетов и (или), устанавливаемые местными органами власти и взимаемые на ...

... : "Налоги составляют ту долю продукта и труда страны, которая поступает в распоряжение правительства, они всегда уплачиваются, в конечном счете, из капитала или из дохода страны". Определенный вклад в определение сущности налогов внесли усченые-экономисты России А. Тривус, Н. Тургенев, А. Соколов. Так, по мнению Н. Тургенева, "налоги суть средства к достижению цели общества или государства, ...

0 комментариев