Навигация

Застрахованный. Физическое лицо, имущественный интерес которого, связанный с жизнью, здоровьем и трудоспособностью является объектом страхования

1.3. Застрахованный. Физическое лицо, имущественный интерес которого, связанный с жизнью, здоровьем и трудоспособностью является объектом страхования.

1.4. Выгодоприобретатель. Физическое или юридическое лицо, указанное в договоре страхования для получения выплат по договору страхования. Назначение Выгодоприобретателя в случае, когда Страхователь не является Застрахованным лицом осуществляется только с письменного согласия Застрахованного.

Если в договоре Выгодоприобретатель для получения страховой выплаты в случае смерти Застрахованного не указан или умер, не успев получить эту выплату, Выгодоприобретателями по этому риску признаются наследники Застрахованного.

В течение действия договора страхования, если договором не предусмотрено иное, Выгодоприобретатель, названный в договоре, может быть заменен другим лицом с письменным уведомлением об этом Страховщика. Замена Выгодоприобретателя по договору личного страхования, назначенного с согласия Застрахованного, допускается только с согласия данного Застрахованного лица.

Выгодоприобретатель не может быть заменен другим лицом после того, как он выполнил какую_либо из обязанностей по договору страхования или предъявил Страховщику требование о выплате.

1.5. Договор страхования. Набор документов, полностью определяющих условия страхования и включающий в себя: настоящие “Условия страхования от несчастных случаев “ЛИЧНАЯ ЗАЩИТА”; заявление на страхование – документ, выражающий волю Страхователя заключить договор страхования в отношении конкретно названного лица/лиц и страховой полис, документ, содержащий индивидуальные условия страхования и удостоверяющий факт заключения договора страхования.

При отличии условий, содержащихся в “Условиях страхования от несчастных случаев “ЛИЧНАЯ ЗАЩИТА”, заявлении на страхование и страховом полисе, преимущественную силу имеют условия, содержащиеся в полисе.

1.6. Страховая сумма. Определенная договором страхования денежная сумма, в пределах которой Страховщик несет ответственность по договору страхования и исходя из которой определяется размер страховой премии и страховых выплат.

Страховая сумма по договору страхования определяется соглашением между Страхователем и Страховщиком. В договоре страхования указывается размер страховой суммы по каждому включенному в него риску.

При коллективном страховании за счет средств предприятия Страхователь юридическое лицо вправе устанавливать как одинаковые, так и дифференцированные страховые суммы на каждого Застрахованного.

1.7. Страховая премия (взнос). Плата за страхование, которую Страхователь обязан уплатить Страховщику в порядке и сроки, установленные договором страхования.

1.8. Страховой риск. Предполагаемое событие, на случай наступления которого проводится страхование. Обладает признаками вероятности и случайности наступления.

1.9. Страховой случай. Совершившееся событие, предусмотренное договором страхования, с наступлением которого возникает обязанность Страховщика произвести страховую выплату Застрахованному либо Выгодоприобретателю. Считается, что составляет один единственный страховой случай одно или несколько событий, произошедших по одной и той же причине независимо от числа заявителей и представленных претензий. Событие, предусмотренное договором страхования, считается наступившим только в том случае, если оно произошло на территории и в сроки действия страхования и в дальнейшем подтверждено в порядке, установленном нормами права и договором страхования. Если иное не предусмотрено договором страхования, то территорией страхования является территория Российской Федерации, кроме территории субъектов (субъекта) Российской Федерации, в которых объявлено чрезвычайное положение либо проводятся боевые действия (в том числе против террористов или вооруженных формирований).

1.10. Несчастный случай. Одномоментное, внезапное воздействие различных внешних факторов (физических, химических, технических и т.д.), характер, время и место которого могут быть однозначно определены. Несчастными случаями в целях настоящих Условий считаются следующие фактически происшедшие извне, возникшие внезапно, непредвиденно, помимо воли Застрахованного события, приведшие к утрате им трудоспособности, травме или смерти: стихийное явление природы, взрыв, ожог, обморожение, утопление, действие электрического тока, удар молнии, солнечный удар, нападение злоумышленников или животных, падение какого-либо предмета на/или самого Застрахованного, внезапное удушение, случайное попадание в дыхательные пути инородного тела, случайное острое отравление вредными продуктами или веществами (ядовитыми растениями, химическими веществами, лекарствами, недоброкачественными пищевыми продуктами), а также происшедшие при движении средств транспорта или при их аварии, при пользовании машинами, механизмами, орудиями производства и всякого рода инструментами. К несчастным случаям относится также резкое физическое перенапряжение конечностей или позвоночника, в результате чего происходит: вывих сустава; частичный или полный разрыв мускулов, сухожилий, связок или сосудов.

1.11. Франшиза. Предусмотренная договором страхования часть убытков, не подлежащая возмещению Страховщиком.

2. ЗАКЛЮЧЕНИЕ ДОГОВОРА СТРАХОВАНИЯ И ВСТУПЛЕНИЕ ЕГО В СИЛУ.

2.1. Основанием для заключения договора страхования может служить заполненный бланк установленного образца или устное распоряжение. При заключении договора на Страхователе лежит обязанность полно и достоверно ответить на все вопросы. Несоблюдение этого условия может повлечь отказ в страховой выплате или снижение её размера.

2.2. При страховании коллектива сведения о Застрахованных указываются в списке, который является неотъемлемой частью договора.

2.3. Договор страхования, если в нем не предусмотрено иное, вступает в силу:

2.3.1. При уплате страховой премии наличными деньгами _ с момента оплаты, но не ранее 00 часов 00 минут дня, указанного в договоре страхования как дата начала действия договора страхования.

2.3.2. При уплате страховой премии путем безналичных расчетов – с 00 часов 00 минут дня, следующего за днем списания средств с расчетного счета Страхователя для их перечисления в уполномоченный банк на расчетный счет Страховщика, но не ранее 00 часов 00 минут дня, указанного в договоре страхования как дата начала действия договора страхования.

2.4. Договор страхования от несчастных случаев может быть заключен на 1 год или на любой другой строк, связанный, например, с выполнением определенной работы, проведением мероприятий, поездки и т.д. Срок действия договора страхования устанавливается по соглашению сторон.

2.5. Время действия страховой защиты указывается в договоре страхования. По желанию Страхователя, согласованному со Страховщиком, договор страхования может быть заключен с условием, предусматривающим возникновение обязанности Страховщика по выплате при наступлении одного из указанных в разделе 3 последствий несчастного случая, происшедшего:

- только в период исполнения Застрахованным служебных обязанностей по месту основной работы (или выполнения работ по направлению организации), исключая путь к месту работы и обратно;

- только в период исполнения Застрахованным служебных обязанностей по месту основной работы (или выполнения работ по направлению организации), а также в пути следования к месту работы (и обратно) на транспорте предприятия или сторонней организации, предоставившей его по договору;

- в течение 24 часов в сутки;

- во время учебы (в период пребывания в учебном/дошкольном заведении);

- в период пребывания в детском (юношеском) оздоровительном лагере

Если иное не оговорено, страховая защита действует 24 часа в сутки.

3. СТРАХОВЫЕ РИСКИ.

3.1. Договор, заключенный на основании настоящих Условий, может включать следующие риски, явившиеся результатом несчастного случая, происшедшего в период действия этого договора страхования :

3.1.1. Смерть Застрахованного (СН), наступившая в течение года со дня несчастного случая, как прямое его следствие.

Выплате подлежит 100% страховой суммы по этому риску.

3.1.2. Физическая травма/увечье (ТН), приведшая к повреждениям, указанным в Таблице страховых выплат.

Выплате подлежит часть страховой суммы по этому риску, в соответствии с Таблицей страховых выплат, предусмотренной договором страхования. Покрываются только травмы и увечья, перечисленные в указанной Таблице страховых выплат.

Похожие работы

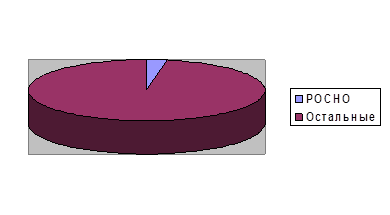

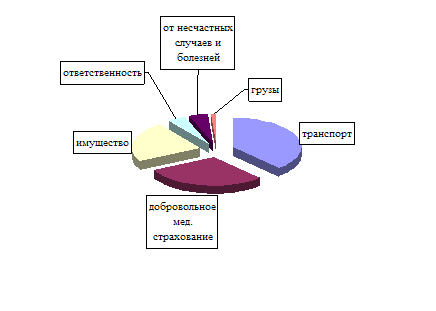

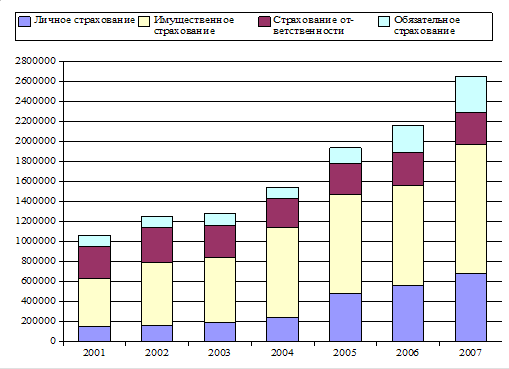

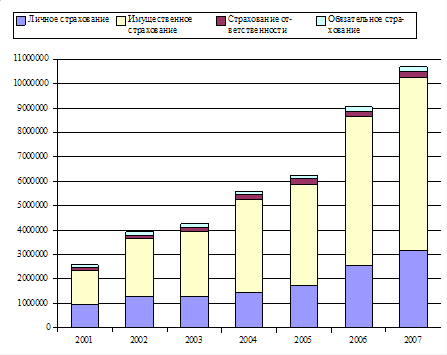

... 26,0811 428,861 624,62 54 168,364 28,1419 426,021 622,527 55 166,89 30,465 422,812 620,167 2.2 Анализ объема страхования рисков в туризме и его структуры в 2006 - 2008 гг. на примере страховой компании "РОСНО" Анализировать объем страхования рисков в туризме на примере российских страховых компаний очень ...

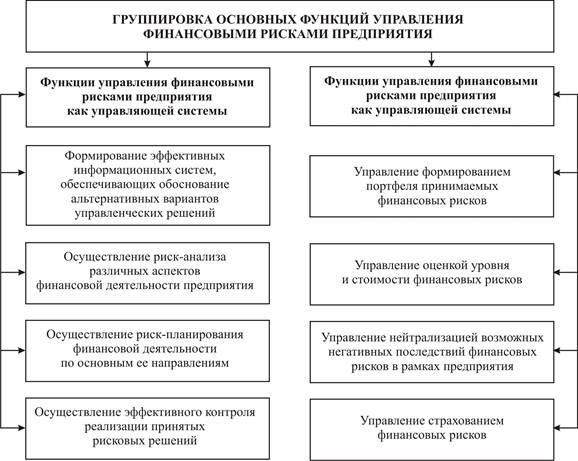

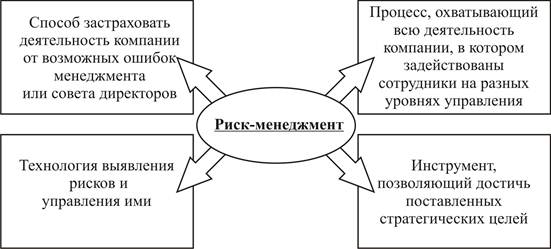

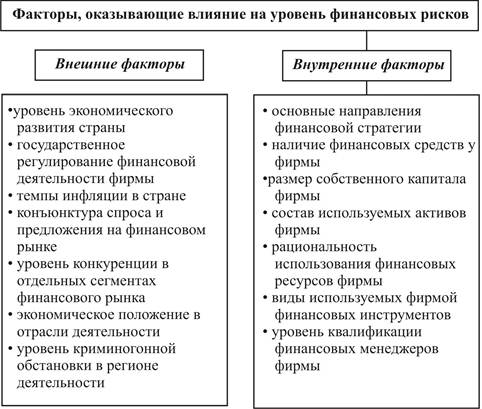

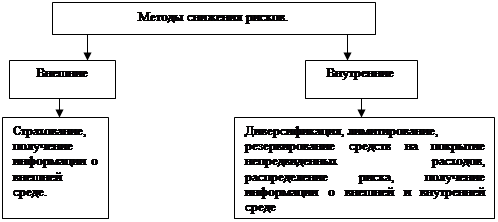

... а именно: оценку рисков по контрольным точкам финансово-хозяйственной деятельности. Использование данного метода, а также результаты качественного анализа позволяют проводить комплексную оценку рисков финансово-хозяйственной деятельности предприятий. Количественная оценка рисков проводится на основе данных, полученных при качественной их оценке, то есть оцениваться будут только те риски, которые ...

... наиболее высокий уровень технической экспертизы и опыт в подобного рода проектах, несет полную ответственность за текущую эксплуатацию объекта. Политические риски труднее поддаются оценке и страхованию. В большинстве случаев политические и региональные риски принимают на себя специальные организации; т. е. финансово-кредитные институты, специализирующиеся на страховании подобного вида рисков. 4. ...

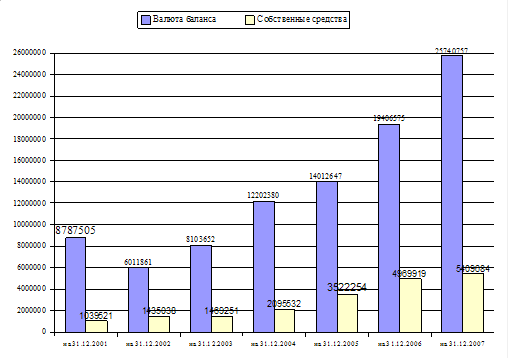

... (ресурсной базы); риск структуры капитала; риск несбалансированной ликвидности; риск банковских злоупотреблений; технологический и другие риски. 2. АНАЛИЗ МИНИМИЗАЦИИ БАНКОВСКИХ РИСКОВ НА ПРИМЕРЕ АО «НАРОДНЫЙ БАНК КАЗАХСТАНА» На основании Закона Республики Казахстан от 31 августа 1995 года №2444 «О банках и банковской деятельности в Республике Казахстан» в целях минимизации рисков, ...

0 комментариев