Навигация

Инвестиции как экономическая категория. Виды инвестиций

32. Инвестиции как экономическая категория. Виды инвестиций

Основным документом, регламентирующим инвестиционные деят-ть в РФ, яв-ся ФЗ "Об инвестиционной деятельности в РФ, осущ-й в форме капитальных вложений". Инвестиции – денежные ср-ва, ц/б, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предприним-ой и/или иной деятельности в целях получения прибыли и/или достижения иного полезного эффекта. Инвестиции – это вложение ср-в с целью получения д-да. Инвестиционная деятельность – вложение инвестиций и осущ-е практических действий в целях получения прибыли и/или достижения иного полученного эффекта. В узком смысле инвестиционная деят-ть представляет собой процесс преобразования инвестиционных ресурсов во вложения. Инвестиционные ресурсы – это все виды фин.активов, привлекаемые для осуществления вложений в объекты инвестирования. Объекты инвестиционной деятельности: 1) основной и оборотный капитал; 2) целевые денежные вклады в ц/б; 3) нематериальные активы. Субъекты инвестиционной деят-ти: 1) инвесторы – физ. и юр. лица, гос.органы, органы местного самоуправления, иностранные инвесторы; 2) заказчики – пользователи объектов инвестиционной деят-ти (подрядчики и др.) Инвестиции играют существенную роль в функционирование и развитие эк-ки и нах-ся в опред-й зависимости от факторов эк-го роста. Для выяснения этой зависимости необходимо ввести понятие валовых и чистых инвестиций. Валовые инестиции – совокупный объем инвестиций на приобретение ср-в производства, новое строительство, прирос ТМЗ в течении определенного периода. Чистые инвестиции отражают объем валовых инвестиций уменьшенный на величину амортизационных отчислений. Динамика показателей чистых инвестиций яв-ся индикатором состояния эк-ки: их величина показывает в какой фазе развития нах-ся эк-ка страны. Если объем валавых инвестиций превышает объем амортиз-х отчислений и след-но чистые инвестиции представляют собой положительную величину прирост производ-го потенциала обеспечивает расширенное воспроизводство, эк-ка нах-ся в стадии подъема. При равенстве валовых инвестиций и амортиз-х отчислений чистые инвестиции равны нулю. В эк-ку в данном периоде поступает такое же кол-во инвестиций какое и потребляется. Здесь имеет место простое воспроизводство, хор-ся отсутствием эк-го роста. Если величина валовых издержек меньше амортиз-х отчислений, то показатель чистых инвестиций отрицательный. Сокращение инвестиций вызывает уменьшение произ-го плтенциала и как следствие эконом-й спад. Классификация инвестиций: 1)По объектам инвестирования: а)реальные – совокупность вложений в реальные эконом-е активы (материальные ресурсы – ОС, оборот-е ср-ва) и нематериальные активы (лицензии, патенты, товарные марки и т.д.). Важнейшим составляющим реальных инвестиций яв-ся инвестиции осуществляемые в форме капитальных вложений или капиталообразующие. б) финансовые инвестиции – вложения ср-в в различные финансовые активы (ц/б, паи и долевое участие, банковские депозиты и т.д.) 2)По цели инвестирования: а) прямые – вложения в УК п/п с целью установления непосредственного контроля и управления объектом инвестирования. Они направлены на расширение сферы финансовых интересов, а не только на получение д-да. б)портфельные вложения в эконом-е активы с целью извлечения д-да (% по облигациям, дивиденды по акциям) и диверсификации р-в. 3)По срокам вложения: а)краткосрочные – до 1 года; б)среднесрочные – 3-5 лет; в)долгосрочные – выше 5 лет. 4)По формам собственности на инвестиционные ресурсы: а)частные (физ.лица и негосудар-е компании); б)государ-е; в)иностранные; г)смешанные. 5)По региональным признакам: а)внутренние; б)зарубежные. 6)По рискам: а)агрессивные характеризуются высокой степенью риска, высокой прибыльностью, низкой ликвидностью; б)Консервативные харак-ся пониженным риском, относительно невысокой доходностью; в)умеренные – низкая степень риска, низкая доходность. 7) По отраслевому признаку (по легкой промышленности и т.д.).

33. Методы финансирования инвестиционных проектов

Любое вложение базируется на инвестиционном проекте – совокупность расчетов обоснованных эффективность вложений. Инвестиционный проект – обоснование экономической целесообразности объема и сроков капитальных вложений, в том числе необходимая проектно-сметная документация, а также описание практических действий по осуществлению инвестиций. Оценка инвестиционного проекта проводится для решения инвестиционных задач: 1) Оценка конкретного проекта; 2) Обоснование целесообразности участия в проекте; 3) Сравнение нескольких проектов. Методы инвестирования:

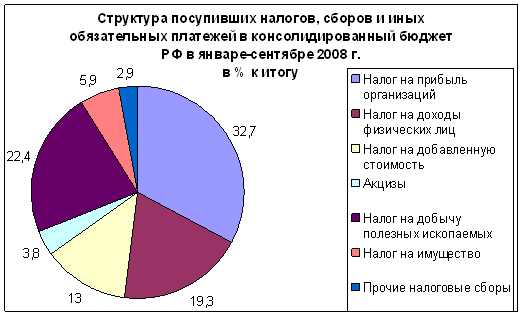

1) Собственные ресурсы п/п (чистая прибыль и амортизационные отчисления). 2) Бюджетные средства. Из ср-в фед.бюджета финансируются след-е р-ды: - выполнение федеральной инвестиционной программы, фундаментальные исследования и содействие научно-техническому прогрессу, бюджет развития) .

3) Привлеченные фин.ресурсы: - кредиты; - средства, полученные в результате эмиссии ц/б и реализация их на фондовом рынке; - паевые и иные взносы членов трудовых коллективов, граждан, юр.лиц; - инвестиции коллективных инвесторов (инвестиционные фонды, негосударственные пенсионные фонды, страховые компании и т.п). Кредитование осуществляется с соблюдения след-х принципов: целевого использования, обеспеченности, срочности, платности, возвратности.

4) Лизинг – это вид инвестиционной деят-ти по приобретению имущества и передаче его на основание договора лизинга физ. и юр. лицам за определенную плату, на определенный срок и на определенных условиях, обусловленных договором. Лизинг бывает операционный и финансовый. Оперативный подразумевает сдачу имущества в аренду на период значительно меньший, чем срок амортизации (2-5 лет). Финансовый лизинг предусматривает выплату лизинговых платежей полностью покрывающих амортизацию, дополнительные издержки и прибыль лизингодателя в течение действия одного договора. Франчайзинг – представляет собой передачу или продажу фирмой широко известной на рынке (франчайзор) лицензии (франшиза) на ведение бизнеса под своим товарным знаком другой фирме (франчайзодержатель) за определенное вознаграждение.

5) Иностранные инвестиции представляют собой капитальные ср-ва, выделенные из одной стороны и вложенные в различные виды предпринимательской деятельности в другой с целью получения прибыли. Большое значение имеют прямые инвестиции (не менее 10% вклада в УК организации) т.к. они оказывают существенное влияние на национальную эк-ку и международный бизнес в целом; - портфельные инвестиции.

6) Метод акционирования (приобретение акций для финансирования инвестицион. проектов).

Похожие работы

... источниками финансирования затрат соответствующего фонда. Внебюджетные фонды по основным направлениям своей деятельности освобождены от уплаты налогов, государственных и таможенных пошлин. ФИНАНСОВАЯ ПОЛИТИКА РОССИЙСКОГО ГОСУДАРСТВА НА СОВРЕМЕННОМ ЭТАПЕ В настоящее время особенно остро проявились недостатки финансовой политики, сдерживающие экономическое и социальное развитие нашей ...

... требований экономических законов, всестороннего анализа перспектив совершенствования производства и состояния потребностей населения. 2. Определение основных направлений использования финансов на перспективу и текущий период, то есть выработка стратегии и тактики финансовой политики. Здесь, исходя из поставленных целей, учитывают возможности роста и падения финансовых ресурсов, а также внешние ...

... финансового механизма и его отдельных элементов с личными и коллективными интересами, что является залогом эффективности финансового механизма. 2 Современная финансовая политика Украины 2.1 Регламентирование финансовых отношений Функционирование финансового механизма обеспечивается через организационные структуры, которые характеризуют надстройку общества. Это правовое регламентирование, ...

... , но и социального. Под социальным развитием понимается не только развитие просвещения, культуры, здравоохранения и других социальных потребностей, но и социального устройства общества. Содержание финансовой политики определяется: - соответствующей теоретической базой и разработанной на ее основе концепций, регулирующей роли государства в области финансов. - разработкой основных направлений и ...

0 комментариев