Навигация

Налоговые органы РФ: структура, задачи, функции. Права и обязанности налоговых органов

40. Налоговые органы РФ: структура, задачи, функции. Права и обязанности налоговых органов

Главной задачей налоговых органов яв-ся- контроль за соблюдением налогового законодательства, правильностью и полнотой уплаты налогов.

Права налоговых органов: 1- требовать от налогоплат-ка док-ы по формам, установленными гос органами или органами местного самоуправления, служащие основаниями для начисления и уплаты налогов; 2- проводить налоговые проверки; 3- производить выемку док-в при проведении налоговых проверок у налогоплательщи-ка или налогового агента; 4- вызвать на основании письме-нного уведомления в налоговые органы налогоплательщи-ков или налоговых агентов для дачи пояснений в связи с уплатой ими налогов или в связи с налоговой проверкой; 5- приостанавливать операции по счетам налогопл-ов и налагать арест на имущество в соответствии с НК РФ; 6- определять сумму налогов, подлежащую внесению налогопл-ми в бюджет расчетным путем на основании имеющейся у них информации о налогопл-ке; 7- требовать от налогопл-ов устранения выявленных нарушений законод-ва и контролировать выполнение указанных требований; 8- взыскивать недоимки и пени по налогам и сборам согласно НК РФ; 9- контролировать соответствие крупных расходов физ лицами их доходам; 10- предъявлять в суды общей юрисдикции или арбитражные суды иски о взыскании нал санкций, о признании недействительности гос регистрации юр лиц или инд пр-й, о ликвидации организ любой формы собствен-ти и т.д.

Обязанности налоговых органов: 1- соблюдать законод-во о налогах и сборах; 2- осуществлять контроль за соблюде-нием законод-ва; 3- вести в установленном порядке учет налогопл-ов; 4- осущ-ть возврат или зачет излишне выпла-ченных или излишне взысканных сумм налогов, пени; 5- соблюдать налог тайну; 6- направлять налогопл-ку или налог агенту копии акта налог проверки и решения налог органа, налог уведомление и требование об уплате налога и сбора.

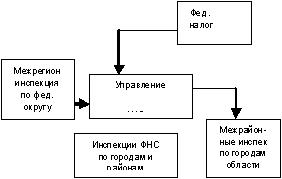

Структура:

41. Налоговый контроль: эк содержание, субъекты, формы. Налоговые проверки, порядок их проведения, значение

Налоговый контроль- система мер, обеспечивающих наблюдение, анализ и предупреждение нарушений в сфере налоговых отношений. Часть фин контроля, гл. задачей яв-ся обеспечение экономической безопасности гос-ва. Могут осуществлять следующие субъекты: налоговые органы, таможенные органы, правоохранительные, органы законодательной и исполнительной власти. Налоговый контроль осуществляется в разных формах: налоговые проверки, получение объяснений налогопл-ов, проверки данных учета и отчетности, осмотр помещений и территорий, проведение инвентаризаций и др. Налоговая проверка- осмотр и исследование документов налогопл-ов на предмет правильности и своевременности уплаты и исчисления налогов в бюджет. Виды налоговых проверок: камеральная, выездная.

Камеральная налоговая проверка- проводится по месту нахождения налогового органа на основе налоговых деклараций и документов, предоставленных налогопл-ом, служащих основанием для исчисления и уплаты налогов. Проводится в течение 3 месяцев со дня предоставления док-ов.

Выездная налоговая проверка – проводится на основании решения руководителя налогового органа. Может проводиться по одному или нескольким налогам. Не имеют право в течение одного года проводить две выездные проверки, продолжитель-ность не более 2 месяцев. Осуществляется проверка деклараций, документов на правильность исчисления и уплаты налогов, правильность заполнения первичных документов. По результатам проверки, если выявляются ошибки, то плательщик обязан доплатить недоимку, пени, штраф.

Значение проверок - выявление нарушений и ср-ва для пополнения бюджета.

42. Налогоплательщики, налоговые агенты. Их права и обязанности

Налогоплательщиками признаются организации, физ. лица, инд. предпр-ли, на кот в соответствии с НК возложена обязанность уплачивать налоги. Права: 1- получать от налоговых органов по месту учета бесплатную информацию о действующих налогах и сборах, законод-ве о налогах и сборах и иных актах; 2- получать от налоговых органов и др. уполномоченных гос. органов письменные разьяснения по вопросам применения законодательства о налогах и сборах; 3- использовать налоговые льготы при начислении основа-ний и в порядке, установленном законодат-ом о налогах и сборах; 4- получать тсрочку, рассрочку, налоговый кредит, инвестиционный налоговый кредит в соответствии с НК; 5- на своевременный зачет или возврат сумм излишне уплаченных или излишне взысканных налогов, пени, штрафов; 6- представлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов и по актам, проведенных налоговых проверок; 7- присутствовать при выездной налоговой проверки; 8- получать копии акта налоговой проверки и решения налоговых органов и налоговое уведомление и требования об уплате налогов; 9- обжаловать в установленном порядке акты налоговых органов и действия (бездействия) их должностных лиц; 10- требовать соблюдение налоговой тайны.

Обязанности: 1- уплачивать законно установленные налоги. 2- вставать на учет в налоговых органах. 3- вести в установленном порядке учет дох и расх и объектов налогообложения, если это предусмотренно законод-ом о налогах и сборах. 4- предоставлять в налоговый орган налог декларации по тем налогам, кот должны уплачивать. 5- предоставлять документы, необходимые для исчисления и уплаты налогов. 6- выполнять законные требования нал орг об устранении выявленных нарушений. 7- предоставлять нал орг всю необходимую информацию и док-ты в случаях и порядке согласно НК. 8- в течение 4-х лет хранить данные б/у. 9- письменно сообщать в нал орг в10 дневный срок об открытии и закрытии счетов. Налоговые агенты – лица, на кот возложена обязанность по исчислению, удержанию у налогопл-в и перечислению налогов в соответствующий бюджет. Обладают теми же правами, что и налогопл-ки. Обязанности: 1- правильно и своевременно исчислять, удерживать и перечислять налоги в соответствующие бюджеты. 2- в течение одного месяца письменно сообщать в нал орган о невозможности удержать налог у налогопл-ка и о сумме задолжен-ности налогопл-ка. 3- предоставлять в нал орг док, необходимые для осуществления контроля за правильностью исчисления, удержания и перечисления налогов. За неисполнение возложенных на него обязанностей налог агент несет ответственность в соответствии с законодательством.

Похожие работы

... источниками финансирования затрат соответствующего фонда. Внебюджетные фонды по основным направлениям своей деятельности освобождены от уплаты налогов, государственных и таможенных пошлин. ФИНАНСОВАЯ ПОЛИТИКА РОССИЙСКОГО ГОСУДАРСТВА НА СОВРЕМЕННОМ ЭТАПЕ В настоящее время особенно остро проявились недостатки финансовой политики, сдерживающие экономическое и социальное развитие нашей ...

... требований экономических законов, всестороннего анализа перспектив совершенствования производства и состояния потребностей населения. 2. Определение основных направлений использования финансов на перспективу и текущий период, то есть выработка стратегии и тактики финансовой политики. Здесь, исходя из поставленных целей, учитывают возможности роста и падения финансовых ресурсов, а также внешние ...

... финансового механизма и его отдельных элементов с личными и коллективными интересами, что является залогом эффективности финансового механизма. 2 Современная финансовая политика Украины 2.1 Регламентирование финансовых отношений Функционирование финансового механизма обеспечивается через организационные структуры, которые характеризуют надстройку общества. Это правовое регламентирование, ...

... , но и социального. Под социальным развитием понимается не только развитие просвещения, культуры, здравоохранения и других социальных потребностей, но и социального устройства общества. Содержание финансовой политики определяется: - соответствующей теоретической базой и разработанной на ее основе концепций, регулирующей роли государства в области финансов. - разработкой основных направлений и ...

0 комментариев