Навигация

Особенности начисления амортизации основных средств и нематериальных активов для целей налогообложения

49. Особенности начисления амортизации основных средств и нематериальных активов для целей налогообложения

Законом определено имущество, на кот не начисляется амортизация: 1- ОС, стоимостью до 10 тыс. руб. и сроком полезного использования до 12 м-в ( ср-ва списываются в полной сумме в момент потребления). 2- находящиеся на реконструкции более 12 м-в. 3- законсервированные по решению суда более 3 мес. 4- имущество бюджетных организаций ( за исключением приобретенного в связи с осуществлением предприн-й деят-ти). 5- имущество некоммерческих организаций, полученное в кач-ве целевых поступлений. 6- земля, природные ресурсы. 7- продуктивный скот. 8- приобретенные издания, произведения искусства (списываются в расход). Все амортизируемое имущ-во делится на 10 амортизационных групп в зависимости от срока полезного использования: 1 гр.- все недолговечное имущ-во от 1 года до 2 лет включительно. 2 гр.- от 2 до 3 лет...........9 гр.- от25 до 30 лет. 10 гр.- свыше 30 лет. Классификация по группам опреде-ляется Правительством РФ. Амортизируемое имущ-во принимается на учет по первоначальной ст-ти. Каждый налогопл-к должен определить, к какой группе относится его имущ-во, и установить конкретный срок полезного использова-ния каждого объекта учета. В целях налогооблож-я использ-ся 2 метода начисления амортизации. Линейный – применяется для имущ-ва 8-10 групп ( аморт начисляется по первонач ст-ти) Норма амортиз: К=1/n*100% где n-срок полезного использова-ния (в мес). Для имущ-ва остальных групп (1-7) п/п выбирает любой метод, но его нельзя менять в течение всего периода начисления амортизации.

Амортизация начисляется на остаточную ст-ть, норма амортиз: К=2/n*100%- это нелинейный метод используется до месяца, в кот остаточная ст-ть имущ-ва будет (достигнет) 20% первонача-льной. На оставшиеся мес аморт будет начисляться линейным методом. Начисление аморт заканчивается с момента окончания срока полезного использования или перенесения всей суммы ст-ти имущ-ва. Законом предусмотрено применение повышающих и понижающих коэффициентов: для ОС, используемых для работы в условиях агрессивной среды и (или) повышенной сменности п/п вправе применять спец. коэф. не выше 2. Для ОС, являющихся предметом лизинга, п/п вправе применять спец. коэф. Не выше 3. Данное положение не распространяется на ОС 1,2,3 группы, когда амортизация начисляется нелинейным методом. По легковым автомобилям и пассажирским микроавтобусам первоначальной ст-ю более 300 и 400 тыс. руб. соответственно (в том числе взятые в лизинг) применяется к-т 0,5.

50. Ставка налога на прибыль, порядок исчисления и уплаты

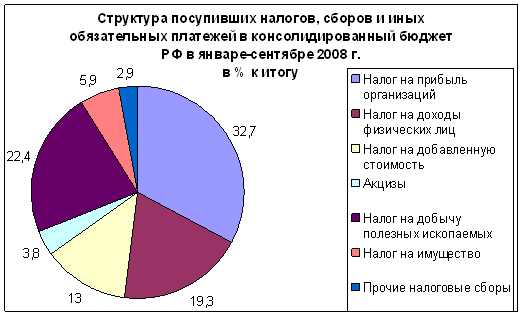

Основная ставка налога на прибыль независимо от вида деятельности – 24% делится между различными бюджетами. Так в 2004г. часть федерального бюджета составляла 5%, регионального 17% и местного 2%. В 2005г. произошли изменения: часть федерального бюджета осталась прежней и составляет 5%, часть регионального бюджета – 19%, в местный налог на прибыль не зачисляется. Налоговые ставки на доходы иностранных организаций: - 20% со всех доходов; 10% - от использования, содержания и сдачу в аренду судов, самолетов или других подвижных транспортных ср-в или контейнеров с осуществлением международных перевозок. По доходам в виде дивидендов: - 6% - от российских организаций российскими организациями и физ.лицами – налоговыми резидентами РФ; - 15% - от российских организаций иностранными организациями. По доходам от операций с отдельными видами логовых обязательств: - 15% - в виде % по гос-м и муниципальным ценным бумагам; 0% - в виде % по гос-м и муниципальным облигациям, эмитированным до 1997г.

Сумма налога = Прибыль х Ставку налога

До введения 25 главы НК РФ при определении налоговой базы существовали различные льготы. С введения 25 главы эти льготы отменены.

При исчислении налога за отчетный период п/п имеет право уменьшить прибыль на сумму убытка, полученного в предыдущем периоде, но не более 30% от величины прибыли. Убыток может погашаться в течении 10 лет.

Налоговый период – 1 год. Отчетный – 1 кв., полугодие, 9 м-в и год.

По итогам каждого отчетного периода налогоплательщик исчисляет сумму авансового платежа и уплачивает ее в бюджет не позднее срока, установленного для подачи налоговой декларации за соответствующий период. Ежемесячные авансовые платежи – не позднее 28 числа каждого месяца.

51. Налог на имущество организаций: экономическое содержание, объект налогообложения, ставки, льготы, порядок исчисления и уплаты

С 2004г. определяется главой 30 НК РФ.

Плательщики: юридические лица (российские, иностранные, имеющие имущество в РФ).

Объект – движимое и недвижимое имущество учтенное на балансе как основное ср-во (в т.ч. переданное во временное владение, распоряжение и дов.управление, вложения в УК других организаций).

Налоговая база – среднегодовая стоимость имущества.

Она определяется по данным б/у в виде остаточной стоимости.

Годовая = (янв. + февр. + … + дек. + янв. след.года) / 13

Квартальная = (янв. + февр. + март + апрель) / 4

Налоговый период – год. Отчетный период – 1 кв., полугодие, 9 м-в.

Ставка – 2,2%. Налог региональный. Регионы могут понизить ставку налога, ввести свои льготы, установить сроки уплаты.

Налоговые льготы: религиозные организации, учреждения уголовно-исполнительной системы, жилфонд, в сфере образования, науки культуры, организации инвалидов. Срок уплаты и срок предоставления нал.декларации – не позднее 30 числа м-ца следующего за отчетным периодом, за налоговым периодом не позднее 30.03 следующего года.

Похожие работы

... источниками финансирования затрат соответствующего фонда. Внебюджетные фонды по основным направлениям своей деятельности освобождены от уплаты налогов, государственных и таможенных пошлин. ФИНАНСОВАЯ ПОЛИТИКА РОССИЙСКОГО ГОСУДАРСТВА НА СОВРЕМЕННОМ ЭТАПЕ В настоящее время особенно остро проявились недостатки финансовой политики, сдерживающие экономическое и социальное развитие нашей ...

... требований экономических законов, всестороннего анализа перспектив совершенствования производства и состояния потребностей населения. 2. Определение основных направлений использования финансов на перспективу и текущий период, то есть выработка стратегии и тактики финансовой политики. Здесь, исходя из поставленных целей, учитывают возможности роста и падения финансовых ресурсов, а также внешние ...

... финансового механизма и его отдельных элементов с личными и коллективными интересами, что является залогом эффективности финансового механизма. 2 Современная финансовая политика Украины 2.1 Регламентирование финансовых отношений Функционирование финансового механизма обеспечивается через организационные структуры, которые характеризуют надстройку общества. Это правовое регламентирование, ...

... , но и социального. Под социальным развитием понимается не только развитие просвещения, культуры, здравоохранения и других социальных потребностей, но и социального устройства общества. Содержание финансовой политики определяется: - соответствующей теоретической базой и разработанной на ее основе концепций, регулирующей роли государства в области финансов. - разработкой основных направлений и ...

0 комментариев