Навигация

Рынок ценных бумаг: понятие, структура, виды

57. Рынок ценных бумаг: понятие, структура, виды

Рынок ценных бумаг – это часть финансового рынка, складывающаяся из эк-х отношений по поводу выпуска и обращения ц/б, т.е. это совокупность эк-х институтов и механизмов, с помощью которых осуществляется привлечение и перераспределение денежных ресурсов. Функции РЦБ. 1) Мобилизация (привлечение) и перераспределение ресурсов между отраслями и регионами.

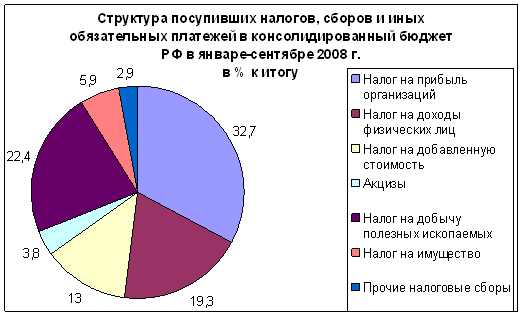

2) Покрытие дефицита бюджетов различных уровней (выпуск гос-х (ГКО, ОФЗ ОГСЗ) и муниципальных (жилищные, телефонные займы) ц/б. 3) Передел права собственности (приватизационные чеки, ваучеры, пакеты акций и.т.д.). 4) Получение д-да от опреаций с ц/б, т.е. спекулятивная функция. 5) Информационная. По состоянию РЦБ можно оценить состояние эк-ки в целом. Используются специальные индикаторы (показатели), фондовые индексы.

Структура РЦБ. Основные участники РЦБ: 1) Эмитенты – это лица испытывающие недостаток денежных ср-в и привлекающие их с помощью выпуска ц/б (юр.лица, органы власти). 2) Инвесторы – лица обладающие денежными средствами и вкладывающие их в ц/б в целях получения дохода и участия в управлении (ч/з акции). Эмитенты и инвесторы могут встречаться непосредственно, но чаще это происходит ч/з посредников (брокеры, дилеры). Посредники участвуют в первичном размещение ц/б (андеррайтинг) и осуществляют операции по купле-продаже ц/б на вторичном рынке (брокеры для клиентов, дилеры сами для себя). Структура РЦБ включает в себя инфраструктуру, которая обслуживает основных участников. В инфраструктуру входят след-е организации: 1) Организаторы торговли – биржи. 2) Депозитарии где хранятся ц/б и учитываются права на ц/б. 3) Регистраторы или реестродержатели. Они ведут списки (реестры) конкретных эмитентов. 4) Клиринговые организации занимаются денежными расчетами и расчетами ц/б.

Регулирование и контроль РЦБ, который осуществляется ч/з создание законодательной базы (ФЗ "О рынке ц/б", ФЗ "Об АО"), создание специальных учреждений, занимающихся регулированием и контролем РЦБ (фед.служба по фин.рынкам, гос.дума, мин.финансов, ЦБ).

Виды РЦБ. Первичный РЦБ – это рынок, на котором происходит размещение ц/б, т.е. эмитент продает ц/б первому инвестору. На этом рынке происходит реальное привлечение ресурсов для эмитентов ц/б. Вторичный рынок. На нем обращаются ранее выпущенные ц/б. Биржевой рынок – это рынок на котором торгуют профессиональные участники в специально оборудованных учреждениях – биржах по строго установленным правилам. Внебиржевой или уличный рынок – это торговля ц/б вне биржи. Региональные рынки – это торговля в пределах определенного региона. Национальный рынок – рынок определенной страны. Мировой рынок ц/б – взаимосвязанные и взаимозависимые рынки во всемирном масштабе.

58. Ценная бумага: понятие, структура, виды

Ц/б – это документ удостоверяющий соблюдение установленной формы, обязательных реквизитов, имущественного права, осуществление или передача которых возможно только при ее предъявлении. Юридические характеристики ц/б: 1) документ (договор, контракт, сертификат…); 2) статус ц/б принудительный, т.к. гос-во определяет, какие документы считаются ц/б, какую форму и реквизиты они должны принимать; 3) Ц/б должна содержать определенные права ее владельца (право на д-д, на возврат денег, на часть имущества эмитента, участие в управлении). Ц/б в экономическом плане – это особая форма капитала, которая может обращаться на рынке и приносить д-д. Экономические св-ва ц/б. 1) Обращаемость (способность покупаться и продаваться). 2) Ликвидность (быстро и без потерь обращаться в деньги). 3) Доходность (способность приносить д-д: - текущий д-д (в виде дивидендов – акция, в виде % - облигация); - дополнительный д-д – в результате продажи ц/б как разница между ценой продажи и покупки; - совокупный д-д – сумма текущего д-да и дополнительного д-да. 4) Нодежность – степень безопасности. Самые надежные государственные ц/б, а доходные обыкновенные акции. Виды ц/б. 1) Основные – в основе имущественные права на какой либо актив (товар, имущество, деньги) Основные: долевые (участие в УК), долговые (в отношение займа). 2) Государственные, муниципальные, корпоративные. 3) Эмиссионные (совокупность прав, размещаются выпусками, в рамках одного выпуска равные права (акция, облигация). 4) Не эмиссионные – прочие (векселя и т.д). 5) Именные, предъявительские, ордерные (вексель). Ордерные права принадлежат названному в ц/б лицу, которое может само осуществлять эти права или назначить своим распоряжением или приказом другое лицо. Передача прав производится путем передаточной надписи (индоссамента). Лицо передающее – индоссант, которому передают – индоссат. 6) Срочные (облигации), краткосрочные, среднесрочные, долгосрочные, бессрочные (акция). 7) Документарные (в бумажном виде), бездокументарные (в виде записи в электронных системах).

59. Основные цели инвестирования в ц/б. Диверсификация вложений. Сбалансированный портфель ц/б

Любой инвестор вкладывает деньги преследуя 4 цели. 1) Безопасность вложений – сохранность вложений как от потерь так и от обесценения в результате инфляции. 2) Доходность – обычно достигается в ущерб безопасности. Доходы: - фиксированный % от номинальной стоимости, - плавающий % (в зависимости от финансовой ситуации на рынке), - дивиденд (зависит от полученной прибыль), - дисконт (разница между ценой гашения и ценой приобретения). 3) Ликвидность – возможность быстро и без потерь обратить ц/б в деньги. 4) Рост вложений – способность ц/б наращивать первоначальные вложения, приумножать первоначальные инвестиции за счет выплачиваемых д-в и роста курсовой стоимости. Как правило, высокая доходность не гарантирует надежности, высокая надежность не предполагает высокий д-д. Каждый инвестор чтобы реализовать свои цели должен формировать определенный набор ц/б с различными инвестиционными качествами, т.е. инвестиционный портфель. Ни одна ц/б на обладает всеми 4 свойствами, т.е необходим некоторый компромисс между инвестиционными целями. Он достигается путем диверсификации вложений по видам ц/б, по эмитентам, по отраслям, по странам. У каждого инвестора свое понимание инвестиционных целей, каждый формирует портфель, который максимально отвечал бы этим целям. Сбалансированные портфели предполагают сбалансированность не только доходов, но и риска. Сбалансированные портфель состоят из ц/б быстро растущих в курсовой стоимость и из высоколиквидных ц/б.

Похожие работы

... источниками финансирования затрат соответствующего фонда. Внебюджетные фонды по основным направлениям своей деятельности освобождены от уплаты налогов, государственных и таможенных пошлин. ФИНАНСОВАЯ ПОЛИТИКА РОССИЙСКОГО ГОСУДАРСТВА НА СОВРЕМЕННОМ ЭТАПЕ В настоящее время особенно остро проявились недостатки финансовой политики, сдерживающие экономическое и социальное развитие нашей ...

... требований экономических законов, всестороннего анализа перспектив совершенствования производства и состояния потребностей населения. 2. Определение основных направлений использования финансов на перспективу и текущий период, то есть выработка стратегии и тактики финансовой политики. Здесь, исходя из поставленных целей, учитывают возможности роста и падения финансовых ресурсов, а также внешние ...

... финансового механизма и его отдельных элементов с личными и коллективными интересами, что является залогом эффективности финансового механизма. 2 Современная финансовая политика Украины 2.1 Регламентирование финансовых отношений Функционирование финансового механизма обеспечивается через организационные структуры, которые характеризуют надстройку общества. Это правовое регламентирование, ...

... , но и социального. Под социальным развитием понимается не только развитие просвещения, культуры, здравоохранения и других социальных потребностей, но и социального устройства общества. Содержание финансовой политики определяется: - соответствующей теоретической базой и разработанной на ее основе концепций, регулирующей роли государства в области финансов. - разработкой основных направлений и ...

0 комментариев