Навигация

Анализ финансовых показателей СМП за 2001-2002 года

2.2 Анализ финансовых показателей СМП за 2001-2002 года

Оценка финансового состояния предприятия проводится различными субъектами анализа. В первую очередь информация, полученная в ходе анализа, интересует собственников предприятия и потенциальных инвесторов, а также организации, вступающие в различные отношения с данным предприятием. Финансовое положение выражает обобщающие показатели, полученные в ходе производства и реализации продукции, использование всех видов ресурсов, получение финансовых результатов и достижение определенного уровня оборачиваемости средств предприятия. [10]

Финансовое состояние предприятия является комплексным понятием, которое зависит от многих факторов и характеризуется системой показателей, отражающие наличие и размещение средств, реальные и потенциальные финансовые возможности.

Основными показателями, характеризующими финансовое состояние предприятия, являются:

- обеспеченность собственными оборотными средствами и их сохранность;

- состояние нормируемых запасов материальных ценностей;

- эффективность использования банковского кредита и его материальное обеспечение;

- оценка устойчивости платежеспособности предприятия.

Анализ факторов, определяющее финансовое состояние предприятия, способствует выявлению резервов и росту эффективности производства.

Финансовое состояние предприятия зависит от всех сторон деятельности предприятия: от выполнения производственных планов, снижение себестоимости продукции и увеличение прибыли, роста эффективности производства, а также от факторов, действующих в сфере обращения и связанных с организацией оборота товарных и денежных фондов – улучшения взаимосвязей с поставщиками сырья и материалов, покупателями продукции, совершенствования процессов реализации и расчетов. При анализе необходимо выявить причины неустойчивости состояния предприятия и наметить пути его улучшения.

Финансовое состояние предприятия – это совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов. Цель анализа состоит не только в том, чтобы постоянно проводить работу, направленную на ее улучшение. Анализ финансового состояния показывает, по каким конкретным направлениям надо вести эту работу, дает возможность выявления наиболее важных аспектов и наиболее слабых позиций в финансовом состоянии именно на данном предприятии.

Для оценки и анализа финансового состояния предприятия рекомендуется система финансовых показателей, для расчета которых используется финансовая информация, содержащаяся в «Балансе предприятия» (Форма №1) и «Отчете о финансовых результатах» (Форма №2). [11]

Основные показатели, которые используются на предприятии, при анализе финансового состояния предприятия могут быть объединены в такие группы:

- ликвидности;

- деловой активности;

- рентабельности;

- платежеспособности;

- рыночной активности.

Показатели ликвидности позволяют определить возможность предприятия на протяжении года оплатить краткосрочные обязательства.

С помощью них можно дать оценку ликвидности баланса предприятия, то есть насколько быстро отдельные виды активов могут быть переведены в денежные средства. Для того чтобы предприятие имело большую ликвидность, оно должно поддерживать надлежащее соотношение между преобразованием оборотных (краткосрочных) активов в денежные средства и сроками погашения поточных активов. Так как обязательства, погашаются денежными средствами, при анализе ликвидности основное внимание уделяют фактическим денежным средствам или возможности предприятия получить их путем преобразование активов без существенных затрат в их стоимости.

Предприятие неликвидное, если существует безопасность, что оно не сможет выполнить свои текущие финансовые обязательства. Это может быть временной проблемой или может служить симптомом более серьезных и постоянных проблем в деятельности предприятия.

Одним из показателей, характеризующих финансовую устойчивость предприятия, является его платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства. Платежеспособность является внешним проявлением финансового состояния предприятия, его устойчивости.[13]

Анализ платежеспособности необходим не только для предприятия с целью оценки и прогнозирования финансовой деятельности, но и для внешних инвесторов (банков).

Коэффициент мгновенной (абсолютной) ликвидности.

Данный коэффициент равен отношению наиболее ликвидных активов к наиболее срочным обязательствам. Под наиболее ликвидными активами, как и при группировании статей баланса, являются денежные средства, их эквиваленты и текущие финансовые инвестиции. Краткосрочные обязательства предприятия, которые представлены суммой срочных обязательств и краткосрочных пассивов включают:

- кредиторскую задолженность и другие пассивы;

- кредит не погашенный в срок;

- краткосрочные кредиты и заемные денежные средства.

Коэффициент мгновенной ликвидности характеризует, на сколько объем текущих обязательств по кредитам и расчетам может быть погашен за счет высоко ликвидных активов, то есть показывает какую часть краткосрочной задолженности предприятие может погасить в ближайшее время.

Кмл

= ![]()

![]() (2.1)

(2.1)

где: Ав – высоко ликвидные активы;

Оп – текущие (краткосрочные) обязательств

Кмл

= ![]() (2.2)

(2.2)

Кмл

н.г. =

![]()

Кмл

к.г. =

![]()

Оптимальное теоретическое значение показателя Кмл – не менее 0,2.

Коэффициент мгновенной ликвидности также характеризует платежеспособность предприятия на дату составления баланса.

Коэффициент текущей ликвидности (Ктл).

Для вычисления коэффициента текущей ликвидности в состав ликвидных активов в числитель относительного показателя прибавляется дебиторская задолженность, векселя полученные. Коэффициент текущей ликвидности отображает платежные возможности предприятия на перспективу при условии своевременного проведения расчетов с дебиторами.

Этот коэффициент отображает, достаточно ли у организации средств, которые можно использовать для выплаты по собственным краткосрочным обязательствам на протяжении следующего года.

Ктл

= ![]()

![]() (2.3)

(2.3)

где: Ал – ликвидные активы;

Оп – текущие (краткосрочные) обязательства, которые состоят из краткосрочных кредитов и расчетов с кредиторами.

Ктл=![]()

(2.4)

Ктл

н.г. =

![]()

Ктл

к.г. =

![]()

![]()

Оптимальное теоретическое значения показателя Ктл – не менее чем 1,0.

Коэффициент текущей ликвидности характеризует ожидаемую платежеспособность предприятия на период, который равен средней продолжительности одного оборота дебиторской задолженности.

Коэффициент общей ликвидности (Кол).

Если в состав ликвидных активов добавить запасы и затраты, получим коэффициент общей ликвидности. Коэффициент характеризует несколько объем текущих обязательств по кредитам и расчетам может быть погашен за счет всех мобилизованных оборотных активов.

Содержание этого показателя состоит в следующем:

- если предприятие не платит, долги по мере окончания сроков их погашения, оно может быть оглашено банкротом в судовом порядке;

- срок погашения краткосрочной задолженности заканчивается быстрее, чем, например, долгосрочных облигаций, поэтому риск здесь выше.

Значение показателей меньше 1,0 может характеризовать процесс финансирования приобретения основных средств за счет краткосрочной задолженности, что недопустимо в практике управления предприятием.

Низкое значение показателя означает также слабую возможность покрытия текущих обязательств текущими активами. Чем выше коэффициент, тем выше мощность предприятия в условиях изменения. Разница между текущими активами и текущими обязательствами составляет оборотный капитал предприятия, которым оно может воспользоваться для финансирования текущих потребности при плохой конъюнктуре. Большое значение коэффициента может говорить о плохом управлении запасами и денежными средствами, об их умертвлении, в то время когда они должны приносить прибыль.

Кол =

![]()

![]() (2.5)

(2.5)

где: Ао – оборотные активы;

Оп – текущие

(краткосрочные)

обязательства,

которые состоят

из краткосрочных![]() кредитов и

расчетов с

кредиторами.

кредитов и

расчетов с

кредиторами.

Кол = ![]() (2.6)

(2.6)

Кол н.г. = ![]()

Кол к.г. = ![]()

Оптимальное теоретическое значение показателя Кол – не менее 2,0. То есть, если стоимость оборотных активов уменьшится на 50% суммы, которая остается, будет достаточна для погашения текущей задолженности в том случае, если до уменьшения коэффициент был равен 2,0.

Коэффициент общей ликвидности не является абсолютным показателем возможности возвращения долгов, так как при нормальных условиях предприятие никогда полностью не ликвидирует свои оборотные активы. Кроме того, коэффициент характеризует не качество оборотных активов, а только при присутствии. [13]

Коэффициент мобильности активов (Кма).

Коэффициент характеризует потенциальную возможность преобразовать активы и ликвидные средства.

Кма = ![]()

![]() (2.7)

(2.7)

где: Ал – ликвидные активы, которые состоят из высоко ликвидных активов, дебиторской задолженности, полученных векселей;

Ан – необоротные активы.

Кма

= ![]()

(2.8)

Кман.г. = ![]()

Кмак.г. = ![]()

Оптимальное теоретическое значение показателя Кма – не менее 0,5.

Показатели деловой активности и прибыли.

Наиболее важными показателями качества работы предприятия являются коэффициенты рентабельности. Они показывают прибыльность деятельности организации, Эти коэффициенты рассчитываются как отношение полученной прибыли к объему реализации продукции. Так как в предприятии могут отображаться несколько показателей прибыльности, то есть ее пользователи имеют возможность рассчитать ряд показателей рентабельности в зависимости от поставленной цели.

Рентабельность продаж (Рп).

Коэффициент рентабельности продаж показывает, сколько прибыли приходится на единицу реализованной продукции (работ, услуг). Другими словами, сколько остается у кредитора после покрытия себестоимости продукции (работ, услуг).

Рп = ![]() (2.9)

(2.9)

где: Пч – чистая прибыль;

Вр – выручка от реализации (без НДС и акцизного сбора).

Рп = ![]() (2.10)

(2.10)

Рп н.г. =![]()

Рп к.г. =![]()

![]()

Оптимальное значение этого показателя колеблется по отраслям. Но предприятие со значительным отклонением объема продаж может иметь более высокое значение показателя сравнению с предприятием, которое имеет ожидаемую прибыль на протяжении нескольких лет. Коэффициент также показывает, насколько может изменится себестоимость проданных товаров и операционные затраты, чтобы это не отразилось на прибыли отрицательно.

Методикой проведения оценки финансового состояния кредитора, предлагается оптимальное значение этого показателя на уровне 0,1, то есть прибыльность продаж составляет 10%.

Рентабельность активов (Ра).

Рентабельность активов характеризует прибыльность предприятия, то есть насколько правильно он распределяет свои денежные средства. Показатель выражает отдачу, которая относится на единицу активов кредитора. В принципе он базируется на сопоставлении чистой прибыли и совокупных активов.

Ра = ![]() (2.11)

(2.11)

где: Пч – чистая прибыль;

А – активы (валюта баланса).

Ра = ![]() (2.12)

(2.12)

Ра н.г. = ![]()

Ра к.г. = ![]()

Необходимо учитывать не только значение показателей Рп, Ра и их динамику, но и взаимное отношение коэффициентов один к другому. Причины ухудшения рентабельности активов могут лежать как в снижении рентабельности продаж, так и в уменьшении оборачиваемости активов.

Причиной ухудшения рентабельности продаж может быть рост себестоимости продукции, снижения качества и платежеспособности продукции, а также спроса на нее, падение объема продаж.

Оптимальное значение этого показателя установлено на уровне 0,15, то есть прибыльность активов составляет 15%.

Коэффициент соотношения дебиторской и кредиторской задолженности (Ксп).

Ксп = ![]()

![]() (2.13)

(2.13)

где: Дз – краткосрочная и долгосрочная дебиторская задолженность;

Зк – заемные денежные средства (долгосрочные и текущие обязательства).

Ксп

= ![]()

(2.14)

Ксп. н.г. = ![]()

Ксп к.г. = ![]()

Оптимальное теоретическое значения показателя Ксп – не менее 0,8.

Значение коэффициента Ксп на начало и конец года меньше допустимого, следователь условия не выполняется.

Показатели финансовой устойчивости.

Коэффициент финансовой устойчивости (Кфу).

Коэффициент финансовой устойчивости показывает спрашиваемый вес собственных источников занимаемых на длительный срок денежных средств в общих затрат предприятия, которые можно использовать в своей текущей деятельности без утрат для кредиторов. [13]

Кфс = ![]()

![]() (2.15)

(2.15)

где: Сд – собственные денежные средства кредитора;

Дп – долгосрочная кредиторская задолженность;

П – пассивы (валюта баланса).

Кфс = ![]() (2.16)

(2.16)

Кфс н.г. = ![]()

Кфс к.г. = ![]()

Оптимальное значение показателя Кфс – не менее 0,6.

Условия не соблюдаются. Кфс меньше допустимого.

Уменьшение Кфс может свидетельствовать об уменьшении собственных средств, об увеличении кредиторских денежных средств при неизменной валюте баланса, что в свою очередь приводит к ухудшению финансовой устойчивости кредитора.

Коэффициент независимости (Кн).

Коэффициент независимости характеризует размер заемных денежных средств на 1 грн. собственных средств предприятия.

Кн = ![]() (2.17)

(2.17)

где: Зк – заемные денежные средства (долгосрочная и краткосрочная кредиторская задолженность);

Ск – собственные денежные средства кредитора.

Кн = ![]() (2.18)

(2.18)

Кн н.г. = ![]()

Кн к.г. = ![]()

Оптимальное теоретическое значение Кн – не более 1,0.

Коэффициент автономности (Ка).

Коэффициент автономности показывает долю собственных денежных средств в общем капитале кредитора и характеризует независимость кредитора от заемных средств.

Ка = ![]()

![]() (2.19)

(2.19)

где Ск – собственные денежные средства кредитора;

П – пассив (валюта баланса).

Ка = ![]() (2.20)

(2.20)

Ка н.г. = ![]()

Ка к.г. = ![]()

Оптимальное теоретическое значения показателя Ка – не менее 0,5.

Коэффициент автономности соблюдается.

Коэффициент маневренности собственных средств (Км).

Коэффициент маневренности собственных денежных средств характеризует степень мобильности использования собственных средств.

Км = ![]()

![]() (2.21)

(2.21)

где: Ск – собственные денежные средства кредитора;

Зк – необоротные активы.

Км = ![]() (2.22)

(2.22)

Км н.г. = ![]()

Км к.г. = ![]()

Оптимальное значение показателя Км – не менее 0,5.

Км показывает, какая часть собственных денежных средств находится в мобильной форме, что позволяет свободно маневрировать этими деньгами. Высокое значение Км положительно характеризует финансовое состояние кредитора.

Коэффициент обеспечения собственными оборотными средствами характеризует часть собственных оборотных средств в общей сумме оборотных средств. [10]

Кос = ![]() (2.23)

(2.23)

где: Ск – собственные средства;

Ан – необоротные активы;

Зк – заемные средства (долгосрочная и краткосрочная задолженность)

Кос = ![]() (2.24)

(2.24)

Кос н.г. = ![]()

Кос к.г. = ![]()

![]()

Оптимальное теоретическое значения показателя Кос – не менее 0,2.

Общая оценка финансового состояния Поезда основывается на целой системе показателей, характеризующих структуру источников формирования капитала и его размещения, равновесие между активами предприятия и источниками их формирования, эффективность и интенсивность использования капитала, платежеспособность и кредитоспособность предприятия, его инвестиционную привлекательность.

Проведем сопоставление значений финансовых коэффициентов со средними и нормативными их значениями, которые приведены в таблице 2.7.

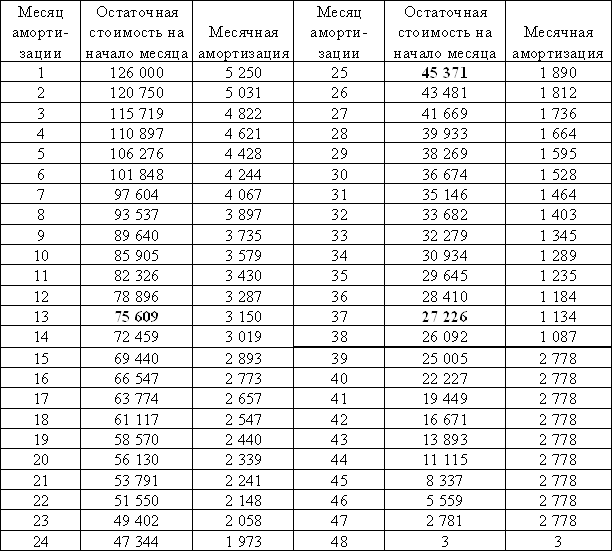

Таблица 2.7 - Сравнительная характеристика финансовых коэффициентов

| Наименование коэффициента | Предельное значение | Значение коэффициента | Отклонение +/- | |

| На начало года | На конец года | |||

| 1. Коэффициент мгновенной ликвидности | Кмл > 0,2 | 0,06 | 0,008 | 0,052 |

| 2. Коэффициент текущей ликвидности | Ктл > 1,0 | 0,3 | 0,04 | 0,26 |

| 3. Коэффициент общей ликвидности | Кол > 2,0 | 1,8 | 1,7 | 0,1 |

| 4. Коэффициент мобильности активов | Кма > 0,5 | 0,03 | 0,01 | 0,02 |

| 5. Рентабельность продаж | Рп = 0,1 | 0 | 0 | 0 |

| 6. Рентабельность активов | Ра = 0,15 | 0 | 0 | 0 |

| 7. Коэффициент соотношения дебиторской и кредиторской задолженности | Ксп > 0,8 | 0,5 | 0,2 | 0,3 |

| 8. Коэффициент финансовой устойчивости | Кфу > 0,6 | 0,95 | 0,94 | 0,01 |

| 9. Коэффициент независимости | Кн 0,5 | 0,95 | 0,94 | 0,01 |

| 11. Коэффициент маневренности собственных средств | Км > 0,5 | 0,04 | 0,04 | 0 |

| 12. Коэффициент обеспечения собственным оборотными средствами | Кос > 0,2 | 0,8 | 0,7 | 0,1 |

Коэффициент мгновенной ликвидности на начало и конец года меньше предельного значения, это говорит о том, что часть краткосрочной задолженности Поезд не может погасить в ближайшее время. Этот коэффициент также говорит о плохой платежеспособности Поезда на дату баланса.

Коэффициент текущей ликвидности Поезда меньше предельного значения этого коэффициента, следовательно, у Поезда недостаточно средств, которые можно использовать для выплаты по собственным краткосрочным обязательствам на протяжении следующего года. Этот коэффициент показывает степень, в которой текущие активы покрывают текущие пассивы.

Низкое значение коэффициента общей ликвидности означает слабую возможность покрытия текущих обязательств текущими активами. В данном случае этот коэффициент меньше предельного значения, это может характеризовать процесс финансирования приобретения основных средств за счет краткосрочной задолженности, что недопустимо в практике управления предприятием.

Значение коэффициента финансовой устойчивости в пределах допустимого, это может свидетельствовать об увеличении собственных средств, об уменьшении кредиторских денежных средств при неизменной валюте баланса, что в свою очередь приводит к улучшению финансовой устойчивости кредитора.

Значение коэффициента независимости находится в допустимых пределах. На начало и конец года коэффициент независимости составляет 0,06.

Коэффициент автономности соблюдается. Нормальное ограничение Ка не менее 0,5, означает что все обязательства кредитора могут быть покрыты его собственными средствами. Увеличение Ка свидетельствует об увеличении финансовой независимости кредитора, снижение риска финансовых трудностей в будущих периодах.

Все сказанное выше позволяет сделать вывод, что финансовое состояние предприятия является неустойчивым, и зависит от финансирования вышестоящей организации.

Похожие работы

... по приобретению основных средств и доведению их до состояния, пригодного к эксплуатации, отчеты о выполнении технического задания; 11. Договоры гражданско-правового характера 1.2 Ревизия поступления основных средств Изучение и оценка систем бухгалтерского учета и внутреннего контроля. Контрольные процедуры 1.Ознакомиться с рабочим планом счетов, разрабатываемым организацией на ...

... актов по налогообложению, международных соглашений об избежании двойного налогообложения доходов и имущества, соглашений о разделе продукции и соответствующего Федерального Закона и т.д.). 2. Учет и анализ основных средств 2.1. Документальное оформление и учет поступления основных средств В соответствии с Планом счетов основные средства учитываются на счете 01 “Основные средства”. ...

... внимательного изучения и отслеживания всех изменений и дополнений в них, так как представляется больше прав хозяйственным субъектам при выборе способов учета основных средств, ориентируясь на международные стандарты. 2. УЧЕТ И АУДИТ ОСНОВНЫХ СРЕДСТВ В ЗАО «НИВА». 2.1 ПЕРВИЧНЫЙ И АНАЛИТИЧЕСКИЙ УЧЕТ ОСНОВНЫХ СРЕДСТВ Основные средства предприятий АПК могут формироваться за счет различных источников ...

... объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств. Пример 4. Организация приобрела автомобиль грузоподъемностью более 2 т с предполагаемым пробегом до 400 000 км стоимостью 80 000 руб. В отчетном периоде пробег составил 5 000 км. ...

0 комментариев