Навигация

Учет амортизации основных средств

3.1.2 Учет амортизации основных средств

Соединить бухгалтерский и налоговый учет основных средств в единое целое в данное время невозможно. Попытки внедрения у жизни подобного симбиоза приводят к нарушению правил или первого, или второго.

Поэтому оговорим сразу: и бухгалтерский, и налоговый учет основных средств необходимо вести разрозненно. Например, в виде двух учетных карточек на каждое основное средство - налоговой и бухгалтерский. Форма карточки может быть стандартная (типичная форма 0З-1), утвержденная приказом Министерств, статистики Украины "Об утверждение типичных форм первичного учета" от 29.12.95 г. № 352. [17]

Одним из наиболее важных показателей правильного ведения учета основных средств является безошибочно начисленная амортизация.

Амортизация основных средств в налоговом учете:

Выделим главные требования по ее начислению сначала в налоговом, а потом в бухгалтерском учете.

В налоговом учете амортизации подлежат затраты на приобретение, изготовления, осуществления капитального ремонта, реконструкций, модернизаций и других улучшений производственных фондов.

Бесплатно полученные фонды и непроизводственные фонды не амортизируются.

Начисления амортизации вырабатывается поквартально.

Используется единый для всех групп метод начисления амортизации, только коэффициенты разные.

База для начисления амортизации - балансовая (остаточная) стоимость групп основных фондов на начало (первое число) отчетного квартала.

Амортизация отдельного объекта основных средств группы 1 осуществляется к достижению балансовой стоимостью такого объекта ста необлагаемых налогами минимумов доходов граждан (1700,0 грн.). Остаточная стоимость такого объекта относится в состав валовых затрат по результатам соответствующего налогового периода.

Амортизация основных средств групп 2 и 3 осуществляется по достижению балансовой стоимостью группы нулевого значения.

Балансовая стоимость группы 1 основных средств уменьшается при выводе объекта основных средств из эксплуатации в любом случае. Например, при продаже, ликвидации, капитальном ремонте, реконструкции, консервации.

Балансовая стоимость групп 2 и 3 основных средств не изменяется при выходе из эксплуатации отдельных объектов групп 2 и 3 в связи с их ликвидацией, капитальным ремонтом, реконструкцией, модернизацией и консервацией.

Балансовая стоимость групп 2 и 3 основных средств уменьшается в случае выхода из эксплуатации основных фондов групп 2 и 3 на сумму стоимости продажи таких основных фондов (стоимости продукции, работ, услуг, полученных налогоплательщику в границах бартерных (товарообменных) операций).

Амортизация основных средств в бухгалтерском учете.

Амортизируются любые, что складываются на балансе предприятия основные средства, в том числе производственные, непроизводственные, бесплатно полученные.

Начисления амортизации вырабатывается ежемесячно по каждому объекту в отдельности.

Амортизируется первоначальная стоимость основных средств с учетом улучшения, что привели к росту экономических выгод от использования объекта.

Используется каждый из 6 методов начисления амортизации основных средств на выбор. При этом к разным объектам могут применяться разные методы амортизации.

Начисления амортизации начинается с месяца, который вытекает за месяцем введения объекта в эксплуатацию, и прекращается в месяце, который вытекает за выводом объекта из состава основных средств. Если изменяется метод амортизации, новый метод должен применяться с месяца, который вытекает за месяцем принятия решения об изменении метода амортизации.

В случае реконструкции, модернизации, достройка, к оборудованию и консервации объекта основных средств начисления амортизации прекращается.

Отличия между требованиями налогового и бухгалтерского учета колоссальные.

В бухгалтерском учете предприятия имеют широкий выбор в определении методов амортизации, причем для каждого основного средства можно использовать "свой" вид амортизации. [16]

Перечислим их условные названия:

- прямолинейный;

- процентный;

- ускоренный;

- кумулятивный;

- производственный;

- налоговый.

Рассмотрим их по порядку.

Прямолинейный метод:

Представляет собой определения годовой суммы амортизации путем распределения стоимости объекта на ожидаемый срок полезного использования. Например, приобретенный дом стоимостью 2000000 грн., определенный ожидаемый срок полезного использования - 50 лет. Ликвидационная стоимость объекта равняется нулю. Годовая норма амортизации составит: 2000000 : 50 = 40000 грн. Соответственно ежемесячная норма - 40000 :12 = 3333,33 грн. Для удобства эту норму можно перевести в проценты: 3333,3 : 2000000 х 100 %= 0,1667 % на месяц. Начисления амортизации в процентах необходимо делать к первоначальной стоимости объекта.

Данный метод наиболее приемлемый для начисления амортизации по объектам, которые принимают участие в производственном процессе, в случаях, когда довольно точно определить объем экономических выгод от их использования невозможно. Это могут быть административные дома, мебель, служебные автомобили и другие.

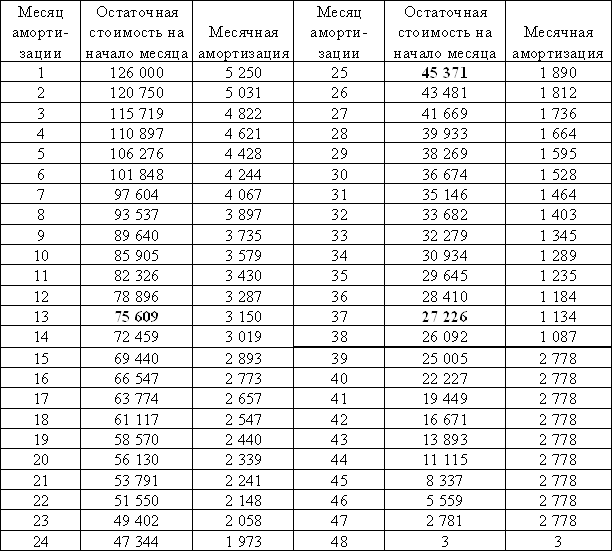

Процентный метод:

Начисляется путем умножения годового процента амортизации на остаточную стоимость объекта. Годовой процент амортизации определяется по формуле 3.1.

(3.1)

(3.1)

где: н - количество лет полезного использования объекта;

Л – ликвидационная стоимость объекта;

П – первоначальная стоимость объекта.

Например, срок полезного использования стула - 2 года, первоначальная стоимость объекта - 200 грн., ликвидационная стоимость -1 грн. Годовой процент амортизации составит 92,93%.

Ежемесячный - 7,74%. Помесячную амортизацию необходимо начислять на остаточную стоимость объекта к началу года.

На мой взгляд, этот метод довольно трудоемкий и более всего подходит для амортизации объектов, которые быстро обесцениваются, так как на первоначальном этапе (первый год эксплуатации) износ значительно превышает следующие начисления.

Ускоренный метод:

Отличается от прямолинейного (выраженного в процентах) только тем, что начисляется на остаточную стоимость объекта основных средств и при этом сумма амортизации увеличивается на 2.

В то же время из-за того, что амортизация начисляется на остаточную стоимость объекта, ускоренный метод имеет те же свойства, которые и процентный, а именно: большую сумму амортизации в первый год и постепенное ее уменьшение до конца срока эксплуатации объекта.

Кумулятивный метод:

Суммы амортизации определяются при помощи умножения первоначальной стоимости объекта (за минусом ликвидационной стоимости) на кумулятивный коэффициент, который рассчитывается по формуле 3.2:

Количество лет, которые остаются до конца

Кк= ожидаемого срока использования объекта основных средств (3.2)

Сумма числа лет его полезного использования

![]() Значения

знаменателя

в формуле

определяется

таким способом:

если, например,

срок службы

объекта равняется

10 годам, то сумма

лет эксплуатации

- 10 + 9 + 8 + 7 + 6 + 5 + 4 + + 3 + 2 + 1 = 55.

Значения

знаменателя

в формуле

определяется

таким способом:

если, например,

срок службы

объекта равняется

10 годам, то сумма

лет эксплуатации

- 10 + 9 + 8 + 7 + 6 + 5 + 4 + + 3 + 2 + 1 = 55.

Этот метод, так же, как процентный и ускоренный, имеет в виду уменьшение амортизации, которая начисляется, до конца срока эксплуатации объекта, то есть чем меньше остается лет эксплуатации объекта, то меньше коэффициент и сумма амортизации.

Производственный метод:

Это простейший и эффективный метод начисления амортизации. Суть его состоит в том, что предприятие определяет объем продукции, которое предприятие планирует сделать с использованием конкретного объекта основных средств, и исходя из этой суммы рассчитывает размер амортизации на каждую гривну готовой продукции.

Например, ожидаемый объем готовой продукции по станку «А» составляет 2000000 грн., стоимость станка -100000 грн. Таким образом, на 1 гривну готовой продукции приходится снос станка в сумме 5 копеек, 5 % (100000:2000000 х 100 = 0,5%).

Ежемесячная сумма амортизации будет определяться как умножение объема готовой продукции на коэффициент. Например, в мае 2001 года с использованием станка «А» сделано продукции на 22433 грн., амортизация станка составит 22433 х 0,5% = 112,17 грн.

Значительным недостатком производственного метода можно считать необходимость долгосрочного планирования цены готовой продукции предприятия, которое в условиях нестабильной экономики сделать довольно сложно.

Налоговый метод:

Этот метод уравнивает предметы, которые имеют совсем разные сроки использования и функциональные возможности, которые не приводит к экономически обоснованному начислению амортизации. [16]

Некоторые бухгалтеры ошибаются, понимая под налоговым методом применения всех правил начисления амортизации, изложенных в статье 8 Закона Украины "О налогообложение прибыли предприятий" от 22.05.97 г. № 283/97-ВР. Если придерживаться такой позиции, Вами будут возбуждены требования П(С)БУ 7, что недопустимо. На самом деле под налоговым начислением амортизации следует понимать использование соответствующих коэффициентов и деление основных средств на группы, и не больше того. То есть помесячное начисление амортизации, продажа, реконструкция, улучшение и другие операции с основными средствами в бухгалтерском учете должны проводиться только согласно П(С)БУ 7.

Таблица 3.2 Отображения в бухгалтерском учете операций по начислению амортизации основных средств

| Содержание операции | Корреспонденция счетов | |

| Дт | Кт | |

| Начисления износа основных средств, которые используются в процессе производства | 23 “Производство” | 131 “Износ основных средств” |

| Начисления амортизации основных средств общепроизводственного назначения | 91 “Общепроизвод-ственные затраты” | 131 “Износ основных средств” |

| Начисления амортизации основных средств, которые используются администрацией предприятия | 92 “Административ-ные затраты” | 131 “Износ основных средств” |

| Начисления амортизации основных средств, которые используются операциями, связанными с сбытом продукции (работ, услуг) | 93 “Затраты на сбыт” | 131 “Износ основных средств” |

В Поезде как и на всей железной дороге принят один метод амортизации основных средств – прямолинейный и в таблице 3.2 приведены примеры корреспонденции счетов амортизации основных средств.

Похожие работы

... по приобретению основных средств и доведению их до состояния, пригодного к эксплуатации, отчеты о выполнении технического задания; 11. Договоры гражданско-правового характера 1.2 Ревизия поступления основных средств Изучение и оценка систем бухгалтерского учета и внутреннего контроля. Контрольные процедуры 1.Ознакомиться с рабочим планом счетов, разрабатываемым организацией на ...

... актов по налогообложению, международных соглашений об избежании двойного налогообложения доходов и имущества, соглашений о разделе продукции и соответствующего Федерального Закона и т.д.). 2. Учет и анализ основных средств 2.1. Документальное оформление и учет поступления основных средств В соответствии с Планом счетов основные средства учитываются на счете 01 “Основные средства”. ...

... внимательного изучения и отслеживания всех изменений и дополнений в них, так как представляется больше прав хозяйственным субъектам при выборе способов учета основных средств, ориентируясь на международные стандарты. 2. УЧЕТ И АУДИТ ОСНОВНЫХ СРЕДСТВ В ЗАО «НИВА». 2.1 ПЕРВИЧНЫЙ И АНАЛИТИЧЕСКИЙ УЧЕТ ОСНОВНЫХ СРЕДСТВ Основные средства предприятий АПК могут формироваться за счет различных источников ...

... объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств. Пример 4. Организация приобрела автомобиль грузоподъемностью более 2 т с предполагаемым пробегом до 400 000 км стоимостью 80 000 руб. В отчетном периоде пробег составил 5 000 км. ...

0 комментариев