Навигация

Процентные векселя;

1. Процентные векселя;

2. Дисконтные векселя.

Процентные векселя продаются по номиналу, а погашаются номинал плюс доход. На бланке процентного векселя указываются следующие основные показатели:

1) номинал (сумма перечисленная предприятием в оплату векселя);

2) ставка дохода;

3) срок погашения векселя;

4) другие показатели (те же что и по дисконтному векселю).

Дисконтный вексель продается по цене ниже номинала, а погашается по номиналу. На бланке дисконтного векселя указывается:

1) номинал (равный сумме к выплате при погашении векселя), т.е. при продаже векселя сразу рассчитывается сумма к выплате и указывается на векселе как номинал:

Номинал = сумма перечисленная предприятием × (1 + ![]() )

)

2) Срок погашения векселя.

Процент дохода на дисконтном векселе не указывается т.к. доход уже учтен в номинале.

В Сбербанке последнее время активно используются предпринимателями векселя с «0» доходом, когда они служат заменителями наличных денег в расчетах за товары и услуги. К оплате векселя могут быть предъявлены в отделения Сбербанка любого региона (банки между собой рассчитываются по системе клиринговых расчетов), что удобно для покупателя и продавца.

Таким образом, имея юридическую силу срочного обязательства банка со всеми вытекающими отсюда правами, банковский вексель является эластичным, гибким инструментом совершения платежей, обслуживания части платежного оборота страны.

По согласованию сторон (банка и клиента) может быть предприятию предоставлен вексельный кредит, когда у предприятия отсутствуют денежные средства на счете, он обращается в банк с просьбой выдать кредит, но в виде пакета векселей, а не денежной суммы.

погашение вексельного кредита

![]()

кредит

| Банк | в виде векселя заявка | Предприятие № 1 | вексель товар | Предприятие № 2 | ||||||||||||||||||||||||

на кредит

на кредит

предъявление векселя к оплате

его погашение

Схема 4.9 Выдача вексельного кредитаКредит векселем банка предоставляется с целью ускорения расчетов за товары и услуги. Данный кредит выдается клиентам, имеющим устойчивое финансовое положение, по их заявке, с условием предоставления всех документов необходимых для решения вопроса о выдаче кредита. При этом срок платежа по векселю должен быть строго ограничен менее длительным периодом, чем срок возврата кредита по договору. Вексельный кредит значительно дешевле традиционного кредита.

Но следует иметь в виду, что если проанализировать эту операцию юридически, то такая операция банка не имеет права на существование т.к. противоречит ГК РФ (ст.819, п.1) и при не возврате данного кредита банк не будет иметь юридических прав на предъявление требований к заемщику, т.к. сам деньги не выдавал.

Вопросы для самоконтроля к вопросам 4.16-4.18

1. Дайте определение векселя.

2. Сколько юридических лиц участвуют в выписке простого векселя?

3. Дайте определение переводного векселя.

4. Назовите основные виды банковские операции с коммерческими векселями.

5. Основные понятия вексельного обращения: индоссат, цессия, индоссамент, протест векселя.

6. Дайте определение процентного и дисконтного банковского векселя.

7. В чем суть вексельного кредитования?

4.19 Кредитные операции банков. Объекты, субъекты, принципы

кредитования. Кредитная политика

Банки, выполняя пассивные операции создают ресурсы, формируют ссудный капитал, большая часть которого состоит из привлеченных банком средств.

Сформированный ссудный капитал банки направляют на проведение активных операций, из которых основной удельный вес занимают кредитные операции.

Объектом кредитования могут выступать материальные ценности, затраты, а также совокупная потребность заемщика в денежных средствах.

Субъектами кредитных отношений выступают кредитор и заемщик. Кредитор-банк, заемщиками могут выступать физические и юридические лица: государственные предприятия и организации; АО и ООО; кооперативы; граждане, занимающиеся ИТД; местные органы власти; другие кредитные организации.

Кредиты, предоставляемые физическим лицам, называются потребительскими кредитами.

Большинство экономистов к принципам кредитования относят:

| - срочность; - возвратность; - целевой характер; - платность; | - обеспеченность кредита; - дифференцированный режим кредитования заемщиков. |

Важным условием предоставления кредита является наличие у банка кредитных ресурсов, а их объем определяет кредитный потенциал банка.

Кредитный потенциал банка – величина мобилизованных банком средств за минусом резерва ликвидности.

На величину кредитного потенциала банка влияют такие факторы как:

- общая сумма мобилизованных средств;

- структура ресурсов банка (на какие сроки, в каких суммах привлечены средства);

- нормативы обязательных резервов ЦБ РФ;

- другие показатели.

Прежде чем выдавать кредиты банк должен сформулировать свою кредитную политику, тем самым определить и закрепить в необходимых документах позицию банка по следующим вопросам:

1) объекты кредитования (предприятия, отрасли и т.д.)

2) категории заемщиков;

3) характер отношений с заемщиками (долгосрочные, разовые кредитные сделки, доверие и откровенность сторон);

4) виды и размеры кредитов;

5) схемы обслуживания клиентов;

6) формы обеспечения возвратности кредитов и т.д.

Отсутствие у банка заранее продуманной политики или ее формальное наличие обрекает его на безусловный тупик в кредитных операциях, увеличивает риск принятия неверных решений при кредитовании. И в конечном итоге может привести к ухудшению финансового положения банка, его банкротству.

4.20 Классификация кредитных сделок

Основные услуги кредитования, предоставляемые коммерческими банками своим клиентам можно представить в виде следующей классификации:

1. По экономическому назначению кредита:

а) связанные (целевые) кредиты;

б) несвязанные (кредитование потребностей в денежных средствах).

2. По форме предоставления кредита:

а) в безналичном порядке (зачисление безналичных денег на соответствующие счета) - осуществляется в основном кредитование юридических лиц;

б) в налично-денежной форме (кредитование физических лиц).

3. По технике предоставления кредита, методам кредитования зарубежная и современная российская практика различает два метода кредитования:

а) когда вопрос о предоставлении кредита решается каждый раз в индивидуальном порядке, с подачей полного пакета документов, прохождения всех стадий рассмотрения возможности выдачи кредита, открытием простого ссудного счета, установлением срока погашения ссуды (срочные ссуды), индивидуального контроля ее погашения.

В данном случае кредит предоставляется одной суммой.

б) при втором методе кредитования кредиты предоставляются в пределах открытой кредитной линии. Согласно заранее заключенного договора между банком и клиентом открытая кредитная линия позволяет оплатить за счет кредита любые расчетно-денежные документы, предусмотренные в кредитном соглашении без дополнительных переговоров с банком и каких либо оформлений.

Кредитная линия открывается в основном на год, но может быть открыта и на более короткий период. За открытие кредитной линии Клиент банку платит определенный процент.

Кредитная линия может быть как:

- невозобновляемая (кредитование под лимит выдач);

- возобновляемая (кредитование под лимит задолженности);

- рамочная.

При открытии невозобновляемой кредитной линии после выдачи ссуды в пределах кредитной линии, независимо от ее частичного погашения отношения между банком и клиентом заканчиваются и возобновляются только после полного погашения кредита и заключения нового соглашения.

Возобновляемая кредитная линия дает право клиенту при погашении части полученного кредита (или всей суммы) снова получать кредиты в пределах данной открытой кредитной линии.

Рамочная кредитная линия открывается для оплаты ряда поставок товаров в рамках одного контракта. При данном методе кредитования кредит выдается в пределах кредитной линии как правило не один раз.

4. По способу предоставления кредита:

- индивидуальные (предоставляемые заемщику одним банком);

- синдицированные – когда один объект кредитуется несколькими банками, т.к. сумма кредита довольно большая, риск высокий, так что сумма кредита и риски распределяются между банками;

5. По срокам погашения:

- краткосрочные ссуды – до 1 года;

- среднесрочные – от 1 года до 5 лет;

- долгосрочные – свыше 5 лет.

6. По видам обеспечения есть:

- обеспеченные кредиты (залогом, гарантией или другими формами обеспечения кредита);

- необеспеченные – кредиты без залога, предоставляемые банком хорошо известному банку первоклассному заемщику, как правило, на короткий срок.

7. По времени и технике погашения кредита:

а) погашаемый одной суммой в конце срока;

б) погашаемый равными долями через равные промежутки времени;

в) погашаемый неравными долями через различные промежутки времени.

Для классификации кредитов на те или иные группы и виды можно использовать и другие критерии.

Похожие работы

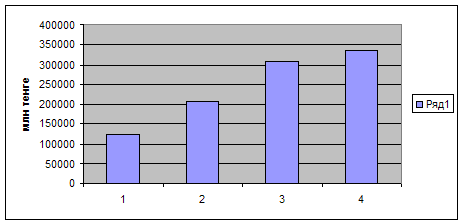

... и не имеет корреспондентского субсчета. Для осуществления хозяйственных расходов ему открывается текущий счет. Таким образом, в данной главе были рассмотрены теоретические основы организации банковского дела в Казахстане и развитых странах. Далее, в следующих главах рассмотрим действующую практику банковской деятельности на примере АО «Альянс-банк». 2. Анализ банковской деятельности ...

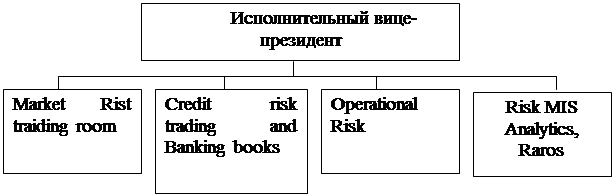

... финансового рынка (дилеров) основывает свои решения на использовании технического анализа, что повышает влияние его закономерностей на реальное движение курсов валют. Механизм валютного регулирования при минимизации рисков В ходе проведенного исследования доказано, что для любой страны с трансформированной экономикой, особенно для стран, испытывающих недостаток собственных природных ...

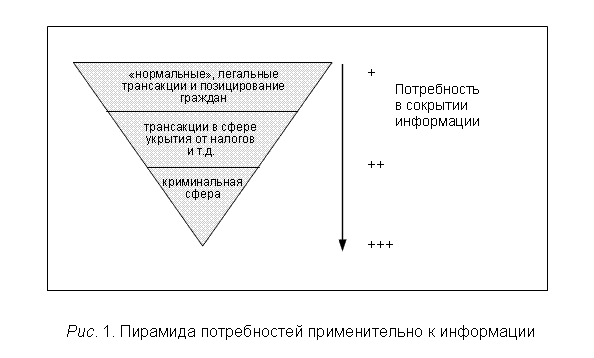

... для обхода любых запретов относительно видов банковской деятельности и конкретных операций банков. Это стало причиной изменения подходов к организации банковского регулирования и надзора. Эффективное управление банковской индустрией сопровождается рядом следующих проблем, определяемых такими процессами новейшей истории, как глобализация и внедрение информационных технологий. Практически во всех ...

... , и направляет его с сопроводительным письмом в Банк России (Департамент лицензирования банковской и аудиторской деятельности). Банк России (Департамент лицензирования банковской и аудиторской деятельности) на основании полученной информации о представительстве делает соответствующую запись в Книге государственной регистрации кредитных организаций (раздел 2, глава 10 инструкции ЦБ РФ № 75-И “О ...

0 комментариев