Навигация

Содержание кредитного договора. Обеспечение возвратности

4.23 Содержание кредитного договора. Обеспечение возвратности

кредита

Главным документом, регулирующим взаимоотношения заемщика и банка выступает кредитный договор. Банки самостоятельно разрабатывают его типовые формы и затем уже непосредственно при заключении договора с конкретным ссудозаемщиком придают договору индивидуальный характер. Однако при подписании договоров банку и заемщику необходимо соблюдать определенные правила, чтобы не было двойного толкования условий договора, и элементарные меры предосторожности:

- договоры должны быть подписаны уполномоченными на то лицами;

- каждая страница договора должна иметь подписи должностных лиц, печати;

- подписи должностных лиц заемщика, скрепленные печатью должны сверяться с карточкой образцов подписей и печати;

- в тексте договоров не должно быть подчисток, приписок или иных не оговоренных исправлений;

- наименования юридических лиц должны быть обозначены словами, адреса, имена, фамилии – прописаны полностью.

Кредитный договор должен всегда содержать ряд обязательных реквизитов:

- цель, на что предоставляется кредит;

- срок;

- сумма кредита (кредитной линии);

- процентная ставка, порядок начисления и внесения платы за кредит;

- порядок выдачи и погашения кредита;

- способы обеспечения кредитного обязательства;

- права, обязанности и ответственность сторон;

- перечень информации, предоставляемой заемщиком банку и сроки ее предоставления.

Если договор составлен юридически грамотно, с учетом всех обстоятельств возникающих в процессе кредитования, погашения кредита, тогда легче решить разногласия, которые могут возникнуть между сторонами.

Основным принципом при кредитовании является: «банк выдает ссуду не тем кто в ней нуждается, а тем кто нуждается и может ее вернуть с платой за кредит».

Полное и своевременное погашение кредита является непременным обязательством заемщика, которое предусматривается кредитным договором.

К таким обязательствам относятся:

- договор по залогу материальных ценностей, имущества, прав и других активов ссудозаемщика;

- гарантии, поручительства (могут быть даны или вышестоящей организацией, или другим банком, или другим платежеспособным предприятием);

- договор о страховании ответственности за не погашение кредита. Отношения, связанные с обеспечением возвратности кредита регулируются ГК РФ, законами «О залоге» и «Об ипотеке».

Залог имущества самая распространенная форма залога. В залог могут быть переданы: недвижимость, товары, ценные бумаги, драгоценные камни и металлы, денежные средства, средства транспорта и т.д.

Основные требования к залогу:

- наличие у залогодателя права собственности на предмет залога или права полного хозяйственного владения;

- достаточность стоимости залога т.е. стоимость залога с учетом поправочных коэффициентов должна покрывать сумму кредита и процентов за кредит;

- ликвидность ценностей и быстрота их реализации;

- способность к длительному хранению (приемлемость вещи для залога);

- возможность страхования;

- относительная стабильность цены и др.

Законодательством предусматриваются разнообразные формы залога в том числе:

- с условием оставления заложенного имущества у залогодателя (товары, средства транспорта и т.п.), в этом случае банк проверяет наличие и достаточность остатков заложенного имущества в период действия кредитного договора;

- с условием передачи заложенного имущества банку (заклад), как правило, этот вид залога применим к драгоценным металлам, камням; ценным бумагам.

Обязательным условием при оформлении в залог имущества является его страхование в той страховой компании, которая определена банком.

Таким образом, при предоставлении кредита в современных условиях банки особое внимание уделяют оформлению залоговых документов и страхованию имущества, принятого в залог.

4.24 Порядок погашения кредита

Порядок, сроки погашения кредита осуществляются на основании договоров/соглашений, заключаемых между банком и клиентом на выдачу кредита.

Проценты уплачиваются:

а) юридическими лицами – в безналичной форме;

б) физическими лицами – в безналичном порядке и наличными деньгами.

Банк-кредитор получает сумму долга от заемщика путем:

1) Оформления и подачи в банк платежного поручения ссудозаемщиком на списание с его расчетного счета сумм в погашение суммы кредита и процентов.

2) В случае несвоевременной уплаты долга списание с расчетного счета клиента может производиться на основании платежного требования банка согласно очередности (причем без акцепта может быть списание только при наличии дополнительного соглашения к договору банковского счета на безакцептное списание средств).

Проценты могут начисляться по формулам простых процентов, сложных процентов, с использованием фиксированной либо плавающей процентной ставки. Если в договоре не указывается способ начисления процентов, то они начисляются по формулам простых процентов, с использованием фиксированной ставки (данный метод в практике российских банков применяются чаще всего и будет рассмотрен в данном пособии).

Погашение кредита и уплата процентов за пользование кредитом производится таким образом:

- или единовременно в конце срока;

- или ежемесячно или ежеквартально (в этом случае при составлении договора составляется график платежей);

- за базу в расчетах могут приниматься как календарные дни (365 дней в году, 30/31 в месяце) или 360 дней в году, 30 - в каждом месяце;

- уплата долга может быть равными или неравными долями.

Расчет сумм процентов и суммы к погашению производится в следующем порядке:

1) при единовременном погашении:

а) рассчитывается число дней (t) пользования суммой кредита (со следующего дня после выдачи кредита, до даты погашения - включительно).

б) рассчитывается:

сумма % число

сумма = кредита × ставку за кредит × дней (t)

процентов 100 × 365 (360)

в) сумма = сумма + сумма

к погашению кредита процентов

2). При ежемесячном (ежеквартальном) погашении (равными долями в суммах по графику), но не далее срока:

а) рассчитывается сумма сумма кредита .

погашения кредита по графику = число месяцев (кварталов)

сумма % число дней

б) сумма процентов = остатка долга × ставку × (t)

на конкретную дату 100 × 365 (360)

t – число дней пользования этим остатком.

в) сумма к погашению = сумма кредита + сумма

(в конкретном месяце) к погашению по графику процентов

г) Остаток долга остаток долга сумма в

по кредиту после = по кредиту - погашение

погашения до погашения кредита

3) При ежемесячном (ежеквартальном) погашении, не далее срока, но в суммах больших, чем по графику:

сумма % число дней

а) сумма процентов = остатка долга × ставку × (t)

на конкретную дату 100 × 365 (360)

сумма сумма

б) сумма в погашение = перечисленная - процентов

долга по кредиту предприятием

остаток сумма

в) сумма остатка = долга по кредиту _ в погашение

долга по кредиту до погашения кредита

Если предприятие погашает сумму кредита и процентов не своевременно (по сравнению с графиком), то банк взимает неустойку как на несвоевременно уплаченную сумму процентов, так и несвоевременно погашенную сумму кредита.

Кредитный отдел банка осуществляет постоянный контроль за своевременностью погашения клиентами суммы кредита и процентов. Бухгалтерия банка ведет учет выдачи и погашения ссуд и процентов по ссудным счетам. Работниками кредитной и юридической служб банка при несвоевременном погашении долга принимаются соответствующие меры, вплоть до передачи дела в суд.

Пример расчета сумм погашения кредита и процентов юридическим лицомПредприятие получило кредит в банке 10.05. текущего года в сумме 30000 руб. на конкретный объект, на срок 3 месяца под 15% годовых с условием ежемесячного погашения кредита равными долями (за базу принимается 360 дней в году, 30 – дней в месяце).

Фактически погашение производится таким образом:

- первое погашение: 25.05. текущего года предприятие перечисляет сумму в погашение кредита по графику плюс проценты за кредит;

- второе погашение: 5.07. текущего года - всего в сумме 15000 руб.;

- третье погашение: 8.08. текущего года – в оставшейся сумме долга.

- Произвести расчеты сумм в погашении долга, процентов.

Решение:

1. Определить сумму кредита к погашению ежемесячно по графику:

30000 руб.

--------------------- = 10000 руб.

3 мес.

2. Расчеты на 25.05. текущего года

а) сумма процентов за срок с 10.05. по 25.05. текущего года – за 15 дней:

30000 х 15% х 15 дн.

------------------------------- = 187 руб. 50 коп.

100% х 360дн.

б) сумма к погашению: 10000 руб. + 187,5 руб. = 10187,5 руб.

в) остаток долга по кредиту = 30000 руб. – 10000 руб. = 20000 руб.

3. Расчеты на 5.07. текущего года:

а) начисляем сумму процентов за период с 25.05. по 5.07. текущего года -(40 дней)

б) сумма процентов:

20000 х 15% х 40 дн.

----------------------------- = 333 руб. 33 коп.

100% х 360 дн.

в) сумма в погашение кредита: 15000 руб. – 333,33руб. = 14666,67 руб.

г) остаток долга по кредиту: 20000 руб. – 14666,67 руб. = 5333,33 руб.

4. Расчеты на 08.08. текущего года:

а) начисляем сумму процентов за период 5.07. по 8.08. текущего года – 33 дня;

б) сумма процентов:

5333,33 руб. х 15% х 33 дн.

----------------------------------- = 73,33 руб.

100% х 360 дн.

в) сумма в погашение долга: 5333,33 руб. + 73,33 руб. = 5406,66 руб.

Вопросы для самоконтроля к вопросам 4-19-4.24

1. Какие показатели влияют на кредитный потенциал банка?

2. Назовите основные методы кредитования юридических лиц?

3. В чем суть открытой кредитной линии: возобновляеиой, невозобновляемой?

4. Назовите общие условия ведения ссудных счетов.

5. Назовите особенности ведения специального и простого ссудных счетов.

6. Какие документы представляются в банк при получении кредита юридическим лицом?

7. Какие основные условия должны быть предусмотрены в кредитном договоре?

8. Основные формы обеспечения возвратности кредита?

9. Назовите основные требования к залогу имущества.

10. Каким образом должен погашаться кредит юридическим лицом (периодичность, порядок)?

11. По какой формуле определяется сумма процентов за пользование кредитом?

4.25 Лизинг

Лизинг – это долгосрочная аренда машин, оборудования и других объектов лизинга, купленным арендодателем для арендатора с целью их производственного использования при сохранении права собственности на них арендодателем на весь срок аренды.

Объект лизинга – движимое и недвижимое имущество, если оно не уничтожается в производственном цикле (здания, сооружения, транспортные средства, оборудование, компьютерная техника и т.п.)

Лизинг по сравнению с кредитованием более выгодная услуга. Объект лизинга остается собственностью банка, а объект кредитования – собственность заемщика, поэтому лизинг более надежная (не рисковая) кредитная операция для банка, но более дорогостоящая для предприятия услуга.

Субъекты лизинговой сделки:

1. Лизингодатель – это лизинговый отдел банка или лизинговая компания.

2. Лизингополучатель – это предприятие, которое берет объект лизинга в аренду (арендатор).

3. Поставщик оборудования – продавец объекта лизинга.

Сроки лизинга зависят от:

- срока службы оборудования;

- периода начисления амортизации;

- циклов появления более современного оборудования (морального износа);

- динамики инфляционных процессов;

- коньюктуры рынка ссудных капиталов;

- от вида лизинга.

Различают 2 основных вида лизинга:

- оперативный лизинг;

- финансовый лизинг.

Оперативный лизинг - это лизинг, при котором лизингодатель:

- изучает спрос на объект лизинга;

- покупает его на свой страх и риск (лизингополучатель не участвует в выборе поставщика);

- передает в аренду лизингополучателю на короткий срок, срок значительно меньший срока службы объекта лизинга;

- не рассчитывает за один срок аренды возместить стоимость объекта лизинга;

- устанавливает ставки лизинговых платежей значительно выше, чем при финансовом лизинге;

- приобретает и передает в аренду наиболее популярные виды машин и оборудования;

- все условия сделки предусматриваются в лизинговом соглашении;

- объект лизинга может быть передан в аренду несколько раз.

Лизингополучатель имеет право в любое время расторгнуть договор аренды.

Финансовый лизинг – вид лизинга, при котором:

- арендатор сам находит для себя поставщика оборудования, обращается в банк для заключения сделки;

- банк заключает с арендатором договор аренды, а с поставщиком договор купли-продажи оборудования и отгрузки его в адрес арендатора;

- арендатор принимает оборудование;

- банк оплачивает оборудование согласно договора;

- арендатор уплачивает банку лизинговые платежи.

Таким образом, финансовый лизинг характеризуется следующими основными чертами:

- участием третьей стороны (поставщика);

- невозможностью расторжения договора в период лизинговой сделки;

- более продолжительным сроком аренды;

- передачей объекта лизинга за весь срок службы одному арендатору;

- более высокая стоимость оборудования;

- переход объекта лизинга в собственность арендатора по истечении срока договора с оплатой остаточной его стоимости.

В договоре лизинговой сделки предусматривается сумма лизингового платежа, периодичность уплаты платежа (ежегодно, ежеквартально, ежемесячно).

Расчет лизингового платежа осуществляется в таком порядке:

| Лизинговый платеж | = | Амортизационные отчисления | + | Плата за кредитные ресурсы | + | Комиссия банку | + | Плата за дополнительные услуги |

| I | II | III | IV |

Балансовая Норма Период лизингового

I. Амортизационные = стоимость × амортизации × соглашения

отчисления 100%

II. Плата за Величина %

кредитные = кредитных ресурсов × ставка

ресурсы 100%

Величина кредитных ресурсов определяется таким образом:

1. За каждый год срока аренды находим:

а) Величина кредитных Величина кредитных Амортизация

ресурсов = ресурсов на начало – за год

на конец года года

б) среднегодовую стоимость стоимость

стоимость = оборудования + оборудования

оборудования на начало года на конец года

Похожие работы

... и не имеет корреспондентского субсчета. Для осуществления хозяйственных расходов ему открывается текущий счет. Таким образом, в данной главе были рассмотрены теоретические основы организации банковского дела в Казахстане и развитых странах. Далее, в следующих главах рассмотрим действующую практику банковской деятельности на примере АО «Альянс-банк». 2. Анализ банковской деятельности ...

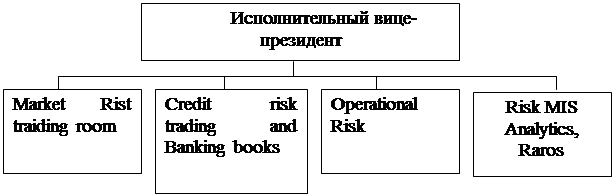

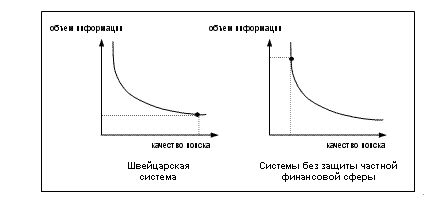

... финансового рынка (дилеров) основывает свои решения на использовании технического анализа, что повышает влияние его закономерностей на реальное движение курсов валют. Механизм валютного регулирования при минимизации рисков В ходе проведенного исследования доказано, что для любой страны с трансформированной экономикой, особенно для стран, испытывающих недостаток собственных природных ...

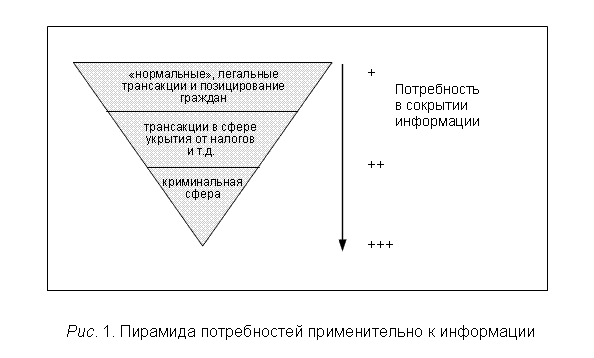

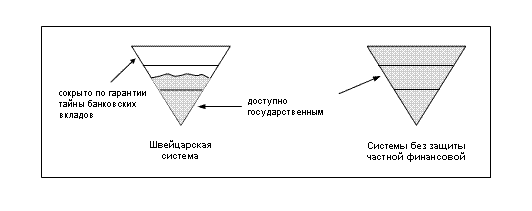

... для обхода любых запретов относительно видов банковской деятельности и конкретных операций банков. Это стало причиной изменения подходов к организации банковского регулирования и надзора. Эффективное управление банковской индустрией сопровождается рядом следующих проблем, определяемых такими процессами новейшей истории, как глобализация и внедрение информационных технологий. Практически во всех ...

... , и направляет его с сопроводительным письмом в Банк России (Департамент лицензирования банковской и аудиторской деятельности). Банк России (Департамент лицензирования банковской и аудиторской деятельности) на основании полученной информации о представительстве делает соответствующую запись в Книге государственной регистрации кредитных организаций (раздел 2, глава 10 инструкции ЦБ РФ № 75-И “О ...

0 комментариев