Навигация

Налично-денежный оборот: сфера применения, принципы

4.11 Налично-денежный оборот: сфера применения, принципы

управления

В нашей стране 1/3 денежного обращения приходится на налично-денежный оборот. Расширение сферы налично-денежного оборота приводит к увеличению издержек государства на обращение наличных денег, их перевозку, хранение, замену ветхих купюр новыми, появлению «черного нала» и не поступлению налоговых платежей в бюджет. В результате растет его дефицит и финансовая нестабильность в экономике.

До перехода к рынку налично-денежный оборот планировался и регулировался на основе двух планов денежного обращения: баланса денежных доходов и расходов населения и кассового плана. В условиях перехода к рыночной экономике эти планы перестали быть директивными, но продолжают использоваться банками в качестве прогнозов по кассовым оборотам с целью определения потребности в наличных деньгах для осуществления кассовых операций, определения размеров эмиссии или изъятия денег по регионам страны.

С 1991 г. осуществлен переход от кассового планирования к составлению расчетов кассовых оборотов. Прогнозы кассовых оборотов отражают объем и источники поступления всех наличных денег предприятиям, организациям и отдельным лицам, размеры и целевое направление выдач наличных денег предприятиям, организациям и отдельным лицам, а также эмиссионный результат, т.е. сумму изъятия или выпуска денег в обращение.

Если по прогнозам кассовых оборотов поступления наличных денег превышают выдачи, тогда прогнозируется изъятие денег из обращения в данном квартале или году. И наоборот, если прогнозируется превышение выдач наличных денег из кассы банка над их поступлениями, ожидается эмиссия в расчетном квартале или году.

Прогноз кассовых оборотов составляется коммерческими банками, территориальными расчетно-кассовыми центрами и главными управлениями Центрального Банка России поквартально и на год.

Однако в современных условиях рыночной экономики России ЦБ РФ все больше переходит к рыночным методам регулирования совокупного денежного оборота (см. функцию ЦБ РФ «Денежно-кредитное регулирование»).

4.12 Порядок ведения кассовых операций

Предприятия, организации и учреждения независимо от их организационно-правовой формы и сферы деятельности обязаны хранить свободные денежные средства в банках. Для осуществления расчетов наличными деньгами они должны иметь кассу и вести кассовую книгу по установленной форме.

Коммерческий банк для кассы предприятия устанавливает лимит остатка наличных денег, который к концу дня не должен превышаться. Излишки наличных денег в кассе должны сдаваться в банк и приходоваться на расчетный счет предприятия. Превышение лимита остатков наличных денег в кассах предприятий допускается в течение 3-х рабочих дней лишь при выдаче заработной платы (для предприятий Крайнего Севера – 5 рабочих дней).

Лимит остатка наличных денег в кассе устанавливается банком для Клиента ежегодно с учетом объемов их деятельности, в зависимости от объема кассовых оборотов, для чего в банк подается «Расчет на установление предприятию лимита остатка наличных денег из выручки, поступающей в его кассу».

При наличии у клиента нескольких расчетных счетов в различных банках по своему усмотрению клиент обращается в один из банков, который ему производит расчет лимита, Клиент направляет в другие банки уведомления о лимите кассы.

Лимит остатка кассы может пересматриваться в течение года в установленном порядке по обоснованной просьбе Клиента (в случае изменения объемов кассовых оборотов, условий сдачи выручки), а также в соответствии с договором банковского счета.

Банк в целях максимального привлечения наличных денег в свои кассы за счет своевременного и полного сбора денежной выручки от предприятий в установленные сроки проверяет соблюдение определенного Банком России порядка ведения кассовых операций. Материалы проверок оформляются соответствующими справками. Если предприятие постоянно нарушает правила ведения кассовых операций и договор с банком по расчетно-кассовому обслуживанию, то банк может его расторгнуть и отказать клиенту в обслуживании, кроме того в случае установления на предприятии серьезных нарушений расчетов наличными деньгами, не соблюдения кассовой дисциплины, хищения денежных выручки банк обязан представить копию справки в налоговый орган для принятия к предприятию мер административной и финансовой ответственности. На руководителей предприятий нарушивших кассовую дисциплину, налагаются штрафы.

Денежная наличность от организаций-владельцев счетов сдается в кассу Банка по объявлению на взнос наличных и приходного кассового ордера.

Выдачу наличных денег с расчетных счетов Банк осуществляет:

- на оплату труда (согласно графика выдачи заработной платы составляемого банком, в других случаях, согласно законодательства – по заявке клиента);

- текущие хозяйственные расходы;

- командировочные расходы.

- и другие цели в пределах остатка денежных средств на счете Клиента.

Выдача наличных денег осуществляется по денежным чекам, которые могут быть приняты Банком к исполнению в течение 10 дней после выписки, без исправления даты выписки.

Чеки должны быть четко заполнены, без исправлений, помарок, заверены печатью предприятия и подписями должностных лиц. Выдача денежных чеков производится банком по заявлению Клиента.

Расчеты между юридическими лицами наличными деньгами осуществляется с соблюдением установленных предельных сумм. В настоящее время предельный размер расчетов юридических лиц наличными деньгами по одной сделке установлен ЦБ РФ в размере 50 тыс. руб. (в отдельных случаях допускается увеличение данной суммы органами исполнительной власти).

Вопросы для самоконтроля к вопросам № 4.7-4.12.

1. Дайте определение депозитов до востребования, назовите основные счета до востребования юридических и физических лиц.

2. Дайте определение срочных депозитов, назовите их основные виды.

3. Какие счета открываются в банках для юридических лиц?

4. Кому открываются расчетные счета в банке?

5. Какие документы подаются в банк юридическим лицом при открытии расчетного счета?

6. Каким образом присваиваются номера лицевых счетов в банке юридическим лицам?

7. Что отражается в «Дебете» и «Кредите» расчетного счета (согласно выписке банка)?

8. В какой очередности производится списание сумм с расчетных счетов при недостаточности средств для исполнения расчетных документов?

9. Что отражают прогнозы кассовых оборотов?

10. Имеет ли право предприятие иметь в кассе сверхлимитные остатки денежных средств и в каких случаях?

11. На основании какого документа и на какие цели банки могут получить наличные деньги в банке?

4.13 Основные принципы организации безналичных расчетов, их

классификация

Большая часть денежного оборота совершается в безналичной форме (без участия наличных денег, путем записи на счетах) и приходится на платежи предприятий, организаций, кооперативов и фермерских хозяйств. Безналичный денежный оборот играет важную роль в экономике т.к.:

- способствует более рациональной организации денежного оборота;

- сокращает расходы, связанные с издержками за счет сокращения потребности в наличных деньгах;

- создает возможность осуществления банковского контроля за обоснованностью платежей и налогового контроля за полнотой учета выручки от реализации;

- обеспечивает лучшую сохранность денежных средств;

- способствует ускорению платежей и другие преимущества.

В течение многих лет на долю безналичного оборота приходится около 90% всего денежного оборота, в настоящее время появилась негативная тенденция увеличения объемов налично-денежных расчетов.

Принципы организации безналичных расчетов:

1) правовой режим осуществления расчетов и платежей. Главным регулирующим органом платежной системы является – Банк России, он устанавливает правила, сроки и стандарты осуществления расчетов и применяемые при этом документы;

2) осуществление расчетов по банковским счетам;

3) поддержание ликвидности участников расчетов на уровне обеспечивающем бесперебойное осуществление платежей;

4) наличие акцепта (согласия) плательщика на платеж (за исключением отдельных, установленных законодательством случаев бесспорного списания средств);

5) срочность платежа;

6) контроль всех участников за правильностью совершения расчетов.

Согласно «Положения о безналичных расчетах в Российской Федерации» каждое предприятие вправе само выбрать и предусмотреть в договоре для расчетов любую из следующих основных форм безналичных расчетов:

а) расчеты платежными поручениями;

б) расчеты по инкассо;

в) расчеты аккредитивами;

г) расчеты чеками.

Выбор той или иной формы безналичных расчетов должен учитывать конкретные условия деятельности предприятия, степень доверия к его партнерам, удаленность, условия и время транспортировки груза, место осуществления платежа и т.д.

В дополнение к понятию форм безналичных расчетов следует различать способы платежа – порядок его осуществления, определяющий последовательность и характер перечисления средств с одного счета на другой в процессе расчетов.

В данном курсе хотелось бы обратить внимание на такие способы расчетов как:

- расчеты путем зачета взаимных требований – клиринг;

- расчеты плановыми платежами.

Безусловно, ускорение расчетов – это важное преимущество клиринга. Клиринговые операции классифицируются по двум признакам:

- по периодичности их проведения (разовый и постоянно действующий);

- по составу участников (осуществляется между двумя юридическими или физическими лицами или их группой).

Клиринг возможен, если на базе хозяйственных связей образуется последовательная цепь денежных расчетов. Операции должны проходить в такой последовательности:

- определяется центр («Бюро взаимных расчетов; коммерческий банк»), условия и участники зачета взаимных расчетов, оформляется договор (соглашение);

- на каждого участника открывается «счет по зачету взаимных требований»;

- по дебету данного счета отражаются обязательства участника зачета (его кредиторская задолженность), т.е. сумма, на которую получено товаров;

- по кредиту – требования (дебиторская задолженность), т.е. сумма, на которую отгружено товаров;

- в сроки, оговоренные в соглашении, подсчитывается сальдо по зачету взаимных требований и производятся окончательные расчеты.

Данный способ расчетов в настоящее время применяется, к сожалению, крайне редко.

Расчеты в порядке плановых платежей используются при постоянных, устойчивых взаимоотношениях между предприятием и хозяйственными организациями за продукцию и услуги (например, колхозом и молококомбинатом). Суть данного способа расчетов состоит в том, что между участниками расчетов заключается договор, где оговаривается плановая сумма платежа (от плательщика к получателю средств), сроки перечисления плановых платежей, сроки перерасчета задолженности. По истечении указанного срока сравнивается: на какую сумму фактически поставлено продукции и какая сумма за этот период была перечислена покупателем в форме плановых платежей. По результатам между поставщиком и покупателем продукции производятся окончательные расчеты.

Похожие работы

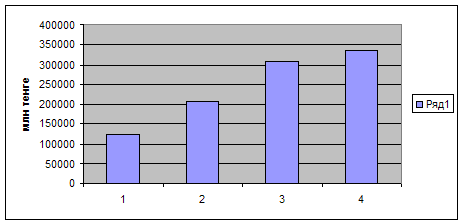

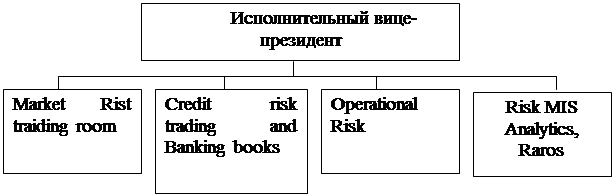

... и не имеет корреспондентского субсчета. Для осуществления хозяйственных расходов ему открывается текущий счет. Таким образом, в данной главе были рассмотрены теоретические основы организации банковского дела в Казахстане и развитых странах. Далее, в следующих главах рассмотрим действующую практику банковской деятельности на примере АО «Альянс-банк». 2. Анализ банковской деятельности ...

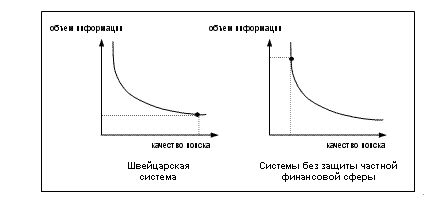

... финансового рынка (дилеров) основывает свои решения на использовании технического анализа, что повышает влияние его закономерностей на реальное движение курсов валют. Механизм валютного регулирования при минимизации рисков В ходе проведенного исследования доказано, что для любой страны с трансформированной экономикой, особенно для стран, испытывающих недостаток собственных природных ...

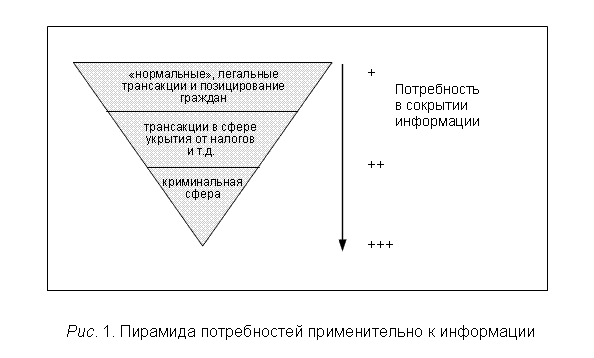

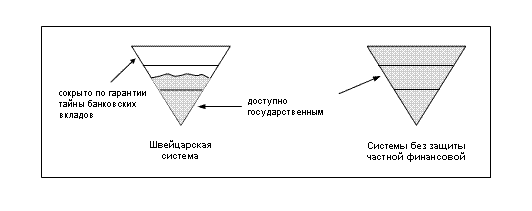

... для обхода любых запретов относительно видов банковской деятельности и конкретных операций банков. Это стало причиной изменения подходов к организации банковского регулирования и надзора. Эффективное управление банковской индустрией сопровождается рядом следующих проблем, определяемых такими процессами новейшей истории, как глобализация и внедрение информационных технологий. Практически во всех ...

... , и направляет его с сопроводительным письмом в Банк России (Департамент лицензирования банковской и аудиторской деятельности). Банк России (Департамент лицензирования банковской и аудиторской деятельности) на основании полученной информации о представительстве делает соответствующую запись в Книге государственной регистрации кредитных организаций (раздел 2, глава 10 инструкции ЦБ РФ № 75-И “О ...

0 комментариев