Навигация

Этапы формирования современной банковской системы

2.2 Этапы формирования современной банковской системы

Современная банковская система берет свое начало с конца 80-х годов. Начало реформы (I этап) командно-административной системы в банковском секторе экономики относится к 1987 году, когда Правительственным постановлением Госбанк СССР (ГБ) лишился своих монопольных функций:

- он отстранялся от работы с клиентурой – госпредприятиями они передавались специализированным банкам;

- для проведения расчетных, кредитных операций было создано 5 государственных специализированных банков:

- Внешторгбанк СССР;

- Промстройбанк СССР;

- Агропромбанк СССР;

- Жилсоцбанк СССР;

- Сберегательный банк СССР.

Общее руководство осуществлял консультативный Совет банков во главе с председателем правления ГБ СССР.

Центральное место в кредитной системе должен был занять Государственный банк СССР – как эмиссионный центр страны, координатор деятельности специализированных банков, организатор денежно-кредитного регулирования.

Главной целью преобразования было стремление приблизить банки к интересам хозяйства.

Но данная реорганизация не могла коренным образом изменить ситуацию, поскольку не совсем отвечала требованиям времени.

В какой то степени усилилась связь банков с хозяйством, но это больше носило административно-командный характер, сохранялся административный метод распределения кредитных ресурсов.

Объективно был необходим второй этап банковской реформы, направленный на комплексную реконструкцию системы экономических отношений в области кредита. Он был начат в 1988 г. созданием первых коммерческих банков. Основной задачей этого этапа являлось создание четко организованных рыночных структур, которые бы обеспечили условия для развития конкуренции и предприимчивости в сфере движения финансовых ресурсов. Коммерческие банки, цель которых получать прибыль, должны были быть гибкими во взаимоотношениях с клиентами, развивать деловую конкуренцию в борьбе за клиента, что должно способствовать развитию рынка услуг и улучшению их качества.

В ходе второго этапа банковской реформы в России практически сформировалась двухуровневая банковская система:

I уровень – Центральный Банк Российской Федерации;

II уровень – коммерческие банки и другие финансово-кредитные учреждения, осуществляющие отдельные банковские операции.

Если рассматривать второй уровень банковской системы, то он представлен широкой сетью коммерческих банков, обеспечивающих кредитно-расчетное обслуживание субъектов хозяйственной жизни, и филиалами иностранных банков, в том числе их представительствами.

В кредитной системе в институциональном плане можно выделить также холдинги, союзы, ассоциации, группы и иные объединения банков.

В РФ крупнейшей является Ассоциация российских банков (АРБ).

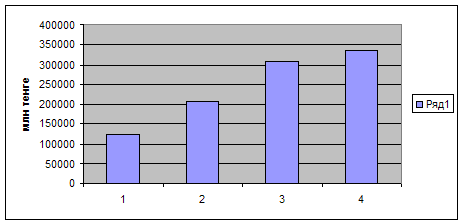

Период с 1991-1995 г. – характеризуется банковским бумом и перекачиванием всех национальных ресурсов в банковский сектор, к началу 1995 г. в стране насчитывалось около 2500 банков, однако:

- большинство банков были маломощные;

- профессионализм сотрудников был не высокий;

- многие банки были заинтересованы в привлечении средств любыми способами, а поэтому растет число правонарушений в банковской сфере;

- наблюдались высокие темпы роста инфляции, продолжительный и глубокий спад общественного производства;

- банковское законодательство было не совершенным.

Указанные и другие причины привели к тому, что этот сложный период становления банковской системы рыночного типа завершился первым банковским кризисом в 1995 г. Официально он был классифицирован ЦБ РФ не как системный кризис, а как «временная проблема ликвидности ряда банков».

В ходе конкурентной борьбы сформировалась банковская элита, включающая примерно два десятка банков. Не надежные банки стали лишаться лицензий, процесс образования новых банков резко замедляется, к началу 1998 г. их уже снизилось до 1675.

Начинается этап трансформации банковской системы (с 1995 года). Однако в августе 1998 года банки, как и вся финансовая система России, потерпели крушение, причиной которого в первую очередь, была остановка правительством России операций с государственными ценными бумагами. Замороженными оказались примерно 16% всех совокупных активов банков, т.к. к тому времени вложения банков в государственные ценные бумаги росли значительно быстрее, чем выдача кредитов (большие ставки дохода привлекали банки).

Кризис в первую очередь коснулся крупных системообразующих банков.

С сентября 1998 года начался для банков период реструктуризации.

Банк России определил пути реструктуризации коммерческих банков разделив все банки на четыре группы:

К первой группе были отнесены все финансово стабильные банки (включая и те банки, которые испытывают определенные трудности), данные банки могли рассчитывать на помощь ЦБ РФ (и помощь была в виде стабилизирующих кредитов).

Ко второй группе относились банки, имеющие высокое экономическое и социальное значение для регионов – они должны были стать «опорными в системе региональных банков».

В третью группу вошли банки, которые целесообразнее было закрывать (высокие издержки) этим должен заниматься ЦБ РФ совместно с организованным Агентством по реструктуризации кредитных организаций (АРКО).

В четвертую группу входили банки, которые самостоятельно должны были восстанавливать свою деятельность.

Следует отметить, что 70 действующих банков (или более 1 тыс.) и в период кризиса и после кризиса были стабильными; т.к. они:

- разумно вкладывали средства в государственные ценные бумаги;

- не участвовали в доходных «прокручиваниях» бюджетных денег;

- не увлекались играми на межбанковском рынке, фондовом, валютных рынках;

- больше занимались кредитованием реального сектора экономики.

Укрепление банковской системы и было одной из основных целей ЦБ РФ в послекризисный, да и современный периоды.

Работа по реструктуризации банков, полному восстановлению банковской системы не закончена, активно продолжается.

Похожие работы

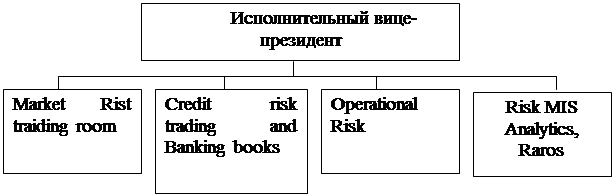

... и не имеет корреспондентского субсчета. Для осуществления хозяйственных расходов ему открывается текущий счет. Таким образом, в данной главе были рассмотрены теоретические основы организации банковского дела в Казахстане и развитых странах. Далее, в следующих главах рассмотрим действующую практику банковской деятельности на примере АО «Альянс-банк». 2. Анализ банковской деятельности ...

... финансового рынка (дилеров) основывает свои решения на использовании технического анализа, что повышает влияние его закономерностей на реальное движение курсов валют. Механизм валютного регулирования при минимизации рисков В ходе проведенного исследования доказано, что для любой страны с трансформированной экономикой, особенно для стран, испытывающих недостаток собственных природных ...

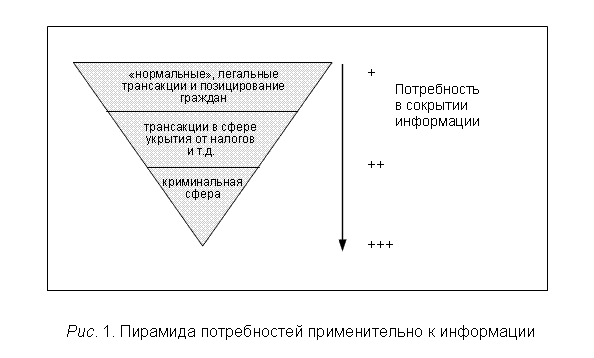

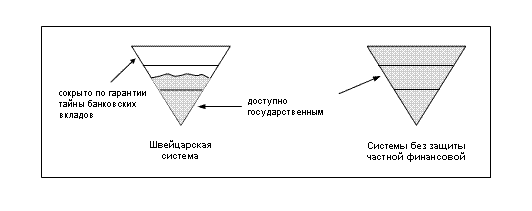

... для обхода любых запретов относительно видов банковской деятельности и конкретных операций банков. Это стало причиной изменения подходов к организации банковского регулирования и надзора. Эффективное управление банковской индустрией сопровождается рядом следующих проблем, определяемых такими процессами новейшей истории, как глобализация и внедрение информационных технологий. Практически во всех ...

... , и направляет его с сопроводительным письмом в Банк России (Департамент лицензирования банковской и аудиторской деятельности). Банк России (Департамент лицензирования банковской и аудиторской деятельности) на основании полученной информации о представительстве делает соответствующую запись в Книге государственной регистрации кредитных организаций (раздел 2, глава 10 инструкции ЦБ РФ № 75-И “О ...

0 комментариев