Навигация

Налоговая система Российской Федерации

33. Налоговая система Российской Федерации

Налоговая система представляет собой совокупность налогов, действующих на территории страны, методы и принципы построения налогов.

Законодательство РФ о налогах и сборах состоит из Налогового кодекса и принятых в соответствии с ним федеральных законов о налогах и сборах.

Налоговый кодекс устанавливает систему налогов, а также общие принципы налогообложения и сборов в РФ, в том числе:

1. Определяет виды налогов и сборов, взимаемых в РФ; 2. Устанавливает основания возникновения и порядок исполнения обязанностей по уплате налогов и сборов; 3. Устанавливает права и обязанности налогоплательщиков, налоговых органов; 4. Определяет формы и методы налогового контроля; 4. Определяет порядок обжалования действий налоговых органов.

Законодательство субъектов РФ о налогах и сборах состоит из законов и иных нормативных актов о налогах и сборах, принятых органами власти субъектов РФ в соответствии с НК.

Местные налоги и сборы принимаются законодательными органами местного самоуправления в пределах, установленных нк.

Структура налоговой системы:

- федеральные налоги, устанавливаются НК и обязательны к уплате на всей территории РФ (НДС, налог на прибыль, НДФЛ, ЕСН, государственные и таможенные пошлины, экологический налог);

- региональные налоги, устанавливаются законодательными актами субъектов РФ и действуют на территории соответствующих субъектов РФ (налог на имущество предприятий, налог на игорный бизнес, региональные лицензионные сборы);

- местные налоги, устанавливаются правовыми актами органов местного самоуправления и обязательны к уплате на территориях соответствующих муниципальных образований (земельный налог, налог на имущество физических лиц, налог на рекламу, местные лицензионные сборы).

Налог считается установленным лишь в том случае, когда определены: налогоплательщики, объект налогообложения, налоговая база, налоговая ставка, налоговый период, порядок исчисления налога, порядок и сроки уплаты налога.

Субъект налога - лицо, на которое законодательством возложено обязательство платить налог.

Объект налога - доход или имущество, на которые начисляется налог. Единица налогообложения часть налогового объекта, на которую устанавливается ставка налога (1 рубль дохода, 1 м2 земли и т.д.).

Ставка налога - размер налога на единицу налогообложения.

Налоговые льготы - уменьшение налоговых ставок или полное освобождение от налогов.

Уплата налога производится разовой уплатой всей суммы налога либо в ином порядке, предусмотренном НК РФ, в установленные сроки, которые устанавливаются применительно к каждому налогу и сбору.

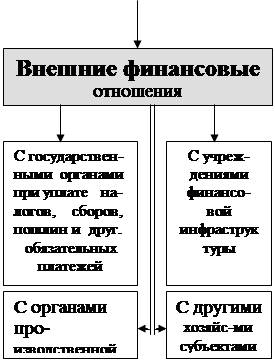

34. Участники налоговых отношений

Субъектами налоговых правоотношений выступают: налогоплательщики, налоговые агенты, налоговые органы и кредитные организации - банки, которые приминают и зачисляют налоговые платежи на счета соответствующих бюджетов.

Права налогоплательщиков:

1. Получать от налоговых органов информацию о действующих налогах и сборах, законодательстве о налогах и сборах, о правах и обязанностях налогоплательщика, полномочиях налоговых органов;

2. Использовать налоговые льготы при наличии оснований;

3. Получать отсрочку, рассрочку, налоговый или инвестиционный налоговый кредит;

4. На своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов;

5. Присутствовать при проведении выездной проверки;

6. Не выполнять неправомерные акты и требования налоговых органов, не соответствующие НК или иным ФЗ.

Обязанности налогоплательщиков:

1. Уплачивать законно установленные налоги; 2. Встать на учет в налоговые органы; 3. Вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения; 4. Представлять в налоговые органы налоговые декларации, а также бухгалтерскую отчетность; 5. В течении 4-х лет обеспечить сохранность данных бухучета и других документов, необходимых для исчисления и уплаты налогов, а также документов, подтверждающих полученные доходы, произведенные расходы и уплаченные налоги.

Организации и ИП обязаны письменно сообщать в налоговые органы:

- об открытии или закрытии счетов в десятидневный срок;

- об объявлении банкротства, о ликвидации или реорганизации;

- об изменении своего места нахождения или места жительства.

Права налоговых органов:

1. Требовать от налогоплательщика документы, служащие основаниями для исчисления и уплаты налогов; 2. Проводить налоговые проверки; 4. Приостанавливать операции по счетам налогоплательщика в банках; 6. Взыскивать недоимки по налогам и сборам, пени; 7. Требовать от банков документы, подтверждающие исполнение платежных поручений налогоплательщика.

Обязанности налоговых органов:

1. Соблюдать законодательство о налогах и сборах; 2. Осуществлять контроль за соблюдением законодательства 3. Вести в установленном порядке учет налогоплательщиков; 4. Проводить разъяснительную работу по применению законодательства о налогах и сборах; 5. Осуществлять возврат или зачет излишне уплаченных или взысканных сумм налогов, пеней, штрафов и т.д.

Кредитные организации выполняют обязанности по исполнению поручений налогоплательщиков и налогового агента на перечисление налогов в соответствующие бюджеты (внебюджетные фонды).

За нарушение налогового законодательства предусмотрена финансовая ответственность. В случае неполной уплаты налога или уклонение отуплаты налоговые органы проводят принудительное взыскание, начисление штрафных санкций производится из-за несвоевременной уплаты налога.

Похожие работы

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

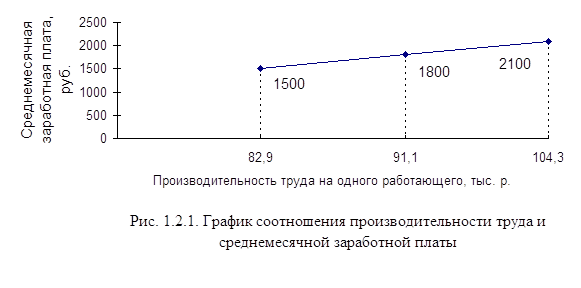

... 37,308 R19992= 2,227 R1997= 9,159 R1998= 6,108 R1999= 1,492 ГЛАВА 4. РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ ФИНАНСОВОГО МЕНЕДЖМЕНТА ОРГАНИЗАЦИИ 4.1. Направления совершенствования финансового менеджмента Управление финансами стало важнейшей сферой деятельности любого субъекта социально-рыночного хозяйства, ...

... организации высокоэффективного управления его финансами. Такое управление финансами отдельных субъектов хозяйствования выделилось в странах с рыночной экономикой в начале XX века в специальную область знаний, которая получила название “финансовый менеджмент”. Он представляет собой процесс управления формированием, распределением и использованием финансовых ресурсов хозяйствующего субъекта и ...

... предприятия; · самофинансирования, · материальной заинтересованности, · материальной ответственности, · обеспеченности рисков финансовыми резервами. II. Базовые концепции финансового менеджмента 2.1 Концепция временной стоимости денег Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и ...

0 комментариев