Навигация

Сущность и содержание дисконтирования инвестиций и доходов

70. Сущность и содержание дисконтирования инвестиций и доходов

В общей экономической теории доказуемо, что ценность фирмы в люб момент времени = современной стоимости будущих денежных поступлений. Современная стоимость будущих денежных поступлений определяется с учетом фактора времени, т. е. с учетом дисконтирования.

В инвестиционном менеджменте дисконтирование - процесс приведения разновременных доходов и расходов к одному моменту времени. Дисконтирование - процесс обратный начислению сложных % Фактор времени учитывают по причине инфляции, делает стоимостную оценку рубля в разные периоды. Для того чтобы их уровнять требуется привести к одному моменту времени. Дисконтирование - есть механизм приведения. Таким моментом времени принято считать конец первого шага интервала планирования. Дисконтирование инвестиций и доходов производится через коэффициент дисконтирования - сегодняшняя или текущая стоимость рубля в будущем.

Дисконтирование денежных поступлений производится через коэффициент дисконтирования

Альфа = 1 / (1 + Е)

Используется для приведения разновременных доходов и расходов к концу первого интервала планирования.

Альфа - коэффициент дисконтирования итогового периода - номер интервала планирования;

Е = норма дисконтирования, которая в инвестиционном менеджменте принимается равной минимальной норме доходности инвестиций исходя из альтернативы использования инвестиционных ресурсов. Альфа - это сегодняшняя стоимость будущего рубля.

Поскольку дисконтирование - учет фактора времени, то очень важно учесть структуру распределения инвестиций.

Инвестиции необходимо структурировать таким образом, чтобы их наибольшая сумма приходилась на последние периоды планирования инвестиционной деятельности. Любое строительство предполагает, что инвестированные средства могли использоваться на другие цели, условно говоря они заморожены. Доходы (ЧП, амортизация) необходимо структурировать т.е., чтобы наибольшая их сумма приходилась на первые месяцы, годы осуществления проекта.

71. Экономическое содержание и расчет нормы дисконтирования в инвестиционном анализе

Все альтернативы необходимо оценивать.

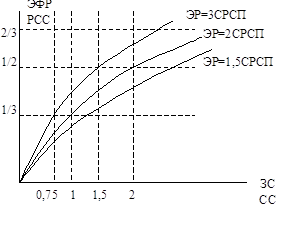

При установлении нормы дисконтирования в инвестиционном анализе исходят из оценки затрат упущенных возможностей - альтернативное использование инвестиционных ресурсов, т.е. определение альтернативной стоимости капитала.

Норма дисконтирования в инвестиционном анализе принимается равной минимальной норме доходности инвестиций. Исходя из этого рекомендован следующий порядок установления нормы дисконтирования:

- использование собственных средств инвесторов, альтернативное использование инвестиционных ресурсов - депозитный вклад в банке 1-ой категории надежности или приобретение государственных ЦБ, следовательно величина её должна быть равна процентам по депозитным вкладам, % по государственным ЦБ;

- использование заемных средств - величина её принимается равной % по кредитам или облигационным займам;

- при использовании комбинирован схемы финансирования (собственных и заемных средств) - величина её принимается равной средней взвешенной цене капитала.

При коммерческой эффективности порядок установления величины перечислен выше.

При оценке общественной эффективности инвестиционного проекта величина временно впредь до особого постановления Правительства РФ устанавливается также как и при оценке коммерчемкой эффективности.

При бюджетной эффективности величина нормы дисконтирования согласно постановлению Правительства РФ принимается равной ставке рефинансирования ставке ЦБ РФ (7,45%).

Выделяют номинальную и реальную норму дисконтирования.

Еномин = Ер + инфляция (И) (темп инфляции) Ер = Еномин – инфляция (И)

Если реальная норма дисконтирования имеет отрицательное значение то инвестирование невыгодно. Норма дисконтирования с учетом поправки на риск.

Ен р = Ер + И + Р (поправки на риск)

72. Определение и содержание инвестиционного проекта

ИП - это система организационно-правовых и расчетно-финансовых документов, обосновывающих выгодность инвестиционного замысла. Как правило, ИП состоит из следующих документов:

- учредительный документы, устав, лицензия;

- бухгалтерский баланс с приложениями и пояснительной запиской о платежеспособности предприятия;

- бизнес-план ИП;

- проектно-сметная документация, выполненная специализированной организацией и прошедшая независимую экспертизу;

- оценка воздействия на окружающую среду.

В составе реального ИП наибольшее значение имеют проекты, осуществленные посредством капитальных вложений. Данные ИП могут быть классифицированы:

1. По масштабу инвестиций: мелкие, традиционные крупные, мегапроекты.

2. По поставленным целям: снижение издержек, снижение риска, доход от расширения, выход на новые рынки, социальный эффект, экологический эффект.

3. По степени взаимосвязи: независимые, альтернативные, взаимосвязные.

4. По степени риска: рисковые и безрисковые.

5. По срокам: краткосрочные и долгосрочные.

Иногда проекты ориентированы не на прямое извлечение выгоды, а на снижение рисков производства и сбыта, экспансию в новые сферы бизнеса. Государственные ИП могут преследовать социальные или экологический цели. Период времени, в течение которого реализуются цели, поставленные в проекте, называется жизненным циклом проекта, который включает в себя этапы: прединвестиционные, этап инвестирования и этап эксплуатация созданных объектов.

73. Характеристика жизненного цикла и фаз инвестиционного проекта

Промежуток времени между началом реализации проекта и его завершением принято называть жизненным циклом ИП. Начало проекта для оценки эффективности инвестиций - это начало финансирования ИП. Классификация фаз ИП:

1. Прединвестиционная включает в себя: исследование инвестиционных возможностей, предварительное технико-экономическое обследование, полное технико-экономическое обследование, доклад об инвестиционных возможностях.

2. Инвестиционная фаза - это переговоры, заключение контракта, проектирование, подготовка и обследование персонала, маркетинг.

3. Эксплуатационная фаза включает пуск и наладку, инновационную деятельность, замену оборудования, демонтаж оборудования.

Завершением проекта принято считать ликвидацию проекта.

Жизненный цикл проекта

1, Предынвестиционная стадия делится на:

А)Предынвестиционные исследования

Б) Разработка проектно-сметной документации, подготовка к строительству

Предынвестиц. Исследования делятся на:

а1,Формирование инвестиционного замысла, маркетинговые и иные исследования

а2,Оценка эффективности инвестиционного пр

а3,Выбор и предварительное согласование места размещения объекта инвестирования оекта

а4,Экологическое обоснование

а5,Экспертиза объекта

а6,Предварительное инвестиционное решение а7,Разработка предварительного плана проекта

(а2)Оценка эффективности инвестиционного проекта(еще делится на)

Определение целей инвестирования.

Определение альтернатив реализации проект.

Определение финансовых показателей проекта.

Прогнозирование финансовых показателей проект.а

Качественный и количественный анализа риска.

Выбор и расчет критериев оценки экономической эффективности проекта.

Сравнение альтернатив и принятие решений по проекту.

2. Инвестиционная стадия(дел на :

-Проведение торгов, заключение контрактов, организация поставок

-Строительно-монтажные работы

3. Эксплуатационная стадия

Эксплуатация.

Необходимый ремонт.

Развитие производства.

Завершение проекта.

74. Управление инвестицонными проектами

"Инвестиционный проект - обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная документация, разработанная в соответствии с законодательством РФ и утвержденными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес-план)".

Характеристики инвестиционного проекта, определяющие его суть:

1. Цель инвестирования - результат, которого необходимо достичь, причем этот результат должен быть выражен в количественных показателях, то есть быть измеримым.

2. Сроки реализации проекта

3. Необходимые затраты (ресурсы проекта)

Комплекс взаимосвязанных мероприятий, которые приведут к реализации цели

Признаки классификации инвестиционных проектов:

1 Предназначение инвестиции

2 Величина требуемых вложений

3 Тип предполагаемого эффекта

4 Тип отношений

5 Тип денежного потока

6 Отношение к риску

1Предназначение инвестиций делится на:

1,1 повышение эффективности (производства, управления и др.)

1,2 расширение производства

1,3 создание нового производства

1,4 выход на новые рынки

1,5 разработка новых технологий

1,6 решение социальных задач

1,7 исполнение требований законодательства

2 Величина требуемых вложений

2,1крупные

2,2 традиционные

2,3 мелкие

3 Тип предполагаемого эффекта

(дел.на:

3,1 сокращение затрат

3,2 получение доходов

3,3 снижение рисков производства и сбыта

3,4 новое знание (технология)

3,5 политико-экономической эффект

3,6 социальный эффект

4 Тип отношений:

4,1независимость

4,2 альтернативность

4,3 дополняемость

4,4 замещение

5 Тип денежного потока

5,1 ординарный

5,2 неординарный

6 Отношение к риску

6,1рискованный

6,2 безрисковый

75. Назначение и содержание бизнес-плана инвестиционного проекта

Бизнес-план представляет собой оценку конкурентной среды, в которой будет реализовываться ИП. Особенность бизнес-плана ИП - это оценка выгодности вложения инвестиций. Назначение: 1) для представления в кредитные учреждения; 2) для оценки выгодности инвестиционного замысла, для самого инвестора; 3) для привлечения средств акционеров.

Содержание:

1.Титульный лист: название проекта, наименование организации, суть проекта, стоимость проекта.

2. Вводная часть или резюме проекта: реклама проекта, в которой доказывается успешность и выгодность ИП.

3. Анализ положения дел в отрасли: анализируется объем продаж в отрасли за последние 10 лет и на основе этой статистики делается вывод о том, что отрасль является развивающейся (объемы продаж растут), стабильной (объемы продаж не изменяются) или стагнирующейся (объем продаж снижается).

4. Существо проекта: продукт или услуги, их описание.

5. План маркетинга: показать и доказать, что продукция ИП будет востребована и иметь платежеспособный спрос.

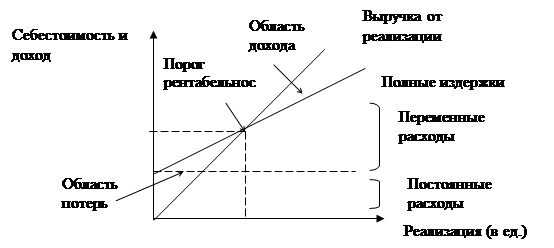

6. Производственный план: разработка программы производства продукции, определение сметной стоимости строительства, затрат на приобретение и монтаж оборудования, планирование себестоимости, определение потребностей в оборотном капитале.

7. Организационный план: организационно-правовая форма предприятия, характеристика деловых и профессиональных качеств инициаторов, собственников и менеджеров проекта, поддерживает ли местная администрация.

8. Финансовый план: обоснование способов и источников финансирования ИП, оценка эффективности инвестиций, оценка финансовой самостоятельности, платежеспособности ИП, оценка риска и меры по его снижению, нейтрализации.

76. Сущность и назначение коммерческой, общественной и бюджетной эффективности проекта

Коммерческая эффективность проекта оценивается с целью инвестиционной привлекательности проекта для возможных участников данного проекта, поисков источников финансирования и привлечения потенциальных инвесторов.

Эффективность участия в проекте в зависимости от целей инвестиционного проекта, количества и видов участников данного проекта может также оцениваться:1) Эффективность участия предприятий в проекте (для нескольких участников).

2) Эффективность инвестирования в акции предприятия (эффективность для акционеров).

3) Региональная и народно-хозяйственная эффективность (эффективность для отдельных регионов и народного хозяйства).

4) Отраслевая эффективность (эффективность для отдельных отраслей, финансово-промышленных групп, объединений предприятий и холдинговых структур).

Бюджетная эффективность (эффективность участия государства с точки зрения расходов и доходов бюджетов всех уровней

Похожие работы

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

... 37,308 R19992= 2,227 R1997= 9,159 R1998= 6,108 R1999= 1,492 ГЛАВА 4. РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ ФИНАНСОВОГО МЕНЕДЖМЕНТА ОРГАНИЗАЦИИ 4.1. Направления совершенствования финансового менеджмента Управление финансами стало важнейшей сферой деятельности любого субъекта социально-рыночного хозяйства, ...

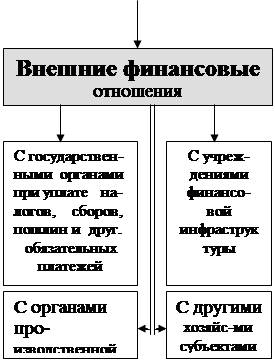

... организации высокоэффективного управления его финансами. Такое управление финансами отдельных субъектов хозяйствования выделилось в странах с рыночной экономикой в начале XX века в специальную область знаний, которая получила название “финансовый менеджмент”. Он представляет собой процесс управления формированием, распределением и использованием финансовых ресурсов хозяйствующего субъекта и ...

... предприятия; · самофинансирования, · материальной заинтересованности, · материальной ответственности, · обеспеченности рисков финансовыми резервами. II. Базовые концепции финансового менеджмента 2.1 Концепция временной стоимости денег Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и ...

0 комментариев