Навигация

Инвестиционная политика предприятия

68. Инвестиционная политика предприятия

Инвестиционная политика – форма реализации инвестиционной идеологии и инвестиционной стратегии предприятия в разрезе наиболее важных аспектов инвестиционной деятельности на отдельных этапах ее осуществления.

Инвестиционная политика на предприятиях должна вытекать из стратегических целей их бизнес-планов, т. е. из перспективы, а в конечном итоге она должна быть направлена на обеспечение финансовой устойчивости предприятий не только на сегодня, но и на будущее. Если этого плана нет, то ни о какой инвестиционной политике не может быть и речи.

При разработке инвестиционной политики на предприятиях необходимо придерживаться следующих принципов:

нацеленность инвестиционной политики на достижение стратегических планов предприятий и их финансовую устойчивость;

учет инфляции и фактора риска;

экономическое обоснование инвестиций;

формирование оптимальной структуры портфельных и реальных инвестиций;

ранжирование проектов и инвестиций по их важности и последовательности реализации исходя из имеющихся ресурсов и с учетом привлечения внешних источников;

выбор надежных и более дешевых источников и методов финансирования инвестиций.

Инвестиционная стратегия представляет собой систему долгосрочных целей инвестиционной деятельности предприятия, определяемых общими задачами его развития и инвестиционной идеологией, а также выбор наиболее эффективных путей их достижения.

Именно инвестиционная стратегия определяет долгосрочную инвестиционную активность предприятия.

Процесс разработки инвестиционной стратегии предприятия осуществляется по следующим этапам.

1. Определение общего периода формирования инвестиционной стратегии.

2. Исследование факторов внешней среды и конъюнктуры инвестиционного рынка.

Необходимо изучение экономико-правовых условий инвестиционной деятельности предприятия и возможного их изменения в предстоящем периоде.

3. Оценка сильных и слабых сторон предприятия, определяющих особенности его инвестиционной деятельности.

Оценивается инвестиционный потенциал предприятия, его способность реализовать представившиеся возможности. Кроме того, оцениваются проблемы, препятствующие результативной инвестиционной деятельности.

4.Формирование стратегических целей инвестиц-ой деят-сти предприятия.

Система стратегических целей должна обеспечивать выбор наиболее эффективных направлений реального и финансового инвестирования, формирование достаточного количества инвестиционных ресурсов и оптимизацию их состава и т. д.

5. Анализ стратегических альтернатив и выбор стратегических направлений и форм инвестиционной деятельности.

Осуществляется поиск альтернатив решения поставленных стратегических целей, а также оценка каждой альтернативы с позиций внешних угроз и возможностей, внутреннего потенциала предприятия, производится отбор наиболее приемлемых альтернатив.

6. Определение стратегических направлений формирования инвестиционных ресурсов.

Прогнозируется общий объем необходимых инвестиционных ресурсов, обеспечивающих реализацию стратегических направлений и форм инвестирования.

7.Формирование инвест-ной политики по основным аспектам инвестиционной деятельности.

8.Разработка системы организационно-экономических мероприятий по обеспечению реализации инвестиционной стратегии.

9. Оценка результативности выработанной инвестиционной стратегии.

69. Классификация и содержание притоков и оттоков денежных средств предприятия

Денежный поток – разница между дополнительными денежными поступлениями и дополнительными денежными выплатами до налогообложения, связанными с реализацией инвестиционного проекта.

Дисконтирование денежного потока – это приведение будущего денежного потока в сопоставимый с настоящим временем вид.

Денежные потоки связаны с притоками и оттоками денежных средств.

Источники притоков:

1.От основной деятельности: выручка от реализации продукции, поступление дебиторской задолженности, поступление от продажи материальных ценностей; авансы покупателей.

2.От инвестиционной деятельности: продажа незавершенного строительства; поступления от продажи долгосрочных финансовых вложений; дивиденды и проценты от долгосрочных финансовых вложений.

3.От финансовой деятельности: краткосрочные и долгосрочные кредиты и займы; поступления от продажи векселей предприятием и оплаты их должниками; поступления от эмиссии акций.

Источники оттоков:

1. От основной деятельности: платежи поставщикам; выплата заработной платы; платежи в бюджет; выплаты процентов за кредит; погашение кредиторской задолженности.

2. От инвестиционной деятельности: капитальные вложения на развитие производства; долгосрочные финансовые вложения.

3. От финансовой деятельности: погашение краткосрочных и долгосрочных кредитов и займов; выплата дивидендов; покупка и оплата векселей предприятием.

Денежные потоки могут выражаться в текущих, прогнозных и дефлированных ценах.

Текущими называются цены без учета инфляции.

Прогнозными называются цены, ожидаемые (с учетом инфляции) на будущих шагах расчета.

Дефлированными называются прогнозные цены, приведенные к уровню цен фиксированного момента времени путем деления на общий базисный индекс инфляции.

При оценке эффективности инвестиционных проектов используются:

денежные потоки инвестиционного проекта;

денежные потоки для отдельных участников проекта.

Наряду с денежными потоками при оценке инвестиционного проекта используется также накопленный (кумулятивный) денежный поток – поток, характеристики которого: накопленный приток, накопленный отток и накопленное сальдо (накопленный эффект) определяются на каждом шаге расчетного периода как сумма соответствующих характеристик денежного потока за данный и все предшествующие шаги.

Похожие работы

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

... 37,308 R19992= 2,227 R1997= 9,159 R1998= 6,108 R1999= 1,492 ГЛАВА 4. РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ ФИНАНСОВОГО МЕНЕДЖМЕНТА ОРГАНИЗАЦИИ 4.1. Направления совершенствования финансового менеджмента Управление финансами стало важнейшей сферой деятельности любого субъекта социально-рыночного хозяйства, ...

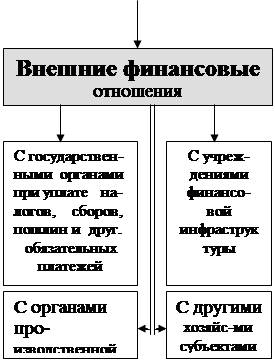

... организации высокоэффективного управления его финансами. Такое управление финансами отдельных субъектов хозяйствования выделилось в странах с рыночной экономикой в начале XX века в специальную область знаний, которая получила название “финансовый менеджмент”. Он представляет собой процесс управления формированием, распределением и использованием финансовых ресурсов хозяйствующего субъекта и ...

... предприятия; · самофинансирования, · материальной заинтересованности, · материальной ответственности, · обеспеченности рисков финансовыми резервами. II. Базовые концепции финансового менеджмента 2.1 Концепция временной стоимости денег Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и ...

0 комментариев