Навигация

Опорний конспект лекції

3.5 Опорний конспект лекції.

Історія винекнення кредитних карток починається з 1946 року . В цей час був

сформований механізм функціонування майбутньої кредитної картки , серцевиною

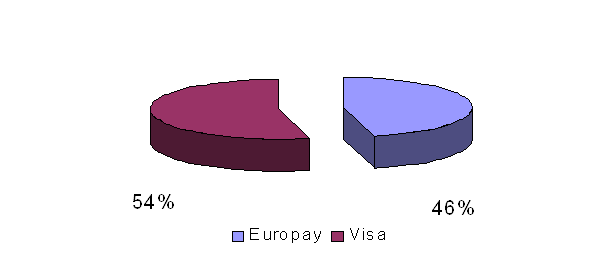

якого були розписки( чеки ) , які приймалися місцевими торговцями як засіб розрахунків за дрібні покупки . Після того як продаж здійснився , торговець переводив розписку (чек ) на рахунок у банку , а банк висилав авізо клієнту , який здійснив цю покупку по певній сумі чеку. Трохи пізніше , в 1950 році , Дайнерз Клаб впровадив першу картку типу ПиР . Потім інтерес до нововведення на стільки зріс , що в 1960 році Бенк оф Америка впровадив Банк Америкард ( зараз Віза ). Швидкий підйом до рівня загальнонаціонального розрахункового засобу карток Банк Америкард став каталізатором об”єднання групи банкірів , які створили Міжбанківську асоціацію кредитних карток (ІСА) для кредитування в рамках єдиної системи процесом визнання угод , клірингом і взаємними розрахунками по фінансовим операціям . В 1969 році ІСА отримала ексклюзивні права на торгову марку Маster Charge і засновану систему взаєморозрахунків .Оскільки організація стала транснаціональною , асоціація була перейменована в Mastercard .

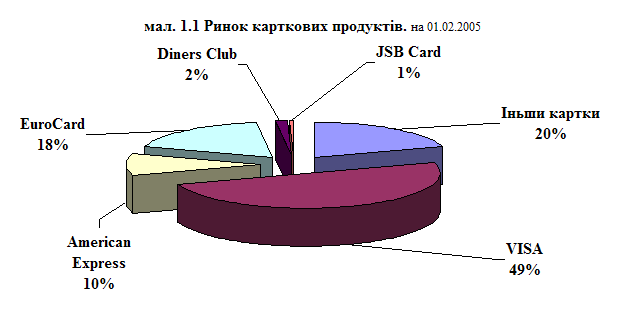

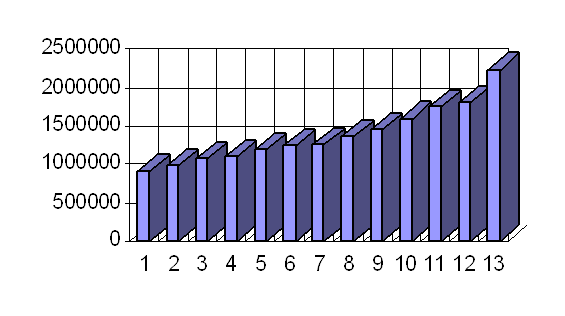

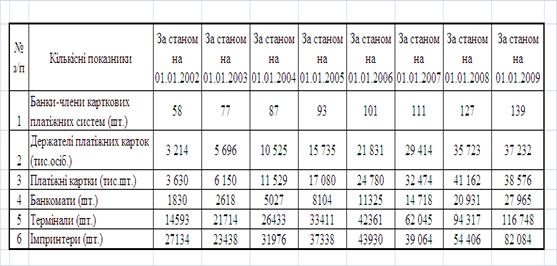

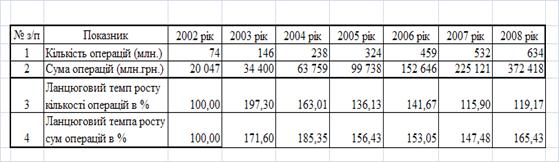

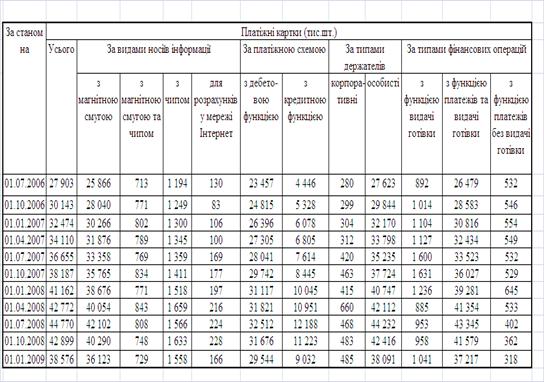

Стосовно УКРАЇНИ , то картковий бізнес у нас почав розвиватися досить недавно в порівнянні з США і Західною Европою . Але треба відмітити , що за останній рік українські банки здійснили помітний крок в розвитку карткового бізнесу .

Всесвітнє визнання пластикова картка зазнала завдяки багатьом факторам . Зосередимся на кожному з них окремо .

Для банка відкрилися нові можливості для мобілізації фінансових ресурсів будь-яких клієнтів , які мешкають поза умовними банківськими кордонами .

Що ж собою являє кредитна пластикова картка ?

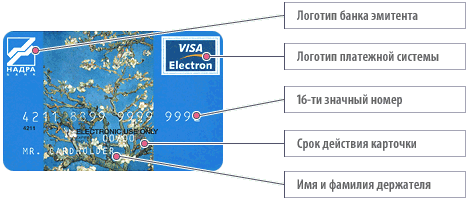

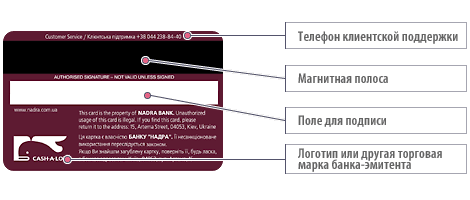

Кредитна картка - іменний платіжний документ , який надає право власнику користуватися своїм картковим рахунком при необхідності , являючись своєрідним ключем до цього рахунку .Картка являє собою типовий пластиковий бланк на зовнішньому боці якої розміщені строк дії картки, логотип і галограма платіжної системи або банку , номер пластикової картки , ім”я та призвіще клієнта . На зворотній стороні знаходиться магнітна полоса та підпис клієнта .Ця інформація видавлена механічним пресуванням і магнітним кодуванням і відповідає міжнародним стандартам , що забезпечує міжнародну стандартизацію.

По пластиковим карткам існує два види послуг :

- емісія

- обслуговування ( еквайринг ).

Комерційні банки випускають пластикові картки з власним логотипом .Клієнт відкриває рахунок в цьому банку і протягом періода , вказаного в картці , користується своїм рахунком на свій розсуд . З картки також можна зняти готівкові кошти . В Україні фактично картки є дебітовими : клієнт витрачає кошти в межах залишків на свому рахунку . За кордоном більш розповсюджені кредитні картки .Вони дають змогу власнику 24 години на добу користуватися банківським кредитом , при цьому кожен раз при здійсненні покупки не відвідуючи банк . Для забезпечення платежів держатель картки може не вносити попередньо кошти , а отримати кредит . В цьому випадку клієнту встанавлюється ліміт кредиту , в рамках якого він може витрачати кошти .

Слід зазначити , що при видачі кредитної картки банк -емітент може запросити від клієнта надання гарантій повернення кредита .Часто гарантії приймають форму страхового депозиту , розмір якого зазвичай перевищує ліміт кредита

Як кредитна так і дебітова картка можуть бути сімейними і корпоративними . Питання про видачу картки кожний банк-емітент вирішує самостійно. Випускаючи картку , банк генерує так званий РІN - код - шифр , який використовується клієнтом для отримання коштів в банкоматах . Але не всі банки мають право емітувати картки з своїм логотипом , середні та дрібні банки укладають з крупними , вступившими в карткові організації , банками агентську угоду , по якій банки-агенти розповсюджують картки “великого “ банку , отримуючи при цьому право на розміщення свого імені на картці .

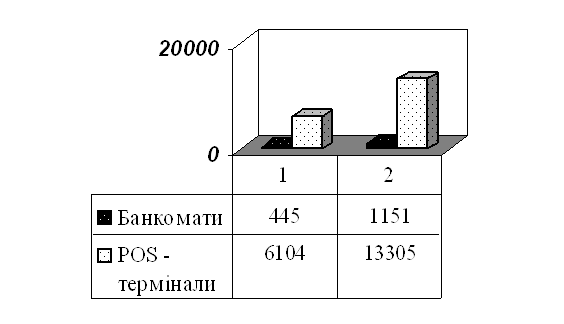

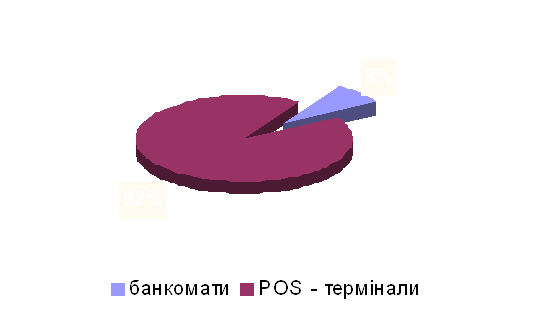

Що стосується еквайринга , то важливість його зростає з ростом власників карток і організацій, які обслуговують ці картки Тому банки надають по картках повний спектр послуг . Основні операції по обслуговуванню карток пов”зані з процесом отримання повідомлення про можливість здійснення списання певних коштів з картки , т.т. перевірки платоспроможності клієнта . Ця інформація потрібна як самому банку,так і установі, яка обслуговує клієнта ( торгівельна точка , ресторан ... ) Сам цей процес має назву - авторизація і може проводитись в режимі off-line i on-line . В першому випадку картка повинна містити перезаписуючу пам”ять , щоб здійснити додатковий обмін даними з самою карткою . В другому випадку встановлюється зв”язок з базою даних платіжної системи Первинну обробку отриманих запитів на авторизацію проводить банк- еквайер .Як ми бачимо , існує певний зв”язок торгових точок з банком, тому для роботи з ними банки укладають угоду на прийняття до оплати кредитних карток . Банки встановлюють в магазинах інпринтери ( засоби для прокатки на сліпах- чеках ) , POS - термінали - автоматичні системи авторизації або банкомати - засоби для отримання готівки .

Сукупність операцій , що супроводжують взаємодію держателя картки з платіжною системою при здійсненні платежу по картці або отриманні готівки часто називають транзакцією . Таким чином , транзакція містить в собі не тільки зчитування даних з картки , виконання запиту на авторизацію , оформлення чека, але й можливо , зміну інформації про фінансові ресурси держателя картки в базі даних платіжної системи , а також на картці .

Розглянемо послідовність операцій ,які виконують суб”єкти платіжної системи в процесі продажу товарів та послуг по кредитним карткам :

1. Бажаючи здійснити покупку ( або отримати послугу ) , держатель картки пред”являє її продавцеві .

2. Продавець визначає , чи можливе здійснення угоди . Для цього він перевіряє картку і правомірність розпорядження нею покупцем ( візуально або з використанням POS - термінала ) , і при необхідності , здійснює авторизацію ( голосову по телефону або електронну використовуючи POS - термінал ).

3. Якщо угода може бути здійснена , продавець оформляє чек ( сліп ) , переносить на нього дані з картки , При обробці вручну для цього використовується інпринтер і держатель картки потім підписує всі примірники чеків .При автоматичній обробці підпис не потрібен , т.як його роль виконує ПІН-код .

4. Примірник чека , картка і товар передаються покупцеві .

5. Торгова точка пересилає в банк - еквайер дані про транзакціях за день .При цьому при обробці вручну передаються примірники сліпів

6. Банк -еквайер виконує розрахунки з торговою точкою .

7. Проводяться розрахунки між банками .

8. Держателі карток розраховуються з банком за отриманий кредит .

Із всього вище сказаного можна виділити основні ознаки , які роблять пластикову картку найбільш привабливою в порівнянні з іншими платіжними засобами :

- для власника картки вона вигідна з точки зору можливості 24 години на добу користуватися кредитом , при цьому не обмежуючи свої фінансові можливості ( кредитна картка ) ; також картка займає в гаманці досить мало місця ; держатель картки також певну захищеність від крадіжок коштів або несанкціонованого витрачання їх третью особою .

- для торгової точки прийняття кредитних карток як засобу платежу означає зменшення ризика неплатежу з боку клієнта , також звільняє їх від розробки власного кредитного плану , який необхідний для залучення більшої кількості клієнтів ( програма “заплатити в кредит” широко використовується за кордоном) .

- для банка кредитна картка відкриває простір для залучення більшої кількості фінансових ресурсів , а також разом з карткою клієнтам пропонуються додоаткові послуги, які збільшують прибутки банку.

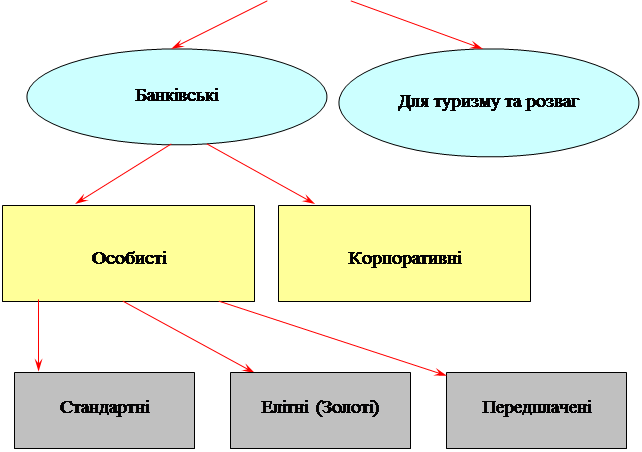

КРЕДИТНІ КАРТКИ

БАНКІВСЬКІ ТУРИЗМУ І РОЗВАГ

І![]()

![]() НДИВІДУАЛЬНІ КОРПОРАТИВНІ ІНДИВІДУАЛЬНІ КОРПОРАТИВНІ

НДИВІДУАЛЬНІ КОРПОРАТИВНІ ІНДИВІДУАЛЬНІ КОРПОРАТИВНІ

С![]() ТАНДАРТНІ

ТАНДАРТНІ

З![]() ОЛОТІ

ОЛОТІ

Похожие работы

... MasterCard Mass, Ø до 2100 грн. по картках Visa Gold або MasterCard Gold. Відсоткова ставка за кредит (дозволений овердрафт) – до 2% на місяць. Гроші (сума в межах кредитного ліміту) доступні в будь-який час. Відсотки за кредитом нараховуються тільки за дні користування кредитом і списуються автоматично 25 числа кожного місяця. Використаний кредит погашається автоматично – ...

... будь-який громадянин в Україні, якщо в нього є стабільний дохід, може отримати “кредитку” без заставного майна та будь-яких гарантій, як це відбувається в розвинутих країнах світу. 3.3 Місце операцій з пластиковим картками в Інтернет-просторі України Лідери провідних держав та широкі кола ділового світу сприймають нову економіку не лише як сучасну модель ведення бізнесу, а й як стратегічну ...

... платіжних систем, за видами платіжних карток, за категорією клієнтів; - Аналіз активності та використання платіжних карток клієнтами; - Аналіз ризиків та ефективності операцій банку з платіжними картками. Аналіз діяльності банку з використанням міжнародних платіжних карток проводиться з метою з'ясування доцільності здійснення цих операцій як для самого банку, так і для його клієнтів, а також ...

... цієї системи фізичні особи протягом 15 хвилин можуть отримати та відіслати перекази в доларах США в будь-який куточок світу. РОЗДІЛ 3 ШЛЯХИ ВДОСКОНАЛЕННЯ ЕФЕКТИВНОСТІ БАНКІВСЬКИХ ОПЕРАЦІЙ З ПЛАСТИКОВИМИ КАРТКАМИ НА СУЧАСНОМУ ЕТАПІРОЗВИТКУ БАНКІВСЬКОЇ СИСТЕМИ УКРАЇНИ 3.1 Проблеми та перспективи використання банками платіжних карток Інтенсивний розвиток перспективних напрямів банківського бі ...

0 комментариев