Навигация

Банкомат - це

7. Банкомат - це

а) банківський автомат для видачі і інкасування готівкових коштів при здійсненні операцій з пластиковими картками;

б) термінал для обробки транзакцій ;

в) стаціонарні пристрої солідних габаритів і ваги

8. Банк - емітент - це

а) банк, що обслуговує торгові точки ;

б) банк,що займається випуском пластикових карток і наданням їх в розпоря - дження клієнтів

в) банк,що веде розрахунки між банками .

Оцінювання: 8 вірних відповідей-”5”

5-7 -”4”

3-4 -”3”

2-й рівень складності :

Ситуація :

Умова : Для банка необхідно якомога більше залучити клієнтів , які б користувалися пластиковими картками саме цього банку.

Перед студентами поставлене завдання :

1.Виділити сегмент ринку , на який буде розрахований маркетинговий план .

2.Описати потенційних клієнтів , враховуючи їх фінансові можливості .

3. Запропонувати картковий продукт для цих потенційних клієнтів .

4. Визначити особливі умови видачі клієнту картки , якіб зробили її індивідуальною і привабливою

3-й рівень складності :

Імітаційна гра :

Клас поділяється на 5 груп , яким роздається окреме завдання :

1 - й групі : проведення операцій по видачі картки .

2 - й групі : проведення розрахунків з торговими точками по прийнятим звітам

3 - й групі : видача касових авансівпо картці (готівка)

4 - й групі : проведення авторизації в системі он-лайн

5 - й групі : експерти

Ці етапи роботи відділу обслуговування кредитних карток виконуються групами . Також для кожного етапу будуть видані необхідні дані :

1 - заява на отримання картки

- договір про кредитування

- звіт про фінансовий стан клієнта

2 - звіти торгових точок

- визначені розміри комісії

3 - паспорт

- картка

- код авторизації

- сліп

4 - номер кредитної картки

- дата дійсності картки

5 - експерти повинні володіти повною інформацією про здійснення операцій по кредитним карткам

- вони повинні перевірити вірність виконання завдань кожною групою

- зробити оцінку роботи кожноі групи окремо

- спірні питання потрібно виносити вкінці уроку на розсуд аудиторії

В кінці - викладач повинен оцінити об”єктивність роботи експертів , висловити свої зауваження і виставити остаточні оцінки.

2.4. Модель засвоєння бази знань по розділам програми.

Тема 1 : “Організація комерційних банків ”

![]()

![]()

![]()

![]()

Рівень засвоєння знань Елементи бази знань

![]()

Репродуктивний студент повинен володіти такими поняттями ,

як : комерційний банк, мета створення комер-

ційного банку, класифікація комерційних бан-

ків, статутний фонд банку , засновницькі збо-

ри , економічні нормативи, ліцензування , до-

ход банку, видатки банку .

![]()

Алгоритмічно-дійовий студент повинен вміти вирішувати задачі по

визначенню нормативів , вміти читати установ-

чі документи , складати бізнес-план.

![]()

Творчий уміти розподіляти доходи і видатки банку , визначати ефективність роботи банку , використовуючи баланс банку.

![]()

Тема 2 : “Формування капіталу комерційних банків”

![]()

![]()

![]()

![]()

Рівень засвоєння знань Елементи бази знань

![]()

Репродуктивний дати визначенння таким поняттям як : банківські

ресурси, пасивні операції банків, власні кошти

банку, статутний фонд, залучені кошти, функції

власного капіталу банку , акціонерний капітал,

резервний капітал, нерозподілений прибуток...

А![]()

![]()

![]()

![]()

![]()

![]() лгоритмічно-дійовий вирішувати

задачі по визначенню

власних і залучених

коштів банку

, розраховувати

показники і нормативи

пов”язані з

формуванням власних

лгоритмічно-дійовий вирішувати

задачі по визначенню

власних і залучених

коштів банку

, розраховувати

показники і нормативи

пов”язані з

формуванням власних

коштів банку .

![]()

Творчий робити висновки і прогнози стосовно стану банку і

![]() ефективності

управління

ресурсами

банку.

ефективності

управління

ресурсами

банку.

Тема 3 : “Основи організації банківського кредитування”

![]()

![]()

![]()

![]()

Рівень засвоєння знань Елементи бази знань

![]()

Репродуктивний дати визначення таким поняттям :класифікація

кредитів банків за різними ознаками , принципи кредитування, кредитний договір, елементи кре-

дитного ризику, кредитоспроможність позичаль-

ника , види забезпечення під кредит.

![]()

Алгоритмічно-дійовий вміти вирішувати задачі на знаходження показ- ників ліквідності , заборгованості, погашення

боргу, ділової активності.

![]()

Творчий вміти приймати рішення щодо визначення можливості видачі кредиту певному позичаль-

нику, визначати вірність заповнення договору кредитування та застави і по цим даним оцінюва-

ти потенційних клієнтів-позичальників.

![]()

![]()

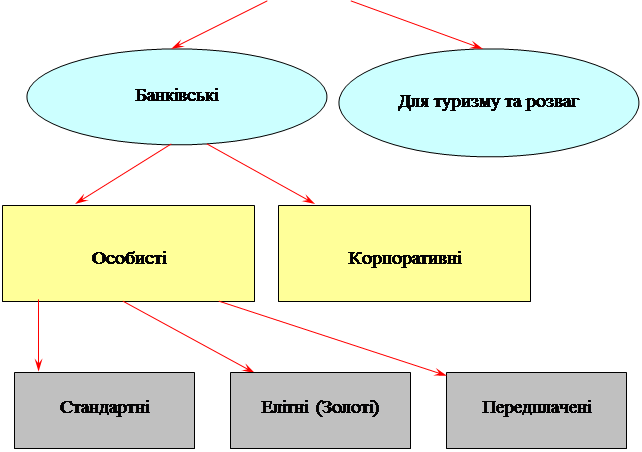

Тема 5 : “Кредитні картки ”

Дивитися нижче в розділі №3

Тема 4 : “ Кредитні операції та їх види ”

![]()

![]()

![]()

![]()

![]()

Рівень засвоєння знань Елементи бази знань

![]()

Репродуктивний дати визначення : вексельний кредит, дисконт,

кредит під заставу векселів, авальний кредит,

акцептна комісія, кредит під цінні папери, конто-

корентний кредит, кредит по поточному рахунку,

споживчі кредити, авансовий кредит.

![]()

Алгоритмічно-дійовий вміння вирішувати задачі на розрахунок вексе-

льного забезпечення кредиту, суми дисконту по

векселю.

![]()

Творчий вміти розробляти умови видачі кредиту під век-

сельне забезпечення , оцінювати якість цінних

паперів під забезпечення кредиту.

![]()

Тема 6 : “Організація і регулювання готівкового грошового обігу”

![]()

![]()

![]()

![]()

Рівень засвоєння знань Елементи бази знань

![]()

Репродуктивний визначення таким поняттям як : банкомат, плас-

тикова картка , оплата рахунків по телефону,

касове обслуговування, інкаксатор, касові обороти

банку, надлишок готівки.

![]()

Алгоритмічно-дійовий вміння вирішувати задачі по визначенню касових

залишків , мати уявлення про касову книгу,

прогнозувати касові обороти банків.

![]()

Творчий вміння складати схему прогнозного розрахунку

касових оборотів банку.

![]()

![]()

Тема 7 : “Інвестиційна діяльність банків”

![]()

![]()

![]()

![]()

Рівень засвоєння знань Елементи бази знань

![]()

Репродуктивний дати визначення : види інвестицій , цінні папери

акція, ліквідність цінних паперів , вексель, різниця

між кредитними і інвестиційними операціями, кре-

дитний ризик, процентний ризик,, ринковий ризик,

диверсифікація.

![]()

Алгоритмічно-дійовий вирішення задач по визначенню дивідендного доходу по цінним паперам

![]()

Творчий обирати для банка певну стратегію при вирішенні питань диверсифікації портфеля цінних паперів

![]()

Тема 8 : “Система валютних відносин”

![]()

![]()

![]()

![]()

![]()

Рівень засвоєння знань Елементи бази знань

![]()

Репродуктивний володіти поняттями : національна валюта, кон-

вертованість валюти, режим валютного курсу,

режим національного валютного ринку, платіжний

баланс, валютний ринок.

![]()

Алгоритмічно-дійовий вміти користуватися таблицею курсів валют,

користуватися даними платіжного балансу.

![]()

Творчий розрізняти валютну політику держави України і інших країн , розраховувати вплив індекса цін на ва-

лютний курс.

![]()

Тема 9 : “Міжнародні операції комерційних банків”

![]()

![]()

![]()

![]()

Рівень засвоєння знань Елементи бази знань

![]()

Репродуктивний дати визначення поняттям : акредитив, види

акредитивів, інкасо,коносамент,євроринок, ринок

єврокредитів, ринок єврокапіталів,структура ва-

лютних ринків, крос-курс, форвардні валютні контракти.

![]()

Алгоритмічно-дійовий вміти намалювати схему розрахунків по акредитиву, інкасо, вміти заповнювати міжнародні торгові документи .

![]()

![]() Творчий прогнозувати

для наших банків

проведення можливих міжнародних

операцій.

Творчий прогнозувати

для наших банків

проведення можливих міжнародних

операцій.

![]()

Тема 10 : “Послуги комерційних банків”

![]()

![]()

![]()

![]()

Рівень засвоєння знань Елементи бази знань

![]()

Репродуктивний дати визначення : послуги , пов”язані з розрахунково-касовим обслуговуванням, консультаційні послуги, гарантійні послуги,

посередницькі послуги, трастові послуги.

![]()

Алгоритмічно-дійовий вміти вирішувати задачі по визначенню ціни

послуги.

![]()

Творчий запропонувати новий вид послуг , який би

![]()

![]() привернув

більше клієнтів

до банку.

привернув

більше клієнтів

до банку.

Тема 11 : “ НБУ та цого операції ”

![]()

![]()

![]()

![]()

Рівень засвоєння знань Елементи бази знань

![]()

Репродуктивний волдіти поняттями : функції НБУ, операції на ринку ЦП (ОВГЗ) , регулювання діяльності КБ

ставка рефінансування, норма обов”язкових резервів, міжбанківські розрахунки, МФО, коррахунок, центральна розрахункова палата,

ліквідність КБ

![]()

Алгоритмічно-дійовий уміти користуватися положеннями НБУ , вико-

нувати всі необхідні вимоги НБУ.

![]()

3.7. Рекомендована література до теми.

1. Банківський портфель - 1 , Москва, “Сомінтек” , 1994 .

2. Бєліков В. Електронні гроші,Москва, МНЦ вчених НГУ, 1995 .

3. Гайкович В. Безпека електронних банківських систем, Москва, Єдина Европа, 1994 .

4. Спесивцев А.В. Нові пластикові гроші, Москва ,БЕК, 1994 .

5. Усоскін В.М. Банківські пластикові картки , Москва, Вазар-Фарро, 1995 .

2.6. Перелік рекомендованої літератури.

1. Белый А.С. Расчеты по карточкам международных платежных систем, Киев, ЛЫБИДЬ,1995 .

2. Вісник НБУ за 1995-1998 рік.

3. Волкова Г.М. Наумова Л.П. Мировая валютная система .Учебное пособие . ФЕИ им. Вознесенского . Ленинград . 1988 .

4. Галицькі контракти за 1997-1998 рік.

5. Деловая неделя за 1997-1998 рік.

6. Моисеев М.Ю. Банковский маркетинг, Сыктывкар, КОМИНВЕСТ, 1990 .

7. Основы банковского дела\ Под ред. д-ра экон. наук Мороза А.Н. , Киев, “Издательство Либра” МП, 1994 .

8. Проводова Н. Пластиковий бизнес \\Финансовая консультация , 1998, №17(51), с.12-13.

9. Урядовий кур”ер за 1997-1998 рік.

Доповідь.

Шановні члени екзаменаційної комісії !

Я пропонуюдо вашої уваги свою випускну бакалаврську роботу на тему «Кредитні картки». Мій вибір обумовлений певною новизною і актуальністю даної теми .

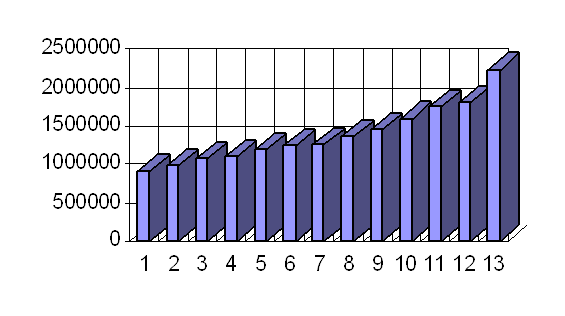

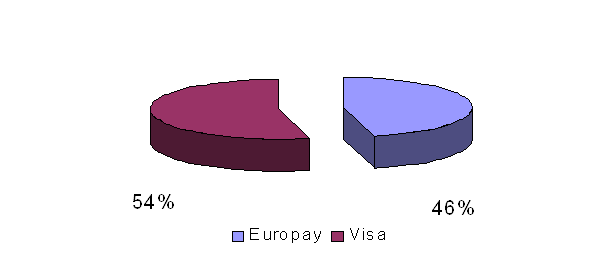

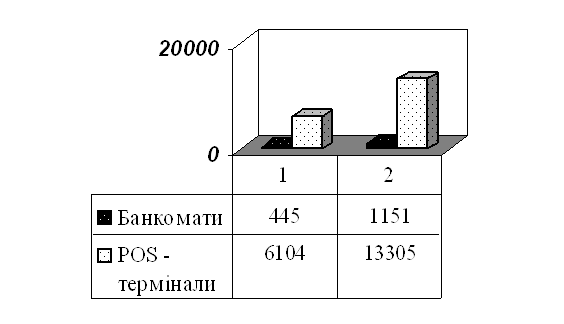

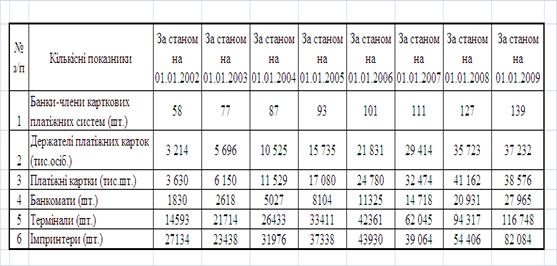

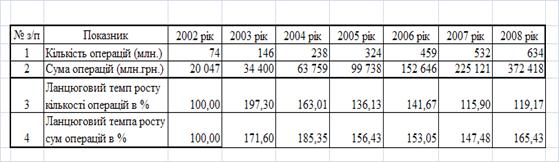

Останнім часом у всьому світі розвиток платіжних систем характеризується поступовим звуженням сфери використання готівки та паперових платіжних документів, переходом до нових платіжних інструментів і сучасних технологій платежів. Аналогічні процеси відбуваються і в банківсько-фінансовій сфері України. Першим важливим кроком на шляху до електронного грошового обігу стало створення системи електронних міжбанківських платежів (СЕП). Після того, як за допомогою СЕП було розв”язано певні проблеми платежів на міжбанківському рівні, багато комерційних банків України почали створювати і запроваджувати систему типу “клієнт-банк”, щоб забезпечити обслуговування клієнтів на сучасному технічному рівні і розширити спектр банківських послуг.

Наступним етапом в Україні повинно стати використання “електронних грошей” як платіжного засобу для масових споживачів товарів і послуг. Основними економічними передумовами цього недавнього нововведення є :

1. Зменшення витрат на підтримку готівкового грошового обігу. За приблизними оцінками в Україні для підтримки грошового обігу необхідно близько 3.5 мільярда штук монет. За середнього номіналу монети 10 копійок загальна сума номіналів становитиме суму, еквівалентну 200 мільйонам доларів. Середня тривалість “життя” монети - приблизно 10 років (за умови, якщо інфляцією не вимиватимуться з обігу монети низьких номіналів). Отже, щорічні витрати на підтримку обігу металевих грошей становитимуть приблизно 20 мільйонів доларів, а загалом витрати на щорічну підтримку грошового обігу в Україні становитимуть не менше 220 мільйонів доларів. Цей розрахунок проведено без урахування поточних витрат на транспортування, упаковку, перерахунок, облікові операції, контроль, охорону, які можуть значно підвищити витрати. Навіть зниження на 20-25% потреби в готівці за рахунок введення нових платіжних інструментів - платіжних карток, може дати щорічну економію коштів для державного бюджету, еквівалентну 60-100 мільйонам доларів США.

2. Приєднання України до давно відомих механізмів електронних платежів має певну конкретну мету - залучити до банківської сфери готівкові кошти, що складають 44% всього грошового обігу . По різним підрахункам, населення України зберігає в “панчосі” до 17 млрд. дол. Як зазначалось вище, кошти держателів карток - дешеві фінансові ресурси для банків.

Похожие работы

... MasterCard Mass, Ø до 2100 грн. по картках Visa Gold або MasterCard Gold. Відсоткова ставка за кредит (дозволений овердрафт) – до 2% на місяць. Гроші (сума в межах кредитного ліміту) доступні в будь-який час. Відсотки за кредитом нараховуються тільки за дні користування кредитом і списуються автоматично 25 числа кожного місяця. Використаний кредит погашається автоматично – ...

... будь-який громадянин в Україні, якщо в нього є стабільний дохід, може отримати “кредитку” без заставного майна та будь-яких гарантій, як це відбувається в розвинутих країнах світу. 3.3 Місце операцій з пластиковим картками в Інтернет-просторі України Лідери провідних держав та широкі кола ділового світу сприймають нову економіку не лише як сучасну модель ведення бізнесу, а й як стратегічну ...

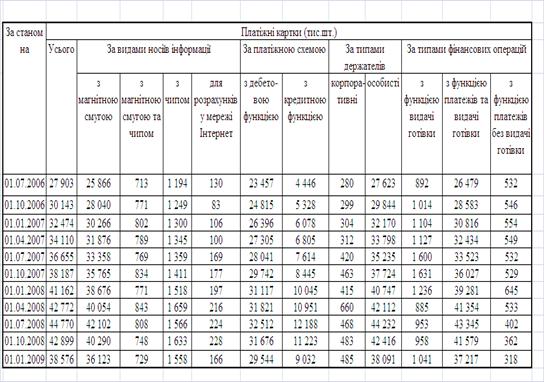

... платіжних систем, за видами платіжних карток, за категорією клієнтів; - Аналіз активності та використання платіжних карток клієнтами; - Аналіз ризиків та ефективності операцій банку з платіжними картками. Аналіз діяльності банку з використанням міжнародних платіжних карток проводиться з метою з'ясування доцільності здійснення цих операцій як для самого банку, так і для його клієнтів, а також ...

... цієї системи фізичні особи протягом 15 хвилин можуть отримати та відіслати перекази в доларах США в будь-який куточок світу. РОЗДІЛ 3 ШЛЯХИ ВДОСКОНАЛЕННЯ ЕФЕКТИВНОСТІ БАНКІВСЬКИХ ОПЕРАЦІЙ З ПЛАСТИКОВИМИ КАРТКАМИ НА СУЧАСНОМУ ЕТАПІРОЗВИТКУ БАНКІВСЬКОЇ СИСТЕМИ УКРАЇНИ 3.1 Проблеми та перспективи використання банками платіжних карток Інтенсивний розвиток перспективних напрямів банківського бі ...

0 комментариев