Навигация

Бажаючи здійснити покупку ( або отримати послугу ), держатель картки надає її продавцеві

1. Бажаючи здійснити покупку ( або отримати послугу ), держатель картки надає її продавцеві.

2. Продавець визначає, чи можливе здійснення угоди. Для цього він здійснює візуальну перевірку, а потім проводить голосову авторизацію по телефону або електронну шляхом POS-термінала. При голосові й авторизації у випадку позитивної відповіді продавцю повідомлюється код авторизації. При проведенні авторизації транзакції передаються в банк-еквайр і, при необхідності ,- далі в процесинговий центр.

3. Отримавши дозвіл на проведення угоди, продавець оформляє сліп (чек), переносячи на нього дані з картки. При ручній обробці використовується імпринтер, і на чек обов”язково заноситься код авторизації, так як при його відсутності чек не буде прийнятий до оплати банком-еквайєром. Держатель картки потім підписує всі екземпляри чека. При автоматичній обробці чек друкується POS-терміналом. В останньому випадку підпис не потрібен , так як його роль виконує ПІН-код.

4. Екземпляр чека, картка і товар передаються покупцеві.

5. В кінці кожного дня ( або рідше- декілька разів на тиждень ) точка обслуговування пересилає в банк-еквайєр екземпляри чеків, які є документальною основою для проведення розрахунків з точкою обслуговування (або електронні транзакції).

6. Банк-еквайєр перевіряє отримані документи і здійснює розрахунки з точкою обслуговування (проводить перерахування коштів на її розрахунковий рахунок).

7. Процесінговий центр обробляє отримані за день транзакції і формує звітні дані для проведення взаєморозрахунків між банками-учасниками платіжної системи. Загальні підсумки передаються в розрахунковий банк системи, а окремі розсилаються банкам-учасникам в якості повідомлення на проведення взаєморозрахунків.

8. Розрахунковий банк проводить взаєморозрахунки між банками-учасниками, які відкрили в нього коррахунки. Інші банки - учасники здійснюють перерахування самостійно.

9. Банки-емітенти в порядку відшкодування здійснюють зняття коштів з рахунків держателів за придбані останніми товари та послуги.

Авторизація.

Авторизація при обслуговуванні дебетових карток має ключове значення.

Підкреслимо ще раз - при обслуговуванні дебетових карток проведення авторизації є обов”язковим. Попередньо (так само, як і при обслуговуванні кредитних карток) продавець повинен здійснити візуальний контроль картки і потім перевірити співпадання підпису на картці і на чеку при ручній обробці.

При обслуговуванні картки вручну продавець здійснює голосову авторизацію : зв”язується з банком-еквайєром по телефону і передає оператору обчислювального центру банка ідентифікаційні дані держателя картки , код точки обслуговування і суму угоди. При автоматичній обробці картка розміщується в POS-терміналі , який встанавлює зв”язок з ЄВМ банка-еквайєра і здійснює передачу даних.

Обчислювальний центр банка-еквайєра здійснює ідентифікацію транзакції, при цьому визначає, чи ідентифікована вона держателем картки - клієнтом даного банка-еквайєра або клієнтом іншого банка платіжної системи. В першому випадку обробка транзакції відбувається на місці, в другому випадку здійснюється її пересилання в процесінговий центр системи, де проходить або її обробка, або подальша маршрутизація. Маршрутизація, як уже згадувалось вище, здійснюється у випадку, якщо банк-емітент сам підтримує базу даних по лімітам своїх держателів карток ( і, тим самим, бере на себе частину процесінгових функцій ).

Питання про те, де і ким обробляються транзакції, залежить від поточного рівня технічного розвитку платіжної системи. Створення обрахункової і телекомунікаційної інфраструктури потребує значних інвестувань, які окупляться не досить скоро. Тому, на перших порах основний фінансовий тягар беруть на себе засновники платіжних компаній. З цим пов”язаний і той факт, що процесінгові потужності в початковий період бувають зосереджені в єдиному центрі системи, а також те, що на процесінговий центр покладається і частина функцій еквайєра.

Тому дані по лімітам можуть зберігатися в платіжній системі різноманітним чином. В найпростішому випадку вся база даних знаходиться в процесінговому центрі, в розгалуженій системі даних можуть бути розподілені і знаходитись частково в процесінговому центрі, частково - в банках-емітентах. Банки, що не ведуть самостійних баз, за згодою з процесінговим центром можуть безпосередньо управляти лімітами держателів своїх карток в режимі віддаленого доступа до бази даних. В деяких випадках в такому ж режимі банки-еквайєри можуть здійснювати і авторизацію.

В будь-якому випадку при досягненні транзакції, що авторизується ЕВМ, що має дані про ліміти держателя відповідної картки, відбувається наступне :

1. Перевіряється, чи не занесена картка, що обслуговується в стоп-лист.

2. Якщо картка не блокована, то, виходячи із суми угоди і розміру залишку ліміта, визначається можливість платежу по картці.

3. Якщо платіж можливо здійснити, то залишок ліміту зменшується на суму угоди. При голосовій авторизації генерується код авторизації. Код пересилається оператору для передачі в точку обслуговування. При авторизації шляхом застосування POS-термінала, формується повідомлення терміналу на друк чека.

Проведена процедура називається on-line авторизацією. Платіжна система, що обслуговує дебетові картки в такому режимі, потребує розвинену комунікаційну мережу, що містить як надійні і розгалужені телефонні канали, так і високоскоросні канали спеціалізованих мереж передачі даних.

Видача готівки.

Процедура видачі готівки по дебетовій картці цілковито відповідає викладеному порядку on-line авторизації як і у випадку використання банкоматів, так і при отриманні коштів у відділеннях банків.

Розрахунки.

Порядок розрахунків і стягнення комісійних при обслуговуванні дебетових карток практично співпадає з описом, який використовувався для кредитних карток. Відмінності полягають в наступному. По-перше, при проведенні авторизації “чужі” транзакції одразу ж потрапляють в процесінговий центр або в електронному, або в “голосовому” вигляді, що і дозволяє оперативно готувати дані для взаєморозрахунків. По-друге, отримання банком-емітентом відшкодування від клієнтів відбувається “автоматично”, оскільки кошти завчасно розміщені на клієнтських рахунках.

Як уже зазначалось раніше, прибутковість операцій з дебетовими картками обумовлена залученням коштів клієнтів, яким банк-емітент надає картки в розпорядження, а також комісійні, які отримують при проведенні операцій по обслуговуванні карток.

Система обслуговування на основі дебетових карток з off-line авторизацієй.

В попередньому підрозділі було показано, що ключовим фактором функціонування патіжної системи з дебетовими картками є проведення авторизації при кожній угоді. Однак, якщо телефонна мережа в місті або в регіоні, де передбачається запровадження дебетових карток, розвинена слабко або функціонує ненадійно, то впровадження платіжної системи стає проблематичним. Вихід з цієї ситуації полягає в зміні технології авторизації таким чином, щоб виключити необхідність on-line сеансу.

Проведення авторизації в режимі off-line висуває такі вимоги :

1. Наявність на картці даних про залишок ліміту.

2. Можливість контрольованого зменшення значення залишка ліміта в результаті авторизації ( “дебетування” картки ).

3. Можливість поновлення ліміту на картці (“кредитування” картки).

Для забезпечення подібних можливостей картка повинна , як мінімум , містити перезаписуючу пам”ять. Крім того, необхідно, щоб POS-термінали мали деякі “інтелектуальні” можливості для здійснення подібних операцій, а також пам”яттю (внутрішньою або зовнішньою) достатньо великої ємкості, де можна було б накопичувати транзакції для наступної передачі (інкасація) в банк-еквайєр або процесінговий центр.

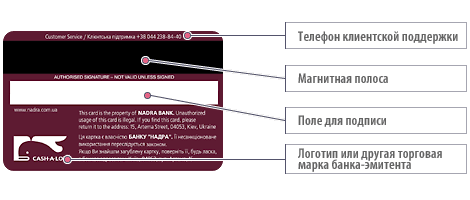

В принципі, карти з магнітною полосою допускають можливість подібного використання. Однак мала ємкість пам”яті (сотні байт) і, головне, слабка захищеність від несанкціонованої зміни даних, записаних на магнітну полосу, робить їх непридатними для обслуговування в off-line режимі. Смарт-карти мають всі необхідні характеристики для реалізації схеми обслуговування в режимі off-line авторизації.

В схемі цього виду авторизації кожна картка стає мобільним елементом розподіленої бази даних платіжної системи і виконує функції процесінгового мікроцентра. для проведення авторизації картку також необхідно розмістити в зчитуючий пристрій. При цьому картка і термінал, спираючись на дані, що зберігаються в них, роблять обмін інформацією і проводять взаємне розпізнання ( схема 6.). Якщо ця процедура завершується успішно, то держатель може вводити ПІН-код , а продавець - суму. Після цього картка перевіряє, чи не перевищений залишок ліміту. Якщо угода може здійснитися, то картка зменшує залишок ліміта на суму угоди, а POS-термінал фіксує дані про транзакцію (інколи про цей процес кажуть як про дебетування картки і кредитуванні терміналу). POS-термінал друкує чек, картка вилучається з терміналу і повертається держателю.

Схема 6.

Схема off-line авторизації .

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() КАРТКА КОРИСТУВАЧ

КАРТКА КОРИСТУВАЧ

![]()

авторизація оплата карткою

![]() ТОЧКА

ОБСЛУГОВУВАННЯ товар, послуга

ТОЧКА

ОБСЛУГОВУВАННЯ товар, послуга

![]()

![]()

Кажучи про накопичення транзакцій в торговому терміналі, то треба зазначити, що ця функція може виконуватись як самим терміналом, так і персональним комп”ютером, до якого він підключений і який керує роботою терміналу. Також в торговий термінал одночасно може бути розміщена і спеціальна смарт-карта, яка і бере на себе всі “інтелектуальні” функції, а термінал при цьому виконує комунікаційну функцію.

Накопичені терміналом транзакції передаються в процесінговий центр (або банк-еквайєр) під час сеансу зв”язку. Цей сеанс в залежності від навантаження телефонної мережі і доступності каналу зв”язку може проходити або декілька разів за день, або здійснюватися в вечірній або нічний час.

Управління лімітами.

З початку значення лімітів витрат заносяться на карту при її персоналізації в банку-емітенті або спеціальному персоналізаційному центрі. Оновлення лімітів в процесі використання дебетової смарт-карти може відбуватися декількома шляхами в залежності від можливостей обладнання і прийнятої в платіжній системі технології.

В найбільш типовому випадку держатель картки повинен відвідати банк, де уповноважений працівник поновить ліміт. При цьому передбачається, що стан рахунку держателя картки дає підставу для проведення такої операції.

В другому варіанті оновлення можна здійснити на любому торговому терміналі, для чого повинен бути проведений сеанс в on-line режимі.

Інший варіант- самокредитування карти. Суть його полягає в тому, що на карту при персоналізації заноситься як загальний, так і, наприклад, місячний ліміти. Поточні видатки обмежуються місячним лімітом, який на початку кожного наступного місяця при першій же взаємодії з POS-терміналом самостійно поновлюється картою. Загальний ліміт при цьому визначає можливе число таких самокредитувань. Кошти, що забезпечують самокредитування повинні бути розміщені заздалегідь на рахунку.

В завершення першої глави хочеться зробити деякі узагальнення.

Нами були розглянуті класичні схеми побудови платіжних систем обслуговування пластикових карток. Безперечно, на практиці можливі більш складні комбінації.

Порівнюючи схеми обслуговування на основі кредитних і дебетових карток, можна відмітити їх технологічну близкість. Розбіжність між ними полягає, головним чином, в сфері взаємовідносин банка-емітента і держателя картки. При цьому кредитна і дебетова схеми не протистоять одна одній, оскільки орієнтовані на різні сегменти ринку споживання. Кредитна картка передбачає стійкий фінансовий стан клієнта, наявність у нього позитивної кредитної репутації. Дебетова ж картка орієнтована на сектор потенційних клієнтів, відносно яких банк не має певної попередньої інформації.

Остання ситуація і обумовила більш швидкий розвиток у відчизняній практиці обслуговування фізичних осіб схеми обслуговування на основі дебетових карток.

2.Аналіз функціонування банків в платіжній системі на основі пластикових карток.

2.1.Умови вступу банків в міжнародні карткові платіжні системи.

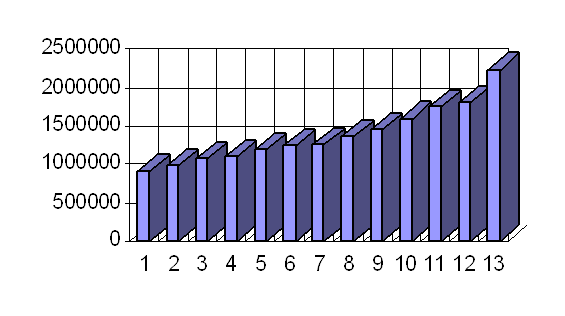

На Україні спостерігається ситуація, коли іде процес становлення національної платіжної системи. Але він триває досить довгий час і банки, які були раніше готові працювати з пластиковими картками, ще з 1992 року почали шукати шляхи втілення своїх задумів. Більшість українських банків обрали шлях, пов”язаний з вступом у міжнародні платіжні системи VISA i/або Europay. Цей варіант привабливий з точки зору розширення територіальних кордонів використання платіжних продуктів, встановлення нових взаємозв”язків з міжнародними банками і, відповідно, підвищення іміджу банка. Але є і інша сторона медалі, яка пов”язана з значними вимогами, які висуваються цими міжнародними платіжними системами, які зачасту дуже високі для наших молодих українських банків. Будемо сподіватися, що при становленні національної платіжної системи будуть враховані всі можливості наших банків і розроблені умови, адаптовані до наших національних осбливостей функціонування банківської сфери.

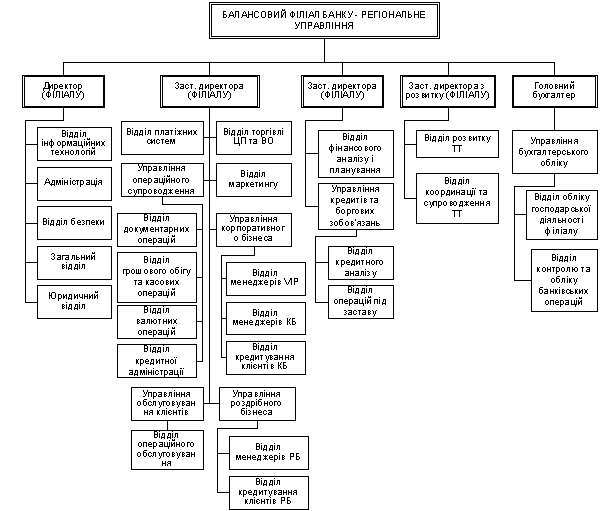

А зараз давайте розглянемо механізм вступу українських банків в міжнародні платіжні системи на прикладі АКБ ПЕРКОМБАНК.

Для вступу в міжнародну платіжну систему VISA банк направляє клопотання на вступ. Потім в VISA надсилається документарне заключення міжнародної аудиторської фірми про фінансовий стан банку. При чому VISA визнає лише висновки шести аудиторських фірм, а саме :

- PRICE WATERHOUSE;

- KPMG;

- ARTUR&ANDERSON;

- ERNST AND YOUNG;

- ДЕЛОЙТ ЕНД ТУШ;

- КУПЕР ЕНД ЛАЙБРОНД.

Переписка між двома сторонами триває досить довгий час . І коли вже досягнено певної домовленості, починається заповнення документів, що стосуються безпосередньої роботи банка в системі (підготовчі роботи ).

Так звана “офіційна” частина починається з подачі банком Заяви на вступ у VISA (Application for Membership ), в якій вказується :

- ім”я заявника;

- назва організації;

- адреса головної контори організації.

Також вказується статус майбутнього члена, а якщо це потрібно, то і спонсора, який є своєрідним гарантом банку при вступі у платіжну систему.

До Заяви додається перелік документів, а саме :

- Заяву на членство;

- бланк договору про спонсорство;

- бізнес-план;

- копію ліцензії на проведення банківських операцій;

- річний звіт з заключенням аудитора, включаючи рахунки, за останні 3 роки;

- список банків, в яких відкрито корреспондентські рахунки, включаючи контактні зв”язки;

- зразки підписів;

- лист з проханням про прийняття в VISA.

Всі перераховані документи є невід”ємною частиною заяви на членство в VISA і повинні пред”являтися на розгляд Департаменту по керуванню ризиками VISA.

Зупинимось більш конкретно на бізнес-плані.

VISA надає типовий бланк бізнес-плану, який банк повинен заповнити в певному порядку, а саме :

1. Надати план випуску карток на найближчі 3 роки;

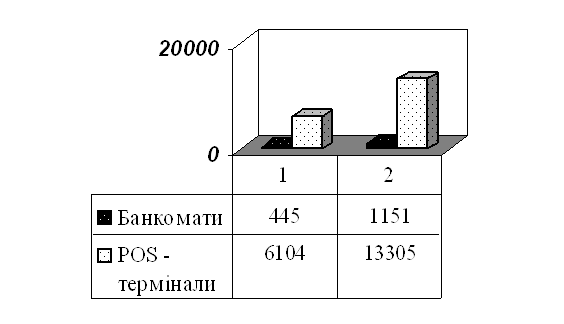

2. Визначити кількість банкоматів для видачі готівки на той самий період;

3. Розрахувати кількість торгових точок, які будуть обслуговуватись в даному банку;

4. План по процесінгу : вибір процесінгового центру у випадку, якщо процесінг буде виконувати третя сторона;

5. Інформація по вже емітованим карткам, про власні банкомати, власні кредитні картки, єврочеки, EuroCard/MasterCard, якщо такі є в банку;

6. Вказується кількість філіалів, які існують у банка;

7. Кількість рахунків, відкритих у банку (приватних і корпоративних);

8. Склад акціонерів;

9. Активи банку;

10. Реквізити банку, по яким буде в майбутньому здійснюватися зв”язок.

В залежності від прав банку і вимог до нього з боку платіжної системи, у VISA передбачено різнорівневе членство. Найбільш повний член платіжної системи - принциповий (Principal Member), який має право займатися як емісією карток, так і еквайрингом і також встановлювати банкомати. Таким банком на Україні є, наприклад, банк “ АВАЛЬ”. Наступним за значимістю є асоційований член ( Associate Member ), у функції якого входить укладання угод з іншими банками, які мають статус члена, що бере участь у платіжній системі (Participant Member).

Його основні функції мають таку ж силу як і функції принципового члена. Банк-учасник повинен при вступі у VISA знайти банк спонсор, який є або принциповий член системи, або асоційований член і укласти з ним договір про спонсорство. Існують також в платіжній системі банки-члени, які мають право здійснення операцій з торговими точками і банки-члени, які можуть займатися лише видачею готівки.

Кожен банк - член міжнародної платіжної системи повинен відкрити в кліринговому банку корреспондентський рахунок, по якому будуть проводитись списання і зарахування по транзакціям. Так, наприклад, Перкомбанк по VISA і по MasterCard має такий рахунок в Bankers Trust Company, який є членом Федеральної резервної системи і має прямий зв”язок з головним кліринговим банком Chase Manhattan Bank, а по EuroCard - у Midland Bank PLC, який здійснює розрахунки в Європі.

Відмітимо ще один головний момент. Коли наші банки вступають в міжнародні платіжні системи, то від них вимагається внесення страхового депозиту. Розмір страхового депозиту залежить від розрахункової величини, яка визначається множенням денного обороту по карткам на 14 днів. Так, наприклад , стартова сума страхового депозиту для банку може складати від 200 до 400 тис. дол. США. По нашій шкалі градації членів платіжної системи він у нас принциповий член і може виступати спонсором при вступі інших банків в міжнародну платіжну систему. Тому банки, для яких АВАЛЬ виступає спонсором, повинні в нього розміщувати свої страхові депозити, а вимоги платіжної системи щодо самого банку АВАЛЬ повинні зрости відповідно. Ці страхові депозити потрібні для відшкодування непередбачених витрат по карткам.

Як ми бачили в бізнес-плані , банк-член міжнародної платіжної системи повинен вказати процесінговий центр, який буде виконувати відповідні функції. Так для Перкомбанка функції процесінга виконує UPC (Український процесінговий центр ), ці функції в деяких випадках можуть виконувати і самі банки-члени, але необхідне обладнання для організації безперервної роботи процесінгового центру коштує дуже дорого, і тому , частіше, банки створюють на пайових засадах спільний центр.

Якщо банк буде займатися емісією карток , то йому необхідно з VISA узгодити всі необхідні для цього моменти. А саме, по-перше, необхідно замовити біни (банківський ідентифікаційний номер), по яким система буде розпізнавати цей банк. Для цього банк повинен заповнити BIN License Agreement. Якщо банк має спонсора, то спонсор займається замовленням бінів.

Наступним кроком є замовлення карток - у сертифікованого VISA виробника пластикових карток банк замовляє пластик, цей виробник укладає договір на виробництво карток і надсилає замовнику екземпляр майбутньої картки на плівці (завчасно обумовлюється сторонами дизайн картки), який потім передається в VISA для затвердження. Паралельно банк укладає договір з VISA на право використання власного логотипу на картці цієї міжнародної платіжної системи. Коли процес виробництва картки повністю підготовлений для впровадження, наступає інший етап - отримання сертифікованого VISA програмного забезпечення ( S.O.F.T. ).

Наступний етап - це повна сертифікація банка-члена міжнародною платіжною системою VISA. Цей процес проходить в певній послідовності: на три пробних білих пластика наноситься магнітна полоса і кодується, потім ці екземпляри передаються в VISA, яка робить перевірку на можливість використання їх в платіжній системі. Потім наш процесінговий центр готує нас до сертифікації, тобто виділяється 2 години, протягом яких картки перевіряються, для чого проводиться сеанс авторизації в on-line режимі. Після перебігу двох тижнів банку прописують VAP ( VISA Access Point ). Аналогічне право доступу має і система Europay , яка надає банкам Europay Module. Після цього системою визначається дата, з якою можна буде здійснювати операції з картками, на які банк отримав ліцензію ( LIVE DATE ).

Процедура вступу в платіжну систему дуже складна і найменше банку потрібно півроку, щоб почати роботу в ній.

Похожие работы

... MasterCard Mass, Ø до 2100 грн. по картках Visa Gold або MasterCard Gold. Відсоткова ставка за кредит (дозволений овердрафт) – до 2% на місяць. Гроші (сума в межах кредитного ліміту) доступні в будь-який час. Відсотки за кредитом нараховуються тільки за дні користування кредитом і списуються автоматично 25 числа кожного місяця. Використаний кредит погашається автоматично – ...

... будь-який громадянин в Україні, якщо в нього є стабільний дохід, може отримати “кредитку” без заставного майна та будь-яких гарантій, як це відбувається в розвинутих країнах світу. 3.3 Місце операцій з пластиковим картками в Інтернет-просторі України Лідери провідних держав та широкі кола ділового світу сприймають нову економіку не лише як сучасну модель ведення бізнесу, а й як стратегічну ...

... платіжних систем, за видами платіжних карток, за категорією клієнтів; - Аналіз активності та використання платіжних карток клієнтами; - Аналіз ризиків та ефективності операцій банку з платіжними картками. Аналіз діяльності банку з використанням міжнародних платіжних карток проводиться з метою з'ясування доцільності здійснення цих операцій як для самого банку, так і для його клієнтів, а також ...

... цієї системи фізичні особи протягом 15 хвилин можуть отримати та відіслати перекази в доларах США в будь-який куточок світу. РОЗДІЛ 3 ШЛЯХИ ВДОСКОНАЛЕННЯ ЕФЕКТИВНОСТІ БАНКІВСЬКИХ ОПЕРАЦІЙ З ПЛАСТИКОВИМИ КАРТКАМИ НА СУЧАСНОМУ ЕТАПІРОЗВИТКУ БАНКІВСЬКОЇ СИСТЕМИ УКРАЇНИ 3.1 Проблеми та перспективи використання банками платіжних карток Інтенсивний розвиток перспективних напрямів банківського бі ...

0 комментариев