Навигация

Виды аналитической работы

1.2.2. Виды аналитической работы

Исходя из различных критериев, выделяют следующие виды анализа, представленные на схеме в приложении 4.

В зависимости от спектра изучаемых вопросов выделяют полный и тематический анализ. Оба вида анализа осуществляются на основе соблюдения принципа комплексности. Однако если при полном анализе изучаются все стороны работы коммерческого банка, то есть как внешние, так и внутренние его связи, то при тематическом затрагивании лишь узкий круг вопросов, позволяющих выявить возможности улучшения отдельных сторон деятельности банков. Примером тематического анализа является анализ банковской прибыли, или структуры кредитов, депозитов и т.д.

Исходя из целей и характера исследования, различают предварительный, оперативный, итоговый и перспективный анализ. Предварительный анализ применяется при оценке состояния счетов для выявления возможности осуществления банком каких-либо операций. К оперативному анализу прибегают в ходе текущей работы банка для оценки соблюдения нормативов ликвидности и прочих показателей и принятия срочных мер, обеспечивающих их выполнение, а также получение достаточной прибыли. Итоговый (последующий) анализ используется при определении эффективности деятельности коммерческого банка за изучаемый период и выявлении резервов повышения доходности. Перспективный анализ - для прогнозирования ожидаемых результатов в предстоящем периоде и определения дальнейших направлений денежно-кредитной политики.

В зависимости от объекта исследования анализ подразделяется на функциональный, структурный (анализ структуры активно-пассивных операций, доходов, расходов и прибыли банка), операционно-стоимостной и народнохозяйственный.

Функциональный анализ позволяет выявить специализацию деятельности банка, его место в системе взаимоотношений банков, возможные формы и перспективы взаимодействия с другими контрагентами этой системы, а также произвести оценку эффективности и целесообразности выполняемых банком функций.

Исследование проводится на основе общей суммы баланса, соотношений размеров депозитов и кредитов, собственных и привлеченных средств, а также доли межбанковских операций в общем объеме ресурсов и их вложений. В ходе анализа выявляются основные направления деятельности банка, определяющие его специализацию. Удельный вес той или иной производимой банком операции в общей сумме баланса характеризует ее значимость для банка.

В результате функционального анализа выявляются возможности повышения прибыльности и ликвидности банковских операций путем исключения ненужных и поиска более прогрессивных способов выполнения необходимых операций.

Операционно-стоимостной анализ углубляет исследование доходности банка и дает представление о стоимости и рентабельности (или убыточности) конкретных операций. Он позволяет оценить значение каждого вида операций в формировании прибыли банка и выработать основные направления депозитно-ссудной политики банка по отношению к конкретным контрагентам с целью максимизации дохода.

Народнохозяйственный анализ позволяет определить масштабность активно-пассивных операций и банковской прибыли, а также степень участия банка в формировании денежной массы и ссудного фонда страны.

Структурный анализ производится по видам банковских операций. Посредством данного анализа определяются состав и удельный вес экономических контрагентов по активным и пассивным операциям, а также структура доходов, расходов и прибыли.

2. ОРГАНИЗАЦИОННО-ЭКОНОМИЧЕСКАЯ ХАРАКТЕРИСТИКА

КБ «ТАГИЛБАНК»

Коммерческий банк «Тагилбанк» входит в единую банковскую систему РФ как Общество с ограниченной ответственностью. Банк зарегистрирован в ноябре 1991 года и действует на основании лицензии ЦБ РФ.

В своей деятельности банк руководствуется:

- законодательством РФ,

- нормативными актами ЦБ РФ,

- нормами международного права, действующими на территории РФ,

- международными банковскими правилами и традициями,

- Уставом банка,

- Учредительным договором.

2.1. Основные направления деятельности КБ «Тагилбанк»

Банк - это организация, созданная для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности. Основа основ деятельности коммерческого банка - формирование его собственных средств как базы для привлечения депозитов и осуществления активных операций. Структура ресурсов за 1994 - 1997 г.г. представлена в приложении 5.

Имущество банка составляют его денежные и материальные ценности, стоимость которых отражается на самостоятельном балансе банка. Источниками формирования имущества банка являются доходы и иные источники, не запрещенные на территории РФ законодательными и иными нормативными актами.

Размер уставного фонда может быть изменен в порядке, предусмотренном действующим законодательством, по решению общего Собрания пайщиков, за счет изменения размера паевых взносов, вступления в банк новых пайщиков, а также за счет прибыли банка.

Резервный фонд создается для обеспечения обязательств банка и покрытия возможных убытков по его операциям. Размер резервного фонда устанавливается собранием пайщиков и должен быть не менее 25 % от уставного фонда. Отчисления в резервный фонд производятся ежеквартально в размере 10% от прибыли, а также по решению Собрания пайщиков за счет взносов пайщиков до полного формирования резервного фонда.

Для осуществления операций и хранения денежных средств банк открывает корреспондентские счета в учреждениях ЦБ РФ и в других банках в соответствии с действующим законодательством.

Банк мобилизует свободные денежные средства предприятий и организаций и хранит их на расчетных, текущих, депозитных или иных счетах; привлекает во вклады денежные средства граждан на определенный срок и до востребования.

Основным направлением деятельности является кредитование реального сектора экономики.

Банк осуществляет кредитование, расчеты и другие операции в иностранной валюте на территории РФ и за ее пределами в соответствии с действующим законодательством и международной банковской практикой (по лицензии ЦБ РФ).

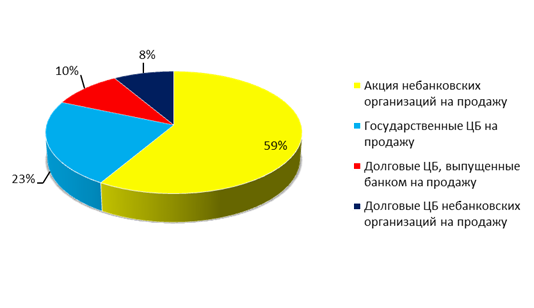

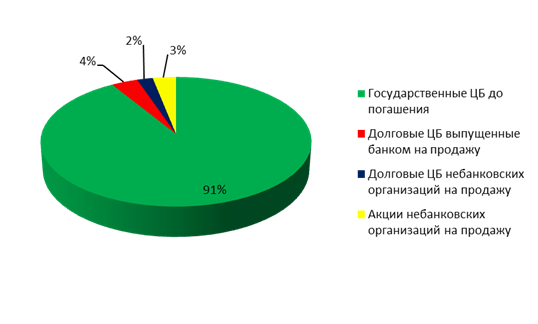

В установленном законодательством порядке выпускает, приобретает, продает, принимает на хранение и в управление ценные бумаги, осуществляет иные операции с ними. Банк осуществляет депозитарную деятельность: предоставление услуг по хранению сертификатов ценных бумаг и учету прав на ценные бумаги.

Осуществляя свою деятельность банк вправе:

- получать от кредитуемых предприятий и организаций отчеты, балансы и документы, подтверждающие их платежеспособность, а также обеспеченность предоставленных кредитов;

- требовать проведения экспертизы проектных решений по строительству, расширению, реконструкции и техническому перевооружению объектов, которые предполагается осуществить с участием средств или кредитов банка;

- прекращать дальнейшую выдачу кредита, досрочно взыскивать выданные суммы кредита при нарушении обязательств, предусмотренных кредитным договором, при выявлении случаев недостоверности отчетности или запущенного бухгалтерского учета;

- объявлять в установленных законодательством случаях предприятия и организации неплатежеспособными. Выносить в установленном порядке предложения об их реорганизации и ликвидации.

В настоящее время динамично развивает систему обслуживания населения по пластиковым карточкам Тагилбанка через банкоматы и торговую сеть.

К услугам населения индивидуальные сейфы для хранения ценностей физических лиц и предприятий.

Являясь членом Ассоциации Российских Банков (АРБ), Союза Уральских Банков, уполномоченным банком Правительства Свердловской области и администрации города Нижнего Тагила, действует, как единственный из 9 банков города самостоятельный банк и осуществляет все виды банковских операций в рублях и иностранной валюте.

Методика информационного центра «Рейтинг» по сумме активов устанавливает его на 153 место среди банков России и 7-е место среди крупнейших банков Свердловской области, таким образом определяя как банк средней надежности. Причем необходимо отметить, что в области нет (по методике) банков с высокой надежностью4.

Одним из главных направлений деятельности банка является кредитование. Кредитные вложения увеличились в 1996 году по сравнению с 1995 годом со 152 до 180 млрд. руб. или в 1,2 раза. На конец 1997 года их величина - 174,5 млрд. руб. Это - и новое оборудование, и передовые технологии для тагильских производств, и товары для сферы торговли, и заработная плата для десятков тысяч тагильчан. В соответствии с собственными стратегическими установками и сложившимися экономическими условиями приоритет отдается кредитованию промышленных предприятий города. Задолженность предприятий на начало 1998 года составила 58,4 % от общего объема кредитных вложений, удельный вес задолженности по строительным организациям определяется в размере 11,4 %.

Инфляционные процессы предыдущих лет, рост взаимных неплатежей и долгов перед бюджетом негативно сказались на хозяйственной деятельности предприятий и организаций всех форм собственности. Явно наблюдается спад производства, особенно промышленных предприятий. Ухудшение их финансового положения, высокие кредитные риски, налоговое бремя, неплатежи создают проблемы для кредитования производственных программ, особенно инвестиционных. Поэтому кредиты в 1996-1997 годах выдавались в основном на поддержание производственного процесса предприятий, а также ссуды на выплату заработной платы.

Процентная политика банка строится в зависимости от ставки рефинансирования Центрального банка, эффективности кредитуемого мероприятия, степени риска проводимых операций.

С целью привлечения денежных средств Тагилбанк активно занимается выпуском депозитных и сберегательных сертификатов. В 1997 году в российских банках произошел значительный отток вкладов населения, причиной которого явились отрицательные тенденции, имеющие место в экономике страны в целом. Объявленная правительством деноминация российских дензнаков, задержки в выплате заработной платы и пенсий в Нижнем Тагиле привели к снижению остатков по вкладам населения и в Тагилбанке.

В июле 1994 года Тагилбанком выпущены собственные векселя - долговые обязательства, для ускорения расчетов и погашения взаимной задолженности предприятий и организаций города. За весь период работы значительно выросли объемы выпускаемых банком векселей. Объем первичного размещения собственных векселей в 1995 году увеличился по сравнению с 1994 годом в 6,2 раза. В 1997 году - выше уровня 1996 года в 2,3 раза и составил 420,5 млрд. руб. В работе банка сохраняется тенденция выдачи векселей в качестве кредита клиентам на оплату товарно-материальных ценностей, выполненных работ и услуг. Оформление и выдача кредитных векселей осуществляется на основании кредитного договора с предоставлением залога. Сумма вексельных кредитов увеличилась по сравнению с соответствующим периодом 1994 года в 1995 году более чем в 5 раз и составил в 1997 году 32,4% общего объема векселей или 136,6 млрд. руб.

Также для ускорения оборачиваемости средств, помещенных в вексель, Тагилбанк активно участвует в операциях на вторичном рынке, учитывая векселя крупных банков и предприятий.

Валютные средства в 1997 году размещались банком на межбанковском валютном рынке на срок 15-30 дней. Привлечение от населения инвалютных средств осуществлялось в виде вкладов до востребования, а также на срок от 1 до 6 месяцев.

По состоянию на 1.01.98. уставный фонд банка, составляющий 41,7 млрд. рублей, оплачен денежными средствами в валюте РФ. Доля уставного капитала сформированного в результате капитализации за весь период деятельности, составила 33,8%, из них за счет капитализации дивидендов - 23,9%.

На отчетную дату уставный фонд банка выше установленного размера на 1.01.99. (эквивалент 5 млн. ЭКЮ) на 1 267 млн. рублей, или на 25,5%.

Валюта баланса выросла с 1995 года более чем в 3 раза.

По итогам 1997 года 65,5% прибыли направлено в бюджет, как налог на прибыль, кроме того, местные платежи в бюджет составили 12,2% от доходов.

В предыдущие годы с 1992 по 1996 год платежи в бюджет составляли 30-41% от прибыли, так как освобождалась от налогообложения прибыль, направляемая на финансирование капитальных вложений и создание резервов.

Похожие работы

... могут рассматриваться в локальных нормативных правовых актах банков по кредитованию? В локальных документах коммерческих банков детально могут быть рассмотрены вопросы по организации этапов кредитного процесса. Кредитный процесс включает в себе четыре этапа: - мониторинг финансово-хозяйственной деятельности кредитополучателя; - оформление и выдачу кредита; - контроль банка за использованием ...

... нет. В целом, кредитную историю ХФ "Березка" Прибайкальского РАЙПО можно оценить как хорошую. Анализ финансового состояния. При анализе структуры баланса сравниваются данные на 01.01.04 и на 01.01.05. Таблица 10 Анализ структуры баланса ХФ "Березка". Наименование группы (строки баланса) Отчетные даты Абсолютный прирост (тыс. руб.) Относительное изменение (%) 01.01.04 (тыс. руб.) ...

... АСУ и в частности использование математического обеспечения для выполнения аналитических и логических операций, применение диалогового режима "человек - машина" и др. Требования системы внутреннего контроля на предприятии не зависят от системы бухгалтерского учета в целом, а распространяются как на рабочие, совершаемые вручную, операции, так и на обработку документов при помощи электронной ...

... включает такие виды деятельности: - деятельность по выпуску ценных бумаг по доверенности, от имени и за счет эмитента путем организации подписки на ценные бумаги или их реализации иным способом (андеррайтинговая деятельность); - коммерческая деятельность с ценными бумагами, которая предусматривает покупку-продажу ценных бумаг, которая осуществляется банком от своего имени и за свой счет с ...

0 комментариев