Навигация

Определение экономически обоснованной цены кредита

4.2.7. Определение экономически обоснованной цены кредита

В настоящее время наиболее доходной операцией банка является кредитование. Выданные кредиты в структуре банковского портфеля имеют значительный удельный вес. Однако в сегодняшних условиях кредитование предприятий приобретает высокорисковый характер. Это находит свое выражение в высоком объеме просроченной задолженности и просроченных процентов по кредитам, что постоянно увеличивает величину кредитного риска для банка. В некоторых случаях произвольное установление заниженных процентных ставок чревато значительными убытками.

В этих условиях приобретает актуальность проблема определения взаимовыгодного механизма кредитования, учитывающего интересы обеих сторон. Одним из путей ее решения может стать установление экономически обоснованных величин процентных ставок по кредитам.

Данная методика позволяет определить границы процентной ставки. В качестве нижней границы процентной ставки принят такой ее размер, который покрывает все издержки банка и обеспечивает минимальную прибыль, достаточную для гарантирования всех экономических рисков, связанных с кредитованием. Верхняя граница экономически обоснованной величины процентной ставки по кредитам рассчитана исходя из основных параметров денежно-кредитной политики Банка России, а также из уровня процентных ставок, складывающихся на денежных рынках РФ.

Модель реализована в виде классификации издержек банка, связанных с выдачей кредитов, и различной степени их учета в величине процентной ставки.

В зависимости от условий формирования издержки кредитной организации, включаемые в величину процентной ставки по кредитам, можно разделить на следующие основные группы:

Первая группа издержек, связанная с условиями приобретения кредитных ресурсов, включает в себя:

Стоимость привлеченных ресурсов банка, необходимых для осуществления кредитных операций. Сюда относятся все суммы уплаченных по расчетным, текущим и другим счетам клиентов; депозитам и вкладам юридических и физических лиц; кредитам, полученным от других банков. Уровень затрат по привлечению ресурсов, включаемых в экономически обоснованную величину процентной ставки по кредитам, определяется согласно п. 6.1 настоящей методики.

Компенсацию недополученного процентного дохода, связанного с иммобилизацией ресурсов банка в фонд обязательных резервов (ФОР) по привлеченным ресурсам. Величина отчислений в ФОР зависит от соответствующих нормативов Банка России, а также от структуры привлеченных ресурсов. Уровень процентной ставки по кредитам, компенсирующий недополученный доход от кредитования в связи с необходимостью отвлечения ресурсов в беспроцентные резервы, определяется в соответствии с п. 6.2 настоящей методики.

Вторая группа издержек включает:

Издержки по обязательным налоговым отчислениям, относимым на расходы банка. Это налог на имущество; налог на содержание жилищного фонда; целевой сбор на содержание муниципальной милиции; транспортный налог; спецналог; местные налоги; налог на приобретение транспортных средств; налог на пользователей автодорог; налог с владельцев транспортных средств; налог на землю; налог на рекламу; внебюджетный фонд науки и технологического развития.

Издержки по платежам во внебюджетные фонды, производным от размера фонда оплаты труда, то есть в пенсионный фонд (28,1%); в фонд социального страхования (5,4%); в фонд общего медицинского страхования (3,6%); в фонд занятости (1,5%). Размер этих издержек определяется в соответствии с п. 6.3 настоящей методики и введением соответствующих ограничений по объему ФОТ.

3. К третьей группе издержек относятся внутренние расходы банка по выдаче и обеспечению возврата кредитов, полностью зависящие о деятельности кредитной организации. В нее входят:

Управленческие расходы, связанные с выдачей и обеспечением возврата кредитов, в пределах ограничивающих ориентиров. Ориентиры размеров управленческих расходов, подлежащих компенсации за счет стоимости кредитов, устанавливаются:

по расходам на оплату труда и премии работникам, относящимся к аппарату управления, в размере 5% величины финансового результата с учетом прибылей и убытков прошлых лет;

по остальным видам управленческих и других расходов ориентиры устанавливаются от суммы доходов банка, в том числе:

по расходам на перевозку ценностей и т.п. - не более 1%;

по расходам на связь, оплату расчетных и почтовых услуг по операциям клиентов - не более 2%;

по амортизационным отчислениям и затратам на ремонт основных фондов - в пределах 1,5%;

по расходам на оплату консультационных и прочих услуг - не более 0,2%;

по расходам на арендную плату за землю - не более 1,5%;

по расходам на служебные командировки - не более 0,2%;

по представительским расходам - не более 0,1%;

по расходам на рекламу - не более 0,5%;

по расходам на вневедомственную охрану - не более 1%;

по эксплуатационным расходам - не более 0,8%;

по расходам на приобретение спецлитературы и т.п. - не более 1%.

Таким образом, итоговые ориентиры на все виды управленческих расходов, подлежащих компенсации за счет стоимости кредитов, составят не более 5% величины финансового результата банка с учетом прибылей и убытков прошлых лет и не более 10% суммы доходов банка. Уровень процентной ставки по кредитам, компенсирующий часть перечисленных затрат, определяется в соответствии с п. 6.4 настоящей методики.

Расходы, связанные с покрытием кредитного риска, то есть риска невозврата кредитов. Величина данного вида затрат зависит от эффективности политики банка в области активных операций, от качества его кредитного портфеля. Уровень процентной ставки по кредитам, компенсирующий данный вид издержек, определяется согласно п. 6.5 настоящей методики.

К обязательным расходам, уменьшающим прибыль банка и подлежащим включению в стоимость кредитов в виде компенсирующих надбавок, отнесены:

Часть прибыли, распределяемая в виде дивидендов по вкладам в уставный капитал банка. Величина надбавки определяется в соответствии с п. 6.6 настоящей методики.

Часть прибыли, идущая на уплату налогов в бюджет. Величина надбавки определяется согласно п. 6.7 настоящей методики.

Величина процентной ставки по кредитам должна учитывать также и изменения экономической конъюнктуры - темпы инфляции, величину ставки рефинансирования, нормативы обязательных резервов. В связи с этим значения верхней и нижней границ процентной ставки подлежат периодической корректировке.

Параметры денежно-кредитной политики Банка России (ставка рефинансирования, нормативы обязательных резервов) принимаются исходя из значений в предыдущем квартале. Параметры, характеризующие деятельность банка (объемы привлеченных ресурсов, кредитных владений, валюта баланса), определяются на основе средних показателей баланса за период с начала текущего года. Значения параметров, характеризующих финансовые результаты деятельности банка (доходы, прибыль, управленческие расходы, суммы обязательных платежей), исчисляются нарастающим итогом с начала года. Пересчитывать минимальный и максимальный размеры процентной ставки предлагается ежеквартально (не позднее 10-го числа первого месяца квартала).

Величина процентной ставки по кредитам банков (Ra) рассчитывается по следующей формуле:

Ra = (Rp + Rr) + (Ri) + (Rm + Rk) + (Rf + Rn), (31)

где (Rp + Rr) - уровень процентной ставки, компенсирующий издержки первой группы (связанные с условиями приобретения кредитных ресурсов);

Ri - уровень процентной ставки, компенсирующий издержки второй группы (связанные с отчислениями в общественные социальные фонды);

(Rm + Rk) - уровень процентной ставки, компенсирующий издержки третьей группы (зависящие о качества управленческой деятельности банка);

(Rf + Rn) - величина надбавок, компенсирующих расходы четвертой группы (влияющие на величину прибыли банка).

Rp - уровень ставки, необходимый для покрытия платы за привлеченные ресурсы, направленные на кредитование.

Минимальный уровень для Rp определяется исходя из сложившейся за предшествующий период средней процентной ставки по всем видам привлеченных ресурсов (см. п. 1.1). Формула расчета:

m

Rp(min) = [ å (Pi / Прi)] / m, i = 1,..., m, (32)

i = 1

где i - виды привлеченных ресурсов;

m - число видов привлеченных ресурсов;

Pi - суммы фактически уплаченных процентов по i -му виду привлеченных ресурсов;

ПРi - средние остатки i - го вида привлеченных ресурсов.

Максимальный уровень для Rp рассчитывается исходя из средних значений ставки рефинансирования Банка России, действующих в рамках предшествующего квартала, и удельного веса привлеченных ресурсов в совокупных пассивах (валюте баланса) банка. Формула расчета:

m

Rp(max) = Rцбр. * ( å ПРi) / Б, i = 1, ..., m, (33)

i = 1

где Rцбр. - средняя за период величина ставки рефинансирования Банка России:

Rцбр. = (t1 * Rцбр.1 + ... + tn * Rцбр.n) / (t1 + ... + tn), (34)

где Rцбр.1, ..., Rцбр.n - величины ставки рефинансирования, действовавшие в течение периода, %;

t1, ..., tn - продолжительность действия одинаковой величины ставки рефинансирования, дни;

Б - средняя величина совокупных пассивов (валюты баланса).

Таким образом, Rp находится в интервале:

Rp(min) КПч

ГЭП > 0 и Дач > ДПч

ГЭП = 0 и Кач = КПч

ГЭП = 0 и Кач = ДПч

ГЭП = 0 и Дач = КПч

ГЭП = 0 и Дач = ДПч

Риск ликвидности

Риск ликвидности и прибыли

Риск ликвидности и процентный риск

Риск ликвидности

Оптимальная ситуация

Рост прибыли

Риск ликвидности

Оптимальная ситуация

Нейтральная позиция

Рост прибыли

Риск ликвидности

Нейтральная позиция

КЛАССЫ СИТУАЦИЙ ПРИ ПАДЕНИИ ПРОЦЕНТА

ГЭП < 0 и Кач < КПч

ГЭП < 0 и Кач < ДПч

ГЭП < 0 и Дач < КПч

ГЭП < 0 и Дач < ДПч

ГЭП > 0 и Кач > КПч

ГЭП > 0 и Кач > ДПч

ГЭП > 0 и Дач > КПч

ГЭП > 0 и Дач > ДПч

ГЭП = 0 и Кач = КПч

ГЭП = 0 и Кач = ДПч

ГЭП = 0 и Дач = КПч

ГЭП = 0 и Дач = ДПч

Риск ликвидности

Риск процентный

Риск процентный

Оптимальная ситуация

Смягчение падения прибыли

Риск процентный

Оптимальная ситуация

Нейтральная позиция

Нейтральная позиция

Риск процентный

Оптимальная ситуация

Нейтральная позиция

Приложение 57

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() План помещения

с расстановкой

мебели и оборудования

План помещения

с расстановкой

мебели и оборудования

Приложение 58

Примерный перечень вопросов инструктажа

Общие сведения о банке.

Законодательство об охране труда.

Общие сведения о стандартах Системы стандартов безопасности труда (ССБТ).

Режим труда и отдыха.

Охрана труда женщин и молодежи.

Правила внутреннего трудового распорядка.

Техника безопасности.

Основные опасные производственные факторы.

Электробезопасность.

Основные факторы, влияющие на исход поражения током.

Меры защиты от поражения электрическим током.

Основные правила безопасности при эксплуатации электрооборудования.

Организация рабочего места.

Производственная санитария в банке.

Вентиляция. Контроль за эффективностью вентиляции.

Освещение. Естественное и искусственное освещение.

Шум и вибрация. Предельно допустимые уровни.

Влияние факторов производственной среды на организм. Основные способы уменьшения отрицательного их влияния на работника.

Пожарная безопасность.

Действующие противопожарные правила и инструкции.

Противопожарный режим в банке и на рабочих местах.

Возможные причины возникновения пожаров.

Действия на случай возникновения пожара.

Расположение запасных выходов, порядок эвакуации.

Правила и практические приемы приведения в действие первичных средств пожаротушения и средств оповещения о пожаре.

Первая помощь пострадавшему.

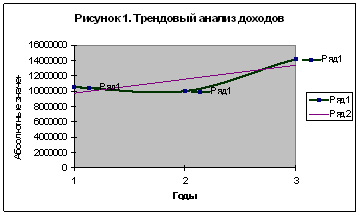

* Динамика финансовых показателей, определяемая как соотношение финансовых показателей в периодах t2/t1, t3/t1, t3/t2, является оптимальной при наличии повышающегося или горизонтального (бокового) тренда данного соотношения.

ПРИЛОЖЕНИЕ 34

Сравнительный аналитический баланс

| Изменения | |||||||||||||||||||

№ | Наименование статей баланса | млн. руб. | Удельный вес, % | Изменения | Удель-ные веса | в процентах | в процентах к изменению итога баланса | ||||||||||||

| t1 | t2 | t3 | t1 | t2 | t3 | t2-t1 | t3-t1 | t3-t2 | t2-t1 | t3-t1 | t3-t2 | гр. 9 : : гр. 10 | гр. 10 : : гр. 3 | гр. 11 : : гр. 4 | (t2-t1) : : (Сумма по гр. 9) | (t3-t1) : : (Сумма по гр. 10) | (t3-t2) : : (Сумма по гр. 11) | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 |

Приложение 1

Модель процесса управления

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Приложение 2

Система комплексного экономического анализа

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Приложение 3

Принципиальная схема организации аналитической деятельности

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Приложение 4

Виды анализа

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Приложение 5

Структура ресурсов КБ «Тагилбанк» за 1994-1997 г.г. (в %)

| АКТИВЫ | 1.01.95 | 1.01.96 | 1.01.97 | 1.01.98 |

| Денежные средства, счета в ЦБ | 18,72 | 8,49 | 8,61 | 16,19 |

| Средства в коммерческих банках | 4,5 | 1,86 | 2,12 | 0,2 |

| Средства в ценных бумагах | 1,77 | 2,67 | 3,78 | 2,26 |

| Кредиты | 69,19 | 76,29 | 70,41 | 63,52 |

| 5. Основные средства и нематериальные активы | 2,49 | 7,48 | 14,18 | 16,7 |

6. Прочие активы | 3,34 | 3,21 | 0,9 | 1,13 |

| ВСЕГО АКТИВОВ | 100 | 100 | 100 | 100 |

| ПАССИВЫ | ||||||||

| ОБЯЗАТЕЛЬСТВА | ||||||||

| Средства ЦБ | 6,09 | 6,93 | 0,26 | 0,36 | - | - | - | - |

| Средства КБ | 9,8 | 11,15 | 0,86 | 1,18 | 1,71 | 2,67 | 0,11 | 0,18 |

| Средства клиентов | 32,07 | 36,5 | 29,55 | 40,85 | 31,4 | 48,96 | 41,7 | 68,38 |

| Долговые обязательства | 29,58 | 33,66 | 27,32 | 37,77 | 28,56 | 44,53 | 18,37 | 30,12 |

| Прочие обязательства | 10,33 | 11,75 | 14,35 | 19,84 | 2,46 | 3,83 | 0,8 | 1,32 |

| ВСЕГО ОБЯЗАТЕЛЬСТВ | 87,87 | 100 | 72,34 | 100 | 64,1 | 100 | 60,98 | 100 |

| СОБСТВЕННЫЕ СРЕДСТВА (КАПИТАЛ) | ||||||||

| Уставный фонд | 5,72 | 47,16 | 14,42 | 52,11 | 14,5 | 46,4 | 15,52 | 48,33 |

| Прочие фонды | 6,41 | 52,84 | 13,25 | 47,89 | 16,7 | 53,6 | 16,18 | 50,39 |

| Прибыль | 21,46 | 34,65 | 18,8 | 55,81 | ||||

| Капитал (уст.фонд+фонды+ нераспр. прибыль) | 12,13 | 100 | 27,66 | 100 | 31,3 | 100 | 32,11 | 100 |

| Прочие пассивы | 4,6 | 6,91 | ||||||

| ВСЕГО ПАССИВОВ | 100 | 100 | 100 | 100 | ||||

| Внебалансовые статьи |

Приложение 6

Структура управления КБ «Тагилбанк»

![]()

![]()

![]()

Приложение 7

Структура функциональных подразделений и служб банка

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Приложение 8

Обязательные экономические нормативы деятельности банков

| норматив | ФОРМУЛА РАСЧЕТА | ЗНАЧЕНИЕ |

Минимальный размер уставного капитала для вновь создаваемого банка | Уставный капитал | на 01.01.98 г. - 4,0 млн. ЭКЮ на 01.07.98 г. - 5,0 млн. ЭКЮ |

Минимальный размер собственных средств (капитала) банка | Уставный капитал + Фонды банка + Нераспределенная прибыль | с 1.01.99 г. - 5 млн. ЭКЮ |

Норматив достаточности капитала (Н1) | Собственные средства (капитал) Сумма активов, взвешенных с учетом риска - Общая величина созданного резерва под обесценение ценных бумаг - Величина созданного резерва на возможные потери по прочим активам и по расчетам с дебиторами | см. П. 3.1. |

Норматив мгновенной ликвидности (Н2) | Высоколиквидные активы Обязательства до востребования | min 20% |

Норматив текущей ликвидности (Н3) | Ликвидные активы Обязательства до востребования и на срок до 30 дней | min на 01.02.98 - 50 % min на 01.02.99 - 70 %. |

Норматив долгосрочной ликвидности (Н4) | Кредиты, выданные банком сроком погашения свыше года + Размещенные депозиты (в т.ч. в драгоценных металлах) + 50% гарантий и поручительств Капитал + Обязательства банка по депозитным счетам, полученным кредитам и другим долговым обязательствам на срок свыше года | Max - 120%. |

Норматив общей ликвидности (Н5) | Ликвидные активы Активы - Обязательные резервы | min 20 %. |

| Максимальный размер риска на одного заемщика или группу связанных заемщиков (Н6) | Совокупная сумма требований банка к заемщику или группе связанных заемщиков Собственные средства (капитал) | Max - 25 %. |

| Максимальный размер крупных кредитных рисков (Н7) | Совокупная величина крупных кредитов, выданных банком Капитал | См. П. 3.1. |

Продолжение ПриложениЯ 8

Обязательные экономические нормативы деятельности банков

| норматив | ФОРМУЛА РАСЧЕТА | ЗНАЧЕНИЕ |

| Максимальный размер риска на одного кредитора (вкладчика) (Н8) | Совокупная сумма обязательств банка Капитал | Max - 25 %. |

Максимальный размер риска на одного заемщика - акционера (участника) банка (Н9) | Сумма кредитов, гарантий и поручительств, предоставленных банком своим участникам Капитал | Max - 20 %. |

| Совокупная величина кредитов и займов (Н9.1), выданных акционерам (участникам) банка | не должен превышать с 01.01.98 г. 50 % собственных средств (капитала) банка. | |

| Максимальный размер кредитов и займов, гарантий и поручительств, предоставленных кредитной организацией своим инсайдерам (Н10) | Сумма требований (в т.ч. 50% гарантий и поручительств) в отношении инсайдера Капитал | Max - 2 %. |

| Совокупная величина кредитов и займов, выданных инсайдерам (Н10.1) | Не должен превышать 3% собственных средств (капитала) банка | |

| Максимальный размер привлеченных денежных вкладов (депозитов) населения (Н11) | Сумма вкладов (депозитов) граждан Капитал | Max - 100 %. |

| Норматив использования собственных средств кредитных организаций для приобретения долей (акций) других юридических лиц (Н12) | Собственные средства, инвестируемые на приобретение долей (акций) других юридических лиц Капитал | Max - 25 %. |

| Собственные средства банка, инвестируемые на приобретение долей (акций) одного юридического лица (Н12.1) | Не должен превышать 10 % собственных средств (капитала) банка. |

Продолжение ПриложениЯ 8

Обязательные экономические нормативы деятельности банков

| норматив | ФОРМУЛА РАСЧЕТА | ЗНАЧЕНИЕ |

| Норматив риска собственных вексельных обязательств (Н13) | Выпущенные банком векселя и банковские акцептов + 50% забалансовых обязательств банка из индоссамента векселей, авалей и вексельного посредничества Капитал | Max - 100 %. |

| Норматив ликвидности по операциям с драгоценными металлами (Н14) | Высоколиквидные активы в драгоценных металлах в физической форме Обязательства в драгоценных металлах до востребования и со сроком востребования в ближайшие 30 дней | min 10 %. |

Приложение 9

Коэффициенты, описывающие существенные закономерности

банковских балансов (методика, предложенная Кромоновым В.С.)

| коэффициент | формула расчета |

Генеральный коэффициент надежности К1 | Собственный капитал Активы работающие |

Коэффициент мгновенной ликвидности К2 | Ликвидные активы Обязательства до востребования |

Кросс-коэффициент К3 | Суммарные обязательства Активы работающие |

Генеральный коэффициент ликвидности К4 | Ликвидные активы + Защищенный капитал + Фонд обязательных резервов Суммарные обязательства |

Коэффициент защищенности капитала К5 | Защищенный капитал Собственный капитал |

Коэффициент фондовой капитализации прибыли К6 | Собственный капитал Уставный фонд |

Приложение 10

Коэффициенты, используемые в системе CAMEL

| коэффициент | формула расчета | значение |

Коэффициент достаточности капитала | Основной (базовый) капитал Активы взвешенные с учетом риска | 4% |

Коэффициент достаточности капитала | Совокупный капитал Активы взвешенные с учетом риска | 8% |

Генеральный коэффициент ликвидности | Ликвидные активы Суммарные обязательства | См. П. 3.3 |

Коэффициент постоянства депозитов | Основные вклады Вклады всего | См. П. 3.3 |

Коэффициент доступности денежных рынков | Кредиты Вклады | См. П. 3.3 |

Соотношение ликвидных активов в общей сумме активов | Ликвидные активы Активы - всего | См. П. 3.3 |

Коэффициент эффективности использования активов | Прибыль Активы - всего | См. П. 3.3 |

Коэффициент эффективности использования активов | Чистая прибыль Активы - всего | См. П. 3.3 |

Взвешенный показатель качества активов | Активы средневзвешенные Совокупный капитал | См. П. 3.3 |

Приложение 11

Коэффициенты для оценки достаточности капитала (система «INEC»)

| КОЭФФИЦИЕНТ | ФОРМУЛА РАСЧЕТА | ЗНАЧЕНИЕ |

К1 | Собственные средства-брутто Всего пассивов-брутто | min 0,15 |

К2 | Собственные средства-нетто Привлеченные средства-нетто | min 0,25 |

К3 | Собственные средства-нетто Рисковые активы (активы, приносящие доход - нетто) | min 0,25 |

К4 | Собственные средства-нетто Собственные средства-брутто | 0,5-1 |

К5 | Уставный фонд Собственные средства-брутто | 0,15-0,5 |

К6 | Собственные средства-нетто Средства граждан | 1 |

Приложение 12

Коэффициенты для оценки качества активов (система «INEC»)

| КОЭФФИЦИЕНТ | ФОРМУЛА РАСЧЕТА | ЗНАЧЕНИЕ |

Уровень доходных активов | Активы, приносящие доход-нетто Всего активов-нетто | 0,76-0,83 |

Коэффициент защищенности от риска | Прибыль-нетто + Резервы банка + Резервный фонд Активы, приносящие доход брутто | Не устанавливается |

Уровень активов с повышенным риском | Активы повышенного риска Всего активов-нетто | Не устанавливается |

Уровень сомнительной задолженности | Просроченная задолженность Остаток ссудной задолженности + Межбанк | 0-0,05 |

Уровень дебиторской задолженности | Дебиторы Активы, не приносящие доход-брутто | 0-0,4 |

Соотношение нетто- и брутто-активов | Активы-нетто Активы-брутто | 0,65-1 |

Приложение 13

Коэффициенты для оценки деловой активности (система «INEC»)

| КОЭФФИЦИЕНТ | ФОРМУЛА РАСЧЕТА | ЗНАЧЕНИЕ |

Общая кредитная активность | Ссуды + Межбанковский кредит (выданный) Всего активов-брутто | 0,55-0,8 |

Инвестиционная активность | Ценные бумаги + участия Всего активов-брутто | Не устанавливается |

Коэффициент ликвидности | Высоколиквидные активы Всего активов-нетто | Не устанавливается |

Доходность кредитных операций | Операционные доходы Выданные ссуды и межбанковские кредиты | Не устанавливается |

Коэффициент использования привлеченных средств | Ссуды + межбанковские кредиты Привлеченные средства-нетто | Max 0,8 |

Коэффициент рефинансирования | Межбанковские займы Межбанковские кредиты | 1 |

Приложение 14

Коэффициенты для оценки финансовой стабильности (система «INEC»)

| КОЭФФИЦИЕНТ | ФОРМУЛА РАСЧЕТА | ЗНАЧЕНИЕ |

| Собственные средства-нетто | Не устанавливается | |

| Активы рисковые | Не устанавливается | |

Коэффициент размещения средств | Привлеченные средства-брутто Активы, приносящие доход-брутто | Не устанавливается |

Коэффициент доступности банка к внешним источникам финансирования | Межбанковские займы Привлеченные средства | Max 0,4 |

Коэффициент дееспособности | Расходы банка Доходы банка | Max 0,95 |

Приложение 15

Коэффициенты для оценки прибыльности (система «INEC»)

| КОЭФФИЦИЕНТ | ФОРМУЛА РАСЧЕТА | ЗНАЧЕНИЕ |

Е1 | Прибыль-нетто Всего активов-нетто | 0,0075-0,015 |

Е2 | Прибыль-нетто Уставный фонд | Не устанавливается |

Е3 | Проценты полученные - Проценты уплаченные Средняя за период сумма активов, приносящих доход | Не устанавливается |

Е4 | Администр.-хозяйственные расходы - Прочие доходы Активы, приносящие доход | Не устанавливается |

Е5 | Операционные доходы Выданные ссуды и межбанковские кредиты | Не устанавливается |

Приложение 16

Коэффициенты для оценки ликвидности (система «INEC»)

| КОЭФФИЦИЕНТ | ФОРМУЛА РАСЧЕТА | ЗНАЧЕНИЕ |

L1 | Касса + Корсчет в РКЦ Срочные депозиты + Депозиты до востребования + + Межбанк + Средства в расчетах | 0,03-0,07 |

L2 | Касса + Корсчет в РКЦ + Гос. долговые обяз-ва Срочные депозиты + Депозиты до востребования + + Межбанк + Средства в расчетах | 0,08-0,12 |

L3 | Высоколиквидные активы Всего активов нетто | 0,12-0,15 |

L4 | Высоколиквидные активы Привлеченные средства-нетто | 0,15-0,2 |

L5 | Текущие активы Текущие пассивы | 1 |

Приложение 17

Группа надежности (Экспертный Совет банков Свердловской области)

| КОЭФФИЦИЕНТ | ФОРМУЛА РАСЧЕТА | ЗНАЧЕНИЕ |

Н1 | Капитал Активы с учетом риска | См. П. 3.5. |

Н2 | Капитал Активы рабочие | См. П. 3.5. |

Н3 | Защищенный капитал Капитал | См. П. 3.5. |

Н4 | Капитал Уставный фонд | См. П. 3.5. |

Н5 | Все обязательства банка Активы рабочие | См. П. 3.5. |

Приложение 18

Группа ликвидности (Экспертный Совет банков Свердловской области)

| КОЭФФИЦИЕНТ | ФОРМУЛА РАСЧЕТА | ЗНАЧЕНИЕ |

L 1 | Ликвидные активы Обязательства до востребования | min 0.4 |

L2 | Ликвидные активы Активы всего | См. П. 3.5. |

L3 | Ликвидные активы + Защищенный капитал Суммарные обязательства банка | См. П. 3.5. |

L4 | Ликвидные активы Привлеченные + заемные средства | См. П. 3.5. |

L5 | Краткосрочные активы - краткосрочные обязательства Обязательства | См. П. 3.5. |

Приложение 19

Группа доходности (Экспертный Совет банков Свердловской области)

| КОЭФФИЦИЕНТ | ФОРМУЛА РАСЧЕТА | ЗНАЧЕНИЕ |

Р1 | Совокупная прибыль за 12 мес. Среднее значение активов | См. П. 3.5. |

Р2 | Прибыль Валовой доход банка | См. П. 3.5. |

Р3 | Прибыль Активы рабочие | См. П. 3.5. |

Приложение 20

Группа качества кредитного портфеля

(Экспертный Совет банков Свердловской области)

| КОЭФФИЦИЕНТ | ФОРМУЛА РАСЧЕТА | ЗНАЧЕНИЕ |

К1 | Просроченная задолженность по кредитам Ссудная задолженность всего с учетом просроченной задолженности | См. П. 3.5. |

К2 | Сумма расчетного резерва на возможные потери по ссудам Общий объем ссуд по основному долгу | См. П. 3.5. |

Приложение 21

Основные направления (группы) по анализу деятельности банков

| Направления (группы) | Методики | ||||||||||

| CAMEL | INEC | Кромонов | Инструкция ЦБ РФ № 1 | Единая Свердл. | АНАЛИЗ БАНКА | ||||||

| 1.Надежность (достаточность капитала) | + | + | + | + | + | + | |||||

| 2. Ликвидность | + | + | + | + | + | + | |||||

| 3. Доходность (оценка прибыльности) | + | + | -- | -- | + | + | |||||

| 4. Качество кредитного портфеля (оценка качества активов) | + | + | -- | -- | + | + | |||||

| 5. Менеджмент | + | * | -- | -- | + | ||||||

| 6.Оценка деловой активности | -- | + | -- | -- | -- | ||||||

| 7. Оценка ограничения кредитных рисков | -- | -- | -- | + | -- | + | |||||

Приложение 22

Показатели группы надежности

| Методики | |||||||||||

| Коэффициент | CAMEL | INEC | Кромо- нов | Инстр. ЦБ РФ № 1 | Единая Свердл. | АНА- ЛИЗ | |||||

| Основной (базовый) капитал Коэффициент достаточности = ----------------------------------------------- капитала Активы взвешенные с учетом риска | + | ||||||||||

| Совокупный капитал Коэффициент достаточности = ----------------------------------------------- капитала Активы взвешенные с учетом риска | + | + Н1 | + Н1 | + | |||||||

| Собственный капитал Генеральный = ------------------------------ коэффициент надежности Активы работающие | + К3 | + К1 | + Н2 | + | |||||||

| Защищенный капитал Коэффициент защищенности капитала = -------------------------------- Собственный капитал | + К5 | + Н3 | * | ||||||||

| Собственный капитал Коэффициент фондовой = ----------------------------- капитализации прибыли Уставный фонд | + К6 | + Н4 | |||||||||

| Суммарные обязательства Кросс-коэффициент = --------------------------------------- Активы работающие | + | + К3 | + Н5 | + | |||||||

| Собственные средства - нетто К2 = ---------------------------------------------- Привлеченные средства - нетто | + | ||||||||||

| Собственные средства - нетто К4 = --------------------------------------------- Собственные средства - брутто | + | ||||||||||

| Уставный фонд К5 = ---------------------------------------------- Собственные средства - брутто | + | ||||||||||

| Собственные средства - нетто К6 = --------------------------------------------- Средства граждан | + | ||||||||||

Приложение 23

Показатели группы ликвидности

| Методики | |||||||||||

| Коэффициент | CAMEL | INEC | Кромо- нов | Инстр. ЦБ РФ № 1 | Единая Свердл. | АНА-ЛИЗ | |||||

| Ликвидные активы Коэффициент мгновенной = ------------------------------------------------- ликвидности Обязательства до востребования | + К2 | + Н2 | + L1 | + | |||||||

| Ликвидные активы Генеральный коэффициент = ----------------------------------- ликвидности Суммарные обязательства | + | + К4 | + L3 | + | |||||||

| Основные вклады Коэффициент постоянства депозитов = --------------------------- Вклады всего | + | ||||||||||

| Кредиты Коэффициент доступности = ------------- денежных рынков Вклады | + | ||||||||||

| Ликвидные активы Соотношение ликвидных активов = --------------------------- к общей сумме активов Активы - всего | + | + L3 | + Н5 | + L2 | + | ||||||

| Ликвидные активы Коэффициент = --------------------------------------------------- ликвидности Привлеченные + Заемные средства | + L4 | + L4 | |||||||||

| Краткосрочные активы - Краткосрочные обязательства Коэффициент = -------------------------------------------------------------------- ликвидности Обязательства | + L5 | ||||||||||

| Текущие активы Коэффициент текущей = -------------------------- ликвидности Текущие пассивы | + L5 | + Н3 | |||||||||

| Кредиты выданные Норматив долгосрочной = ----------------------------------------------- ликвидности Капитал + кредиты полученные | + Н4 | * | |||||||||

| Касса + Кор.счет в РКЦ L1 = ----------------------------------------------------------------------------------- Срочные депозиты + Депозиты до + Межбанк + Средства в востребования расчетах | + | ||||||||||

| Касса + кор. счет + Государственные долговые обязательства L2 = ------------------------------------------------------------------------------------ Срочные депозиты + Депозиты до + Межбанк + Средства в востребования расчетах | + | ||||||||||

Приложение 24

Показатели группы доходности

| Методики | |||||||||||

| Коэффициент | CAMEL | INEC | Кромо- нов | Инстр. ЦБ РФ № 1 | Единая Свердл. | АНА-ЛИЗ | |||||

| Прибыль Коэффициент эффективности = --------------------- использования активов Активы - всего | + | + Р1 | * | ||||||||

| Чистая прибыль Коэффициент эффективности = --------------------- использования активов Активы - всего | + | + Е1 | + | ||||||||

| Прибыль Коэффициент рентабельности = ----------------------------- Валовой доход банка | + Р2 | + | |||||||||

| Прибыль Коэффициент эффективности = ---------------------------- использования активов Активы работающие | + | + Р3 | |||||||||

| Прибыль - нетто Е2 = ----------------------- Уставный фонд | + | ||||||||||

Приложение 25

Показатели группы качества кредитного портфеля

| Методики | |||||||||||

| Коэффициент | CAMEL | INEC | Кромо- нов | Инстр. ЦБ РФ № 1 | Единая Свердл. | АНА-ЛИЗ | |||||

| Активы средневзвешенные Взвешенный показатель = ---------------------------------------- качества активов Совокупный капитал | + | * | |||||||||

| Просроченная задолженность по кредитам Коэффициент качества = --------------------------------------------------------- кредитного портфеля Ссудная задолженность всего с учетом просроченной задолженности | + К1 | + | |||||||||

| Сумма расчетного резерва на Коэффициент качества возможные потери по ссудам кредитного портфеля = ------------------------------------------------------ Общий объем ссуд по основному долгу | + К2 | * | |||||||||

| Активы, приносящие доход - нетто Уровень доходных активов = ----------------------------------------------- Всего активов - нетто | + | * | |||||||||

| Прибыль-нетто + Резервы банка + Резервный фонд Коэффициент = ------------------------------------------------------------------ защищенности от риска Активы, приносящие доход-брутто | + | ||||||||||

| Активы повышенного риска Уровень активов = ---------------------------------------- с повышенным риском Всего активов-нетто | + | ||||||||||

| Просроченная задолженность Уровень сомнительной = -------------------------------------------------------- задолженности Остаток ссудной задолженности + межбанк | + | ||||||||||

| Дебиторы Уровень дебиторской = ------------------------------------------------------ задолженности Активы, не приносящие доход - брутто | + | ||||||||||

| Активы - нетто Соотношение нетто = ------------------------ и брутто активов Активы - брутто | + | ||||||||||

Приложение 26

Показатели группы деловой активности

| Методики | |||||||||||

| Коэффициент | CAMEL | INEC | Кромо- нов | Инстр. ЦБ РФ № 1 | Единая Свердл. | АНА-ЛИЗ | |||||

| Ссуды + Выданные межбанковские кредиты Общая кредитная = ---------------------------------------------------------------- активность Всего активов - брутто | + | ||||||||||

| Ценные бумаги + участия Инвестиционная активность = -------------------------------------- Всего активов - брутто | + | ||||||||||

| Ссуды + межбанковские кредиты Коэффициент использования = ----------------------------------------------- привлеченных средств Привлеченные средства - нетто | + | * | |||||||||

| Межбанковские займы Коэффициент рефинансирования = ------------------------------------- Межбанковские кредиты | + | * | |||||||||

| Операционные доходы Доходность кредитных операций = ----------------------------------- Выданные кредиты | + | ||||||||||

| Доходы Коэффициент дееспособности = --------------- Расходы | + | ||||||||||

Приложение 27

Показатели группы ограничения кредитных рисков

активных и пассивных операций

| Методики | |||||||||||

| Коэффициент | CAMEL | INEC | Кромо- нов | Инстр. ЦБ РФ № 1 | Единая Свердл. | АНА-ЛИЗ | |||||

| Крз Максимальный размер риска на одного = --------- х 100% заемщика или группу связанных заемщиков К | + Н6 | ||||||||||

| S Кр кр Максимальный размер крупных = ----------- кредитных рисков К | + Н7 | ||||||||||

| Овкл Максимальный размер риска на = ------- х 100 % одного кредитора (вкладчика) К | + Н8 | ||||||||||

| Кра Максимальный размер риска на одного = ------ х 100 % заемщика-акционера (пайщика) банка (Н9) К | + Н9 | ||||||||||

| Максимальный размер кредитов и займов, Кри гарантий и поручительств, предостав- = ------ х 100 % ленных банком своим инсайдерам К | + Н10 | ||||||||||

| Максимальный размер привлеченных Вкл. нас денежных вкладов (депозитов) = ----------- х 100 % населения К | + Н11 | ||||||||||

| Норматив использования собственных Кин средств банка для приобретения долей = ------ х 100 % (акций) других юридических лиц К | + Н12 | ||||||||||

| ВО Норматив риска собственных = ------ х 100 % вексельных обязательств К | + Н13 | ||||||||||

ПРИЛОЖЕНИЕ 28

Структура службы анализа и отчетности

и взаимосвязи с другими отделами и службами банка

![]()

![]()

![]()

![]()

![]()

ПРИЛОЖЕНИЕ 29

Положение о службе анализа и отчетности

Общие положения.

Служба анализа и отчетности является структурным подразделением коммерческого банка «Тагилбанк» и подчиняется непосредственно председателю правления.

Основные задачи.

Формирование массива данных о деятельности банка.

Подготовка и реализация экспертных исследований, оценок банка.

Подготовка проектов, планов, отчетов о деятельности банка.

Функции.

Служба осуществляет:

Экономический анализ деятельности банка.

Составление в установленные сроки по соответствующим формам периодической отчетности.

Расчет обязательных нормативов деятельности банка.

Отслеживание величин отклонений фактических показателей деятельности от планируемых.

Анализ внешних и внутренних факторов, влияющих на деятельность банка.

Подготовку предложений по улучшению экономических показателей работы банка.

Права и обязанности.

Служба обязана:

Составлять в установленные сроки отчетность банка.

Производить расчет обязательных нормативов деятельности банка.

Отслеживать изменения экономической конъюнктуры, параметры денежно-кредитной политики ЦБР.

Подготавливать аналитические обзоры и справки для руководства банка.

Своевременно и качественно выполнять задачи и функции, определенные данным положением.

Продолжение ПРИЛОЖЕНИЯ 29

Служба имеет право:

Получать от отделов и служб банка необходимые материалы для осуществления работы, входящей в компетенцию службы.

При выявлении в результате анализа отклонений деятельности отделов и служб банка от нормального (запланированного) хода действия служба вправе обращаться в правление банка и предоставлять рекомендации по улучшению показателей их работы.

Ответственность.

Всю полноту ответственности за качество и своевременность выполнения возложенных настоящим Положением на службу задач и функций несет начальник отдела.

Степень ответственности других работников службы устанавливается должностными инструкциями.

Взаимоотношения, связи.

Служба осуществляет свои функции в тесном взаимодействии с другими отделами банка:

с отделом бухгалтерского учета и отчетности:

- получает сведения о расходовании средств по фонду потребления для составления финансовой отчетности;

с отделом ресурсов и кредитования, отделом фондовых операций, отделом по работе с населением:

- получает необходимую информацию для составления финансовой отчетности и осуществления работы, входящей в компетенцию службы;

- предоставляет отделам аналитический материал об эффективности осуществляемых ими операций;

с отделом исследования и развития:

- получает необходимое программное обеспечение для осуществления деятельности.

Организация работы.

Служба анализа и отчетности состоит из начальника службы, аналитика и инженера-программиста. Аналитик ведет работу по формированию массива данных о деятельности банка, проводит анализ деятельности банка. Программист осуществляет сопровождение

Продолжение ПРИЛОЖЕНИЯ 29

внедренных программ и программных средств. Начальник службы осуществляет контроль и общее руководство службой.

Решение о реорганизации лили ликвидации службы анализа и отчетности может быть принято Советом «Тагилбанка».

ПРИЛОЖЕНИЕ 30

Должностная инструкция

Начальник службы анализа и отчетности

Общие положения.

Начальник службы анализа и отчетности подчиняется непосредственно председателю правления.

Начальник службы анализа и отчетности руководствуется в своей работе Положением о службе анализа и отчетности и настоящей должностной инструкцией, а также приказами и распоряжениями председателя правления.

Требования к квалификации: высшее экономическое образование со стажем работы в сфере банковской деятельности не менее 3 лет.

Обязанности.

Осуществляет руководство деятельностью службы, несет персональную ответственность за выполнение возложенных на службу задач, планирует работу службы.

Определяет в соответствии с Положением о службе анализа и отчетности функции работников службы, разрабатывает должностные инструкции.

Осуществляет контроль за выполнением должностных обязанностей работниками службы.

Осуществляет связь с отделами и филиалами банка с целью выполнения своих функциональных обязанностей.

Участвует в составлении годовых и перспективных планов банка.

Доводит до работников службы решения руководящих органов банка.

Права.

Докладывает руководству о всех выявленных недостатках в работе в пределах своей компетенции.

Вносит предложения по совершенствованию работы, связанной с предусмотренными данной должностной инструкцией обязанностями.

Продолжение ПРИЛОЖЕНИЯ 30

Ответственность.

Начальник службы анализа и отчетности несет ответственность за качество и своевременность выполнения возложенных на него настоящей должностной инструкцией обязанностей.

Начальник службы анализа и отчетности несет ответственность за неразглашение сведений, составляющих банковскую и коммерческую тайну.

ПРИЛОЖЕНИЕ 31

Должностная инструкция

Аналитик службы анализа и отчетности

Общие положения.

Аналитик службы анализа и отчетности подчиняется непосредственно начальнику службы анализа и отчетности.

Аналитик службы анализа и отчетности руководствуется в своей работе Положением о службе анализа и отчетности и настоящей должностной инструкцией, а также приказами и распоряжениями председателя правления.

Требования к квалификации: высшее экономическое образование без предъявления к стажу работы.

Обязанности.

Ведет работу по формированию массива данных о деятельности банка.

Осуществляет сбор необходимой информации для составления финансовой отчетности.

Проводит комплексный анализ экономических показателей работы банка и его подразделений.

Права.

Докладывает начальнику службы о всех выявленных недостатках в работе в пределах своей компетенции.

Вносит предложения по совершенствованию работы, связанной с предусмотренными данной должностной инструкцией обязанностями.

Ответственность.

Аналитик службы анализа и отчетности несет ответственность за качество и своевременность выполнения возложенных на него настоящей должностной инструкцией обязанностей.

Аналитик службы анализа и отчетности несет ответственность за неразглашение сведений, составляющих банковскую и коммерческую тайну.

ПРИЛОЖЕНИЕ 32

Должностная инструкция

Инженер-программист службы анализа и отчетности

Общие положения.

Инженер-программист службы анализа и отчетности подчиняется непосредственно начальнику службы анализа и отчетности.

Инженер-программист службы анализа и отчетности руководствуется в своей работе Положением о службе анализа и отчетности и настоящей должностной инструкцией, а также приказами и распоряжениями председателя правления.

Требования к квалификации: высшее техническое или инженерно-экономическое образование и стаж работы по специальности не менее 1 года.

Обязанности.

Осуществляет сопровождение внедренных программ и программных средств.

Определяет информацию, подлежащую обработке на ПК, ее объемы, структуру, макеты и схемы ввода, обработки, хранения и выдачи информации, методы ее контроля.

Вносит предложения о необходимости изменения и отслеживает своевременность коррекции рабочих программ.

Участвует в выполнении следующих операций процесса обработки информации: прием и контроль входной информации, подготовка исходных данных, обработка информации, выпуск исходящей документации, включенной в паке службы.

Принимает участие в разработке форм первичных и производных документов, входящих в пакет документации службы.

Права.

Докладывает начальнику службы о всех выявленных недостатках в работе в пределах своей компетенции.

Вносит предложения по совершенствованию работы, связанной с предусмотренными данной должностной инструкцией обязанностями.

Продолжение ПРИЛОЖЕНИЯ 32

Ответственность.

Инженер-программист службы анализа и отчетности несет ответственность за качество и своевременность выполнения возложенных на него настоящей должностной инструкцией обязанностей.

Инженер-программист службы анализа и отчетности несет ответственность за неразглашение сведений, составляющих банковскую и коммерческую тайну.

ПРИЛОЖЕНИЕ 33

Модель анализа деятельности банка

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Похожие работы

... могут рассматриваться в локальных нормативных правовых актах банков по кредитованию? В локальных документах коммерческих банков детально могут быть рассмотрены вопросы по организации этапов кредитного процесса. Кредитный процесс включает в себе четыре этапа: - мониторинг финансово-хозяйственной деятельности кредитополучателя; - оформление и выдачу кредита; - контроль банка за использованием ...

... нет. В целом, кредитную историю ХФ "Березка" Прибайкальского РАЙПО можно оценить как хорошую. Анализ финансового состояния. При анализе структуры баланса сравниваются данные на 01.01.04 и на 01.01.05. Таблица 10 Анализ структуры баланса ХФ "Березка". Наименование группы (строки баланса) Отчетные даты Абсолютный прирост (тыс. руб.) Относительное изменение (%) 01.01.04 (тыс. руб.) ...

... АСУ и в частности использование математического обеспечения для выполнения аналитических и логических операций, применение диалогового режима "человек - машина" и др. Требования системы внутреннего контроля на предприятии не зависят от системы бухгалтерского учета в целом, а распространяются как на рабочие, совершаемые вручную, операции, так и на обработку документов при помощи электронной ...

... включает такие виды деятельности: - деятельность по выпуску ценных бумаг по доверенности, от имени и за счет эмитента путем организации подписки на ценные бумаги или их реализации иным способом (андеррайтинговая деятельность); - коммерческая деятельность с ценными бумагами, которая предусматривает покупку-продажу ценных бумаг, которая осуществляется банком от своего имени и за свой счет с ...

0 комментариев