Навигация

Вивчення організації ДПА, її структура, функції, права, обов’язки

1. Вивчення організації ДПА, її структура, функції, права, обов’язки

Податкова робота – це діяльність платників і податкової служби щодо внесення податків до бюджету і контролю за платежами.Основними елементами податкової роботи є законодавча база, інструктивно-методичне забезпечення, облік платників і надходжень податків, порядок і форми розрахунків із бюджетом тощо.

Правове регламентування складає основу податкової діяльності. Основними правовими документами, якими керуються податкові органи в цій роботі є :

1) Закони України;

2) Укази Президента;

3) Інструкції ДПА;

4) Роз’яснювальні листи ДПА.

Найвища ланка ДПС — Головна ДПА, її функції. Середня ланка податкової служби включає: ДПА в областях, Автономної Республіки Крим, в місті Севастополі, Києві, у містах з районним поділом. Основне призначення середньої ланки— консультативна робота і забезпечення зв'язку між низовими ДПІ і Головною ДПА України. Очолюють її в областях голови, які призначаються на посаду Кабінетом Міністрів України за поданням голови ДПС України. Низова ланка включає: ДПІ у районах, у містах без районного поділу, в районах міст.

ДПА України відповідно до покладених на неї завдань здійснює такі функції:

виконує безпосередньо, а також організовує роботу органів державної податкової служби, пов’язану із:

- здійсненням контролю за дотриманням законодавства про податки, інші платежі, валютні операції, порядку розрахунків лімітів готівки в касах та її використанням для розрахунків за товари, роботи, послуги, а також контролю за наявністю свідоцтв про державну реєстрацію суб’єктів підприємницької діяльності та ліцензій, патентів, інших спеціальних дозволів на здійснення окремих видів підприємницької діяльності;

- здійсненням контролю за погашенням податкової заборгованості платниками податків, інших платежів, у тому числі тими, майно яких перебуває в податковій заставі;

- здійсненням контролю за виробництвом та обігом спирту, алкогольних напоїв і тютюнових виробів;

- надає фізичним особам - платникам податків - ідентифікаційні номери, що засвідчує реєстрацію фізичної особи - платника податків та інших обов’язкових платежів, і веде Єдиний банк даних про платників податків - юридичних осіб;

- приймає і реєструє заяви, повідомлення та іншу інформацію про злочини і правопорушення, віднесені до її компетенції, здійснює в установленому порядку їх перевірку і приймає щодо них передбачені законом рішення;

- запобігає корупції та іншим службовим порушенням працівників державної податкової служби.

ДПА України відповідно до покладених на неї завдань і повноважень має право:

- здійснювати на підприємствах, в установах і організаціях перевірки грошових документів, бухгалтерських книг, звітів, кошторисів, декларацій, товарно-касових книг, показників реєстраторів розрахункових операцій, що застосовуються для розрахунків готівкою зі споживачами, та інших документів незалежно від способу подання інформації;

- проводити перевірки достовірності інформації, одержаної для занесення до Державного реєстру фізичних осіб - платників податків та інших обов’язкових платежів;

- викликати посадових осіб, громадян для пояснень щодо джерела одержання доходів, щодо обчислення і сплати податків, інших платежів;

- здійснювати відповідно до законодавства податковий контроль за доходами, одержаними фізичними особами, витратами, а також встановлювати порядок такого контролю;

- укладати в установленому порядку угоди цивільно-правового характеру, спрямовані на забезпечення виконання функцій, передбачених законодавством.

ДПА України в процесі виконання покладених на неї завдань взаємодіє з іншими центральними та місцевими органами виконавчої влади, органами місцевого самоврядування, об’єднаннями громадян, а також із відповідними органами іноземних держав.

Головним обов'язком державної податкової адміністрації під час розгляду скарги платника податків є перевірка законності та обґрунтованості рішення (податкового повідомлення, податкової вимоги), що оскаржується.

Органи державної податкової служби у зв'язку з розглядом скарги фізичної особи - платника податків чи юридичної особи - платника податків зобов'язані:

1) на вимогу особи, яка подала скаргу, пояснити особі її права та обов'язки;

2) уживати передбачених законодавством заходів щодо припинення неправомірних дій;

3) виявляти й усувати причини та умови, що сприяли порушенням;

4) не допускати безпідставного передання скарг (заяв) на розгляд іншим органам;

2. Відділ оподаткування юридичних осіб

2.1 Облік платників податків

З метою централізації обліку платників податків ДПА України веде Єдиний банк даних юридичних осіб. Первинний облік платників податків ведеться у журналах обліку платників податків, юридичних і фізичних осіб. Автоматизований банк даних, створений для забезпечення єдиного податкового обліку платників податків. Робота з обліку платників податків у органах ДПС здійснюється працівниками підрозділів обліку платників податків відповідно до структури, яка затверджується ДПА України.

Для забезпечення повноти обліку платників податків органи ДПС за станом на перше число кожного місяця проводять звірення районного рівня Єдиного банку даних юридичних осіб – платників податку. На підставі реєстраційних карток, одержаних від органів державної реєстрації, про зареєстрованих суб’єктів підприємницької діяльності, які не з’явилися в органи податкової служби для взяття їх на облік як платників податків, та передають ці списки підрозділам з примусового стягнення податків і підрозділам міліції.

Згідно з чинним законодавством суб’єкти господарської діяльності юридичні особи – повинні в 20-денний термін після отримання свідоцтва про державну реєстрацію звернутися до органів ДПС за своїм місцезнаходженням для постановки на податковий облік.

Прийняття на облік платника податків здійснюється органом ДПС протягом двох робочих днів після надходження заяви за наявністю всіх необхідних документів.

Після постановки платника податків на облік орган ДПС ставить на примірнику його статуту відмітку про прийняття на облік і видає йому відповідну довідку для пред’явлення до органів державної влади та установ банків, в яких він вирішив відкрити поточні рахунки.

Похожие работы

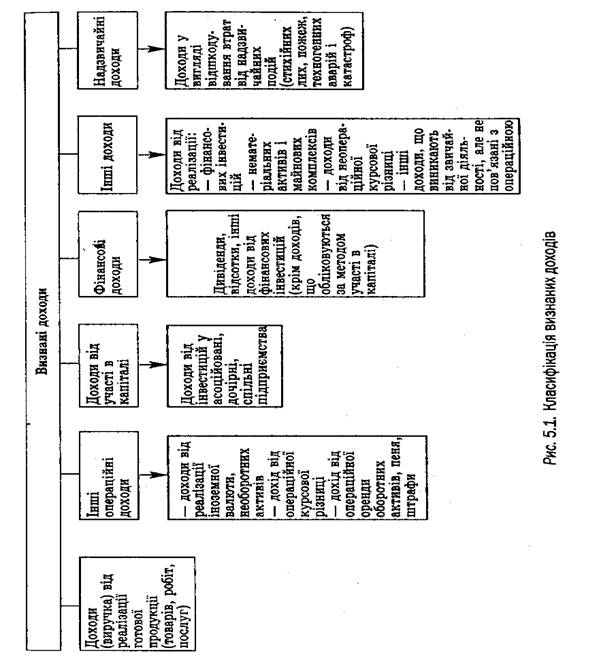

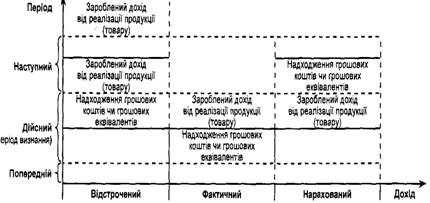

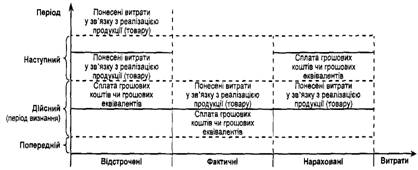

... майбутньому та про ресурси у грошовому вираженні, які будуть одержані в майбутньому. Вимоги П(С) БО 15 «Доходи» визначають принцип формування інформації про доходи підприємства у бухгалтерському обліку. П(С) БО 15 не поширюється на доходи, пов'язані з: – реалізацією цінних паперів; – контрактами з надання послуг у галузі будівництва; – страховою діяльністю; – змінами у справедливій вартості ...

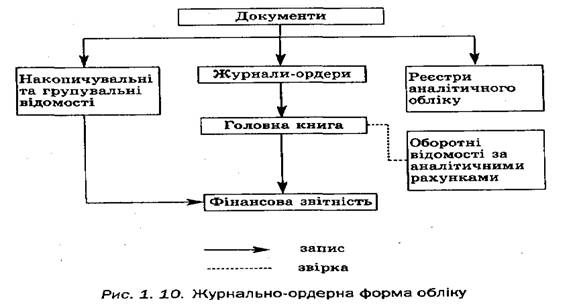

... і прийомів, які використовувалися для отримання показників прибутку; забезпечення порівняння даних ознайомлення з обліковою політикою та її аналіз в частині розкриття у фінансовій звітності Складовими облікової політики підприємства є організаційна, методична та технічна складові. Кожна складова облікової політики підприємства об'єднує відповідні об'єкти, за якими існують альтернативні варі ...

... ії його власника (власників) або уповноваженого органу (посадової особи) відповідно до законодавства та установчих документів, а про принципи її формування та вимоги, що до неї висуваються, поговоримо далі. 3. Загальні положення облікової політики підприємства Ефективна та раціональна організація бухгалтерського обліку на підприємстві починається з розробки його облікової політики, яка ...

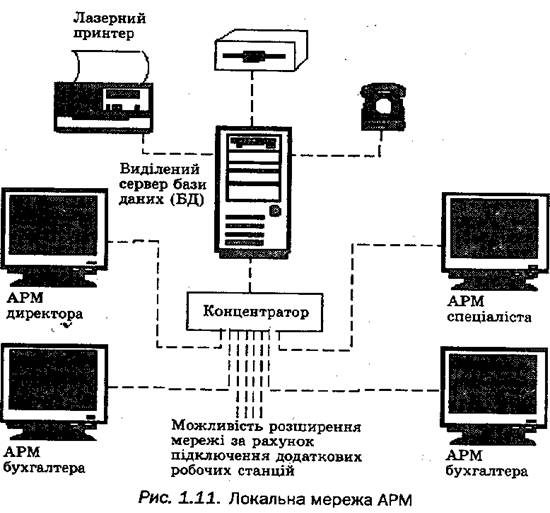

... , так і з приватними фізичними особами. В цілому можна зробити висновок, що втілення в життя зазначених шляхів вдосконалення первинного, аналітичного та синтетичного обліку реалізації сільськогосподарської продукції, робіт та послуг дозволить скоротити витрати облікового часу, більш точно обліковувати витрати та доходи, що дозволить точніше визначати фінансовий результат від реалізації продукції. ...

0 комментариев