Навигация

Перевірка фінансової та податкової звітності

2.2 Перевірка фінансової та податкової звітності

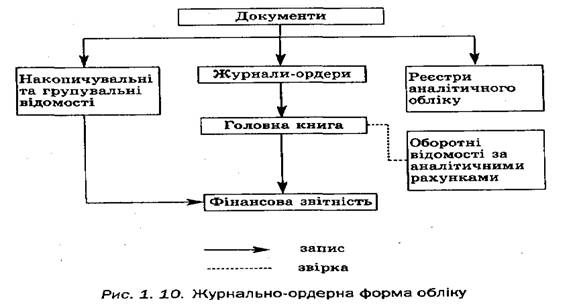

На самому початку перевірки фінансової звітності суб'єктів підприємницької діяльності встановлюється відповідність її чинним законодавчим та іншим нормативно-правовим актам. Під час аналізу показників фінансової звітності з метою встановлення її реальності й достовірності потрібно виявляти нереальну дебіторську заборгованість. При цьому особливу увагу слід зосередити на контролі позовної давності заборгованості, що рахується на балансі як реальна, а фактично термін її стягнення через арбітраж чи суд адміністрацією підприємства пропущений і вона підлягає списанню на збитки. У такому разі необхідно встановити причини утворення нереальної дебіторської заборгованості, місце її виникнення та відповідальних осіб, встановити несвоєчасно погашену кредиторську заборгованість, також перевірити правильність і своєчасність складання балансу, звіту про фінансові результати, звіту про рух коштів, звіту про власний капітал. Однак насамперед слід встановити відповідність даних аналітичного обліку оборотам і залишкам із рахунків синтетичного обліку у головній книзі, оборотній відомості за синтетичними рахунками і балансу. При цьому кожна стаття балансу має бути проінвентаризована і підтверджена актами звірки, довідками тощо. Перевірка фінансової звітності повинна підтвердити реальність інформації про активи і пасиви підприємства.

Суперечливість і мінливість податкового законодавства, високі штрафні санкції за неправильне нарахування податкових зобов’язань є суттєвими факторами ризику господарської діяльності вітчизняних підприємств. Виявлення аудитором помилок, допущених при веденні податкового обліку та складанні податкових декларацій, допомагає керівництву підприємства уникнути кримінальної відповідальності за несплату податків та зекономити кошти підприємства на:

а) сплату штрафних санкцій (у разі виявлення заниження задекларованих сум податкових зобов’язань до початку перевірки податковими органами);

б) сплату податків (коли виявляються завищені податкові зобов’язання у деклараціях).

3. Відділ оподаткування фізичних осіб

3.1 Облік громадян, які займаються підприємницькою діяльністю

Громадяни, які займаються підприємницькою діяльністю, щоквартально подають податковому органу декларації наростаючим підсумком з початку року протягом 40 календарних днів, наступних за останнім календарним днем звітного податкового кварталу.

Тобто 4 рази на рік, але не пізніше:

- 10 травня - за І квартал;

- 9 серпня - за І півріччя;

- 9 листопада - за 9 місяців;

- 9 лютого наступного року - за попередній рік.

Підприємці самостійно заповнюють декларації, без виправлень та підчисток, в якій зазначають загальні дані про себе (ідентифікаційний номер, місце проживання, прізвище, ім'я та по батькові), суми одержаного доходу, витрат, суми сплаченого податку за звітний рік або інший період, а також види здійснення підприємницької діяльності за класифікатором видів економічної діяльності.

При отриманні декларації податковий орган у 15-дений термін з дня отримання річної декларації проводить остаточний розрахунок прибуткового податку за минулий рік та нараховує авансові платежі на поточний рік з фактичного отриманого доходу за минулий рік.

У разі, якщо суб'єкт підприємницької діяльності новостворений, то нарахування авансових платежів здійснюється з очікуваного доходу.

Протягом року платники щоквартально сплачують до бюджету по 25 % річної суми прибуткового податку у вигляді авансових платежів у строки: до 15 березня, до 15 травня, до 15 серпня і до 15 листопада.

3.2 Оперативний контроль за додержанням платниками податку податкового законодавства

Оперативний контроль здійснюють у всіх сферах діяльності суб’єкта господарювання шляхом моніторингу, нагляду, вивчення. Поточний контроль дозволяє виправити порушення та запобігти виникнення їх у подальшому в найкоротші терміни в режимі безперервної діяльності суб’єкта господарювання.Оперативний контроль насамперед здійснюється з метою виявлення відхилень та оперативного керівництва (регулювання) явищами та процесами.

4. Відділ податкового контролю юридичних осіб

4.1 Документальні перевірки платників податку

Існують такі етапи проведення перевірок розрахунків платників із бюджетом:

попередня документальна; документальна; комплексна документальна; зустрічна; рівночасна; тематична; оперативна.

Документальна перевірка бухгалтерських звітів і балансів - це другий етап контролю податкових органів за правильністю обчислення і внесення до бюджету податку на прибуток. Вона здійснюється у відповідності з річними планами контрольно-економічної роботи податкових інспекцій і квартальними графіками перевірок, які складаються по кожній ділянці роботи. У плани і графіки перевірок насамперед включаються підприємства, об'єднання та організації, які отримують значні суми прибутків або допускають грубі порушення у веденні бухгалтерського обліку й податкового законодавства. Такі перевірки можуть провадитися як тільки виникає необхідність, але не рідше одного разу на два роки.

Органи державної податкової служби здійснюють контроль за додержанням законодавства про податки, інші платежі; проводять перевірки фактів приховування і заниження сум податків, інших платежів; контролюють своєчасність подання платниками податків бухгалтерських звітів і балансів, податкових декларацій, розрахунків та інших документів, пов'язаних з обчисленням податків, інших платежів, а також перевіряють достовірність цих документів щодо правильності визначення об'єктів оподаткування і обчислення податків, інших платежів.

Документальна перевірка здійснюється на підставі Програми перевірки, затвердженої головою Державної податкової адміністрації, яка складається, виходячи з головної мети проведення перевірки.

При плануванні та проведенні документальних перевірок працівники органів державної податкової служби зобов'язані забезпечувати дотримання службової і комерційної таємниць.

Для проведення перевірки працівники державних податкових органів повинні мати при собі посвідчення на право проведення перевірки суб'єктів підприємницької діяльності.

Починаючи перевірку, працівники державних податкових органів повинні пред'явити свої службові посвідчення керівництву суб'єктів підприємницької діяльності, що перевіряються, а також ознайомити їх з програмою перевірки.

Для проведення перевірки податковий інспектор повинен мати при собі розпорядження податкової інспекції, в якому вказуються назва й адреса підприємства, що підлягає перевірці, і програму перевірки, затверджену начальником податкової інспекції. Програма складається, виходячи з головної мети перевірки, яка полягає у виявленні достовірності визначення прибутку, правильності обчислення податку й виконання зобов'язань перед бюджетом, оцінці стану звітної дисципліни та ведення бухгалтерського обліку.

5. Відділ примусового стягнення податкови зобов’язань

5.1 Типові правопорушення у сфері оподаткування та методи їх виявлення

Найпоширенішими типами правопорушень у сфері оподаткування є:

- ненадання документів, пов’язаних з обчисленням та сплатою податків, зборів до бюджету або державних цільових фондів;

- приховування об’єктів оподаткування;

- зниження обєктів оподаткування;

- зниження суми податків, зборів, інших обов’язкових платежів;

- приховування факту втрати підстав для отримання пільг з оподаткування

Похожие работы

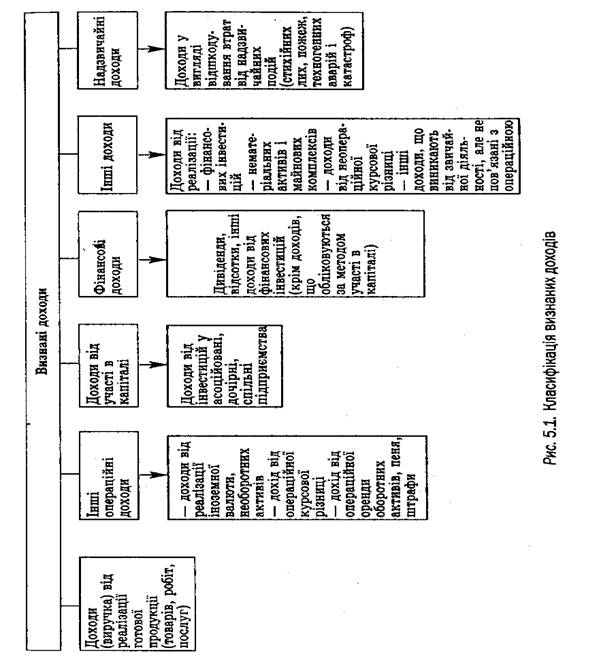

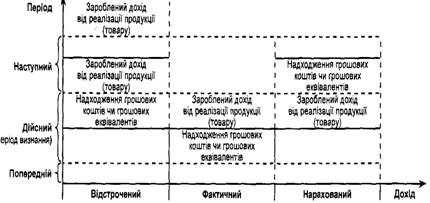

... майбутньому та про ресурси у грошовому вираженні, які будуть одержані в майбутньому. Вимоги П(С) БО 15 «Доходи» визначають принцип формування інформації про доходи підприємства у бухгалтерському обліку. П(С) БО 15 не поширюється на доходи, пов'язані з: – реалізацією цінних паперів; – контрактами з надання послуг у галузі будівництва; – страховою діяльністю; – змінами у справедливій вартості ...

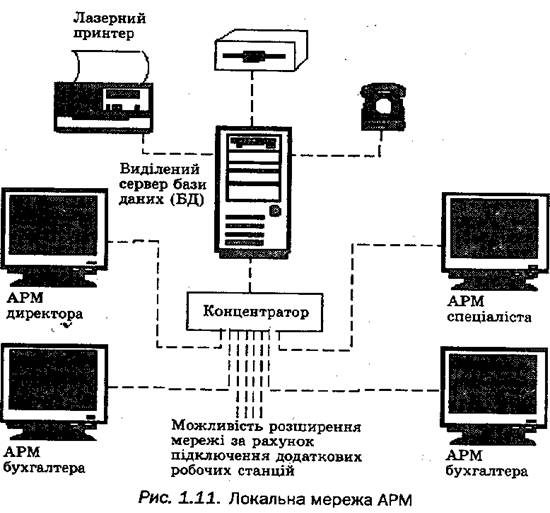

... і прийомів, які використовувалися для отримання показників прибутку; забезпечення порівняння даних ознайомлення з обліковою політикою та її аналіз в частині розкриття у фінансовій звітності Складовими облікової політики підприємства є організаційна, методична та технічна складові. Кожна складова облікової політики підприємства об'єднує відповідні об'єкти, за якими існують альтернативні варі ...

... ії його власника (власників) або уповноваженого органу (посадової особи) відповідно до законодавства та установчих документів, а про принципи її формування та вимоги, що до неї висуваються, поговоримо далі. 3. Загальні положення облікової політики підприємства Ефективна та раціональна організація бухгалтерського обліку на підприємстві починається з розробки його облікової політики, яка ...

... , так і з приватними фізичними особами. В цілому можна зробити висновок, що втілення в життя зазначених шляхів вдосконалення первинного, аналітичного та синтетичного обліку реалізації сільськогосподарської продукції, робіт та послуг дозволить скоротити витрати облікового часу, більш точно обліковувати витрати та доходи, що дозволить точніше визначати фінансовий результат від реалізації продукції. ...

0 комментариев