Навигация

X 1.53825 = 2.4185 (с округлением до пипса)

1.57225 x 1.53825 = 2.4185 (с округлением до пипса)

При котировании кросс-курса в виде двойной котировки он установил бы стороны bid и offer на 5 пунктов выше и ниже среднего значения - GBP/DEM = 2.4180 - 2.4190.

Сложный способ расчета спрэда кросс-курса особенно актуален для неликвидных кроссов, рынок сделок которых развит слабо или практически отсутствует. Банковский валютный дилер при запросе такого редкого (или экзотического) кросс-курса способен рассчитать его и прокотировать двойной котировкой. Если сделка состоялась, то дилер в состоянии перекрыть данную сделку двумя другими сделками с прямыми долларовыми котировками валют.

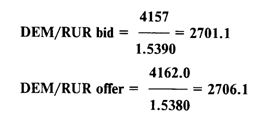

Предположим, что валютного дилера одного из крупных московских банков попросил прокотировать курс немецкой марки к рублю на 1 млн. немецких марок представитель менее крупного банка. Дилер знает прямые долларовые курсы немецкой марки и рубля для сумм, эквивалентных 1 млн. немецких марок:

USD/RUR = 4157.0 - 4162.0 USD/DEM = 1.5380 - 1.5390

Кросс-курс марки к рублю будет рассчитан им по приведенной схеме:

В действительности дилер прокотирует кросс-курс марки к рублю несколько шире полученных котировок для того, чтобы избежать риска при перекрытии сделки, а также из-за неликвидности данного рынка

DEM/RUR = 2700.0 - 2707.0

Предположим, менее крупный банк осуществил продажу 1 млн. немецких марок за рубли дилеру крупного банка по курсу 2700.0. Для последнего результат будет выглядеть следующим образом:

+ 1.000.000 DEM - 2.700.000.000 RUR по курсу 2700.0

Для закрытия образовавшейся открытой позиции дилер может провести две сделки:

продать немецкие марки за доллары по курсу 1.5390 (по стороне offer):

- 1.000.000 DEM + 649.772-57 USD по курсу 1.5390,

затем продать полученные доллары за рубли по текущему курсу 4157.0 (по стороне bid):

- 649.772-57 USD + 2.701.104.500 RUR по курсу 4157.0

Таким образом, дилер закрыл свои позиции с прибылью около 1 млн. рублей, правильно рассчитав и прокотировав другому банку стороны bid и offer кросс-курса немецкой марки к рублю.

3.3- Форвардные операции

Форвардные операции (forward operations или сокращенно fwd) — это сделки по обмену валют по заранее согласованному курсу, которые заключаются сегодня, но дата валютирования (то есть выполнение контракта) отложена на определенный срок в будущем.

Например, если 24 января 1994 г. заключена конверсионная сделка спот, то датой валютирования будет второй рабочий день после дня заключения, то есть 26 января. Если, в отличие от сделки спот, 24 января заключена 3-месячная форвардная сделка, то дата валютирования придется на 26.01.94 + 3 месяца — 26 апреля 1994 г.

Форвардные операции делятся на два вида: сделки аутрайт (outright) — единичная конверсионная операция с датой валютирования отличной от даты спот; сделки своп (swap) — комбинация двух противоположных конверсионных операций с разными датами валютирования.

3.3.1. Форвардные сроки

Как правило, форвардные операции заключаются на срок до 1 года и им соответствуют стандартные периоды в 1, 2, 3 месяца,

6 месяцев и год с прямыми датами валютирования (straight dates или flat dates). Например, если сегодня 15 июля (а спот 17 июля) заключается сделка аутрайт на 2 месяца, то дата валютирования придется точно на 17 сентября (при условии, что эти даты не приходятся на выходные и праздничные дни).

Если при заключении форвардной сделки аутрайт на стандартные сроки, дата спот приходится на последний день месяца, то для определения даты валютирования действует правило последней даты месяца («end of month rule»). Например, если сделка на 2-месячный аутрайт заключена 26 февраля с датой спот 28 февраля, то дата валютирования будет приходиться на 30 апреля (но не на 28 апреля).

Если исполнение форвардного контракта происходит до 1 месяца (1 день, 1 неделя или 2 недели), то он считается заключенным на короткие даты (short dates).

Однако клиентам банка часто необходимо заключить форвардные контракты, даты валютирования которых будут не совпадать со стандартными сроками (например, сделка аутрайт на 40 дней). В этих случаях считается, что сделки имеют «ломаную дату» (broken dates). Дилерам, заключающим форвардную сделку с ломаной датой, следует, однако принимать во внимание, что рынок таких операций менее ликвиден, нежели рынок сделок со стандартными сроками и может быть сложно найти для нее контрагента для закрытия.

3.3.2. Использование форвардных сделок

Форвардные операции широко применяются для страхования валютных рисков, а также для спекулятивных операций. Например, внешнеторговые организации, имеющие платежи и поступления в разных валютах, используя форвардные контракты, способны застраховать риск изменения валютных курсов. Например, нефтедобывающее предприятие России, как правило, экспортирует нефть и нефтепродукты за рубеж в обмен на доллары США, в то же время оно периодически вынуждено закупать необходимые трубы, буровые установки и комплектующие в Германии за немецкие марки. Таким образом, предприятие имеет экспортные поступления в одной валюте, а платежи — в другой. Если предприятие хорошо знает график продаж нефти и закупок труб, оно может застраховаться от риска возможного изменения курса доллара к марке в неблагоприятную сторону, заключив контракт на покупку немецких марок за доллары на момент совершения закупок германского оборудования. При этом, зная заранее обменный курс, предприятие в состоянии просчитать свои будущие издержки и наметить правильную инвестиционную и ценовую политику.

В форвардных сделках применяется специальный форвардный курс, который обычно отличается от курса спот. Порой встречается точка зрения, согласно которой форвардный курс отражает ожидания участников рынка, касающиеся будущего курса, и является индикатором значения курса спот через определенный период времени. С другой стороны, многие задают себе вопрос, почему курс спот и форвардный валютный курс должны различаться, и почему, заключив конверсионную сделку на споте, нельзя по такому же курсу заключить конверсию с датой валютирования через 3 месяца.

Существует множество объяснений факту различия курса спот и форвардного курса, однако главной причиной является разница в процентных ставках по депозитам в двух валютах.

Предположим, что форвардный курс и курс спот доллара США к немецкой марке составляют USD/DEM = 1.5000, тогда как процентные ставки по 3-месячным долларовым депозитам составляют 4%, а процентная ставка по 3-месячным депозитам в немецких марках равна 6% (в данном гипотетическом примере мы абстрагируемся от сторон bid и offer).

Некая американская компания ААА имеет 1 млн. долларов, которые на 3 месяца высвобождены из производственного оборота. Она решает разместить их в депозит в какой-либо банк на 3 месяца для получения процента.

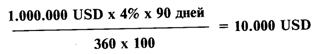

Если разместить 1 млн. долларов в 3-х месячный депозит в американском банке, процентный доход составит 10 тыс. долларов:

Таким образом, через 3 месяца компания будет иметь основную сумму и начисленные проценты в размере 1.010.000 долларов.

Однако, процентные ставки по 3-месячным депозитам в немецких марках выше. Если американский инвестор обратится в свой банк и конвертирует 1 млн. долларов в немецкие марки на условиях спот по курсу USD/DEM = 1.5000 он получит 1.5 млн. немецких марок:

Похожие работы

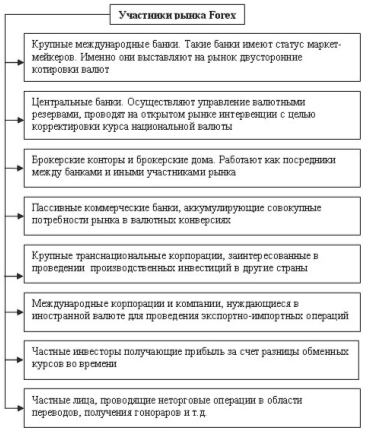

... соотношения. В их функции входит управление валютными резервами, проведение валютных интервенций, а также регулирование уровня процентных ставок по вложениям в национальной валюте. Наибольшим влиянием на мировые валютные рынки обладает центральный банк США -Федеральная Резервная Система (FED). Далее за ним следует центральный банк Германии - Бундесбанк (Deutsche Bundesbank) и Великобритании - ...

... более медленными темпами.) Предсказать, оценить количественные последствия таких политических действий довольно трудно, но о них нельзя забывать, перечисляя основные факторы, определяющие валютные курсы. 3. Последствия официальных интервенций на валютном рынке. Официальные органы сами могут проводить интервенции, покупать или продавать валюту с целью воздействия на валютный курс. Их интервенции ...

... экономики страны. От согласованности действий руководителей органов законодательной и исполнительной власти всех уровней зависит ускорение или замедление темпов экономического развития. 5. Глобализация мировой валютной системы и проблемы преодоления финансового кризиса в России 5.1 Причины финансового кризиса в России Проблемы банковской системы России и других республик Советского ...

... с вышеизложенным - сокращать продолжительность нарушений равновесия внешних платежных балансов государств-членов, а также уменьшать масштабы этих нарушений. Глава III. Валютное регулирование экономики в России 1. Валютное регулирование экономики в России С практической точки зрения для России особое значение имеют последствия кризиса 1998 г., поскольку именно они определили основные ...

0 комментариев