Навигация

Процентные ставки и формула простого процента

2.4. Процентные ставки и формула простого процента

Денежные средства отчуждаются на определенный срок не бесплатно, а под процент. Говоря о депозитах следует выделить 3 понятия:

сумма депозита или принципал (principal);

процент (interest) — цена использования заемных средств, то есть конкретная сумма приращения первоначальной суммы (принципала) на дату окончания депозита. В международной практике принято, что процент рассчитывается на дату возврата депозита (maturity), однако возможно также начисление процента ежемесячно (для периодов от 1 до 12 месяцев);

процентная ставка (interest rate), которая представляет собой отношение процента за период к принципалу:

![]()

Например, если за неделю на вложенный депозит в 1 млн. долларов США было начислено 20.000 долларов, это означает, что недельная процентная ставка равна 2%:

![]()

Однако, обычно процентную ставку представляют в виде годовой процентной ставки (per annum — р.а.), то есть отношение процента, начисленного однократно за год к первоначальной сумме.

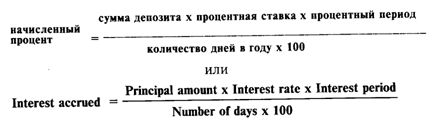

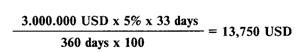

Формула простого процента позволяет рассчитать сумму процентов, начисленных по депозиту, размещенному на конкретный период под определенную процентную ставку:

При расчете суммы процентов для сроков меньше года используется понятие процентный период (interest period), состоящий из количества дней, на которые размещен депозит. Минимальный процентный период равен одному дню (1 суткам).

Дата валютирования (дата размещения) депозита учитывается при расчете процента как полный день (так как заемщик получает средства утром этого дня и целый день их использует), а дата окончания (возврата) депозита при расчете процента не учитывается (средства возвращаются также утром). Например, если депозит размещен с 9 ноября по 30 ноября, то количество дней будет равно 21 (30—9).

Если депозит размещен на срок, кратный месяцу, то процентный период также учитывает точное количество дней. Например, длительность месячного депозита, размещенного с 16 февраля по 16 марта, будет равна 28 дням, а месячного депозита с 20 июля по 21 августа (формальная дата окончания 20 августа приходится на воскресенье) составляет 31 день.

По количеству дней в году различают 2 метода:

Международный, при котором количество дней в году принимают равным 360 дням;

Британский, согласно которому количество дней в году равно 365 дням (366 дням в високосные годы). Этот метод используется при расчете процента для следующих валют:

фунта стерлингов (GBP), ирландского фунта (IEP), бельгийского франка (BEF), сингапурского доллара (SGD), гонконгского доллара (HKD), южноафриканского рэнда (ZAR). Например, дилеру коммерческого банка необходимо рассчитать сумму процентов, ожидаемых на дату окончания месячного депозита в 3 млн. долларов США, размещенного под 5 процентов годовых с 21 декабря 1994 г. по 23 января 1995 г. По формуле простого процента получается:

В международной практике приняты два способа написания процентной ставки.

В виде десятичной дроби: например, 4.75% = 0.0475. Здесь одна десятитысячная доля составляет один процентный или базовый пункт (basis point — b.p.). Сто базовых пунктов равны одному проценту.

В виде простой дроби: например, 4—3/4 %. Процентная ставка в виде простой дроби, начинается с 1/2 и может доходить по мере убывания дроби до 1/64. Однако наиболее распространенными котировками процентных ставок на международных денежных рынках являются дроби от 1/2 до 1/16 процента.

Оба способа одинаково приемлемы и используются валютными дилерами во всем мире. Таблица пересчета простых дробей в десятичные приведена в табл. 3.

2.5. Стороны Bid и Offer и размер маржи в котировке процентных

ставок

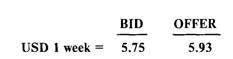

Обычно процентная ставка для депозитов дается в виде двусторонней котировки, например:

Табл. 3

ТАБЛИЦА ПЕРЕВОДА ПРОСТЫХ ДРОБЕЙ В ДЕСЯТИЧНЫЕ

(DECIMALISED FRACTIONS)

| 1/64 | .015625 | 11/32 | .34375 | 43/64 | .671875 |

| 1/32 | ,03125 | 23/64 | .359375 | 11/16 | .6875 |

| 3/64 | ,046875 | 3/8 | .125 | 45/64 | .703125 |

| 1/16 | .0625 | 25/64 | 390625 | 23/32 | .71875 |

| 5/64 | .078125 | 13/32 | .40625 | 47/64 | .734375 |

| 3/32 | .09375 | 27/64 | .421875 | 3/4 | .75 |

| 7/64 | .109375 | 7/16 | .4375 | • 49/64 | .765625 |

| 1/8 | .125 | 29/64 | .453125 | 25/32 | .78125 |

| 9/64 | .140625 | 15/32 | .46875 | 51/64 | .796875 |

| 5/32 | .15625 | 31/64 | .484375 | 13/16 | .8125 |

| 11/64 | 171875 | 1/2 | .5 | 53/64 | .828125 |

| 3/16 | .1875 | 33/64 | .515625 | 27/32 | .84375 |

| 13/64 | .203125 | 17/32 | .53125 | 55/64 | .859375 |

| 7/32 | .21875 | 35/64 | .546875 | 7/8 | .875 |

| 15/64 | .234375 | 9/16 | .5625 | 57/64 | .890625 |

| 1/4 | .25 | 37/64 | .578125 | 29/32 | .90625 |

| 17/64 | .265625 | 19/32 | .59375 | 59/64 | .921875 |

| 9/32 | .28125 | 39/64 | .609375 | 15/16 | .9375 |

| 19/64 | .296875 | 5/8 | .625 | 61/64 | .953125 |

| 5/16 | .3125 | 41/64 | .640625 | 31/32 | .96875 |

| 21/64 | .328125 | 21/64 | .65625 | 63/64 | .984375 |

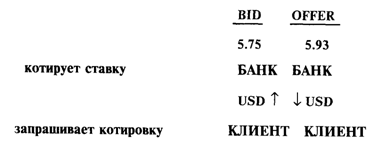

Здесь bid — левая сторона котировки — ставка привлечения. По

ставке bid банк, осуществляющий котировку, привлекает средства в депозит на данный период.

offer (или ask) — правая сторона котировки — ставка размещения. По ставке offer банк, осуществляющий котировку, предлагает к размещению денежные средства на данный период.

Осуществление двусторонней котировки означает, что котирующий банк обязуется выполнить либо привлечение, либо размещение средств в депозит по котируемым ставкам.

Для удобства запоминания эти правила можно изобразить в виде следующей схемы:

Разница между котировками bid и offer называется маржей (margin) или спрэдом (spread) и является основой прибыли котирующего депозитные ставки банка. Например, если некоторый банк ААА является маркет-мейкером на рынке межбанковских депозитов, т.е. другие банки постоянно размещают у него средства в данной валюте по более низкой стороне bid, а третьи банки постоянно привлекают у него эти же средства по высокой стороне offer, то этот банк получает постоянную прибыль.

Размер маржи, а также значения котировок bid и offer, могут колебаться и зависят от ряда факторов.

Статус котирующего банка

Например, маркет-мейкеры, осуществляющие большие объемы привлечения и размещения средств, заинтересованы в узкой марже для стимулирования сделок — контрагенты активнее будут размещать под более высокие ставки bid и привлекать под более низкую ставку oner. Например, если средняя маржа на рынке 5.75-5.93, этот банк будет котировать 5.8 — 5.9%. Однако, если операции данного банка составляют на денежном рынке значительную долю, изменение ставок способно повлиять на среднерыночные ставки также в сторону уменьшения маржи.

Потребности банка в привлечении или размещении средств

Банк, испытывающий большую потребность в привлечении, чем в размещении средств, будет котировать более высокую сторону bid, и, наоборот, банк, испытывающий потребность в размещении средств, будет котировать более низкую сторону offer.

Порой банки, испытывающие резкую нехватку средств в данной валюте на данный срок, котируют только одну сторону bid, которая выше рыночной, например:

«only bid at 5.83»

И наоборот, банки, имеющие излишек средств в данной валюте, который надо разместить, котируют только более низкую сторону offer:

«only offer at 5.90»

Статус контрагента, запрашивающего котировку

Например, если котировку запрашивает небольшой или малоизвестный банк, то размер маржи может быть шире. По мере развития отношений с контрагентом, нарастания объемов операций, их стабильного позитивного характера размер маржи может быть сужен.

На статус контрагента также влияет степень риска по операциям с ним. Например, западные банки котируют большинству российских банков (относящихся к повышенной группе риска) только сторону bid по межбанковским депозитам. Это означает, что они только привлекают валютные средства, но отказываются их размещать в связи с высоким страновым риском российских коммерческих банков.

Сумма котируемого депозита

Средней рыночной суммой размещаемых и привлекаемых межбанковских депозитов является 10 млн. долларов США (или эквивалент). Для сумм менее 1 млн. долларов и свыше 100 млн. долларов банки будут котировать более широкую маржу процентных ставок.

Для удобства валютных дилеров, занимающихся депозитными операциями, информационные терминалы агентства Рейтер предоставляют страницы с информацией о текущем уровне процентных ставок по валютам на международных денежных рынках.

Рейтеровская страница DEPO дает информацию о мировых среднерыночных ставках на долларовые депозиты. Здесь в крайней левой колонке указаны сроки, на которые привлекаются или размещаются депозиты, далее время по GMT, когда выставлены котировки, потом код рейтеровской страницы банка-контрибьютора, с которой получена информация, (подробнее см. гл.V) и затем идут две колонки процентных ставок в виде двусторонних котировок bid и oner.

Следует отметить, что эти ставки являются средними на мировом рынке долларовых депозитов. Разные банки могут котировать процентные ставки на данный период по-разному, в зависимости от наличия средств в данной валюте или потребности в них, а также от времени в течение дня. Например, ставки по депозитам типа «овернайт» для европейских валют активно котируются с утра и практически исчезают во второй половине дня.

| REUTER | Thursday, 23 February 1995 | |||

| 1443 RED | TER US | DOLLAR - | 1NTERNATI | ONAL INTEREST RATES DEPO |

| EDD] | EPOS WORL | D RATES | ||

| 0/N | 1417 | КВТЕ | 5.78/5.90 | * |

| T/N | 1148 | CBNB | 5.87/6.00 | * |

| S/N | 0704 | ABCW | 5.87/6.00 | * |

| s/w | 1432 | КВТЕ | 5.90/6.03 | * |

| 1M | 1433 | КВТЕ | 5.90/6.03 | * |

| 2M | 1234 | RBEU | 5.93/6.12 | * |

| 3M | 1324 | YTBL | 6.06/6.18 | * |

| 6M | 1337 | RBEU | 6.18/6.37 | * |

| 9M | 1418 | КВТЕ | 6.37/6.50 | * |

| 12M | 1417 | КВТЕ | 6.56/6.68 | * |

| INDE: | X ON PAGE | FWDS |

Страница агентства Рейтер KLMM дает представление о процентных ставках в немецких марках, долларах США и ЭКЮ, котируемых немецкой брокерской фирмой Carl Kliem Gmbh.

Табл. 5

REUTER Thursday, 23 February 1995

| 1446 СА: | RLK] TEL. | -JEM G1\ 069/9201 | 1ВН, 60313 612 REUT1 | FF ER | LANKFURT, DEALING: | /MAIN KLMM | ТХ:' | «6169 | KLMM |

| *•* DE | ;м *** | *** USD | *** | *** ЕС | u *** | ||||

| T/N | 4 | 3/4 - | - 7/8 | 5 | 13/16 - | 15/16 | 5 | — | |

| S/N | 4 | 13/16 - | - 15/16 | 5 | 7/8 - | 6 | 5 | 3/4 | - 7/8 |

| 1WK | 4 | 13/16 - | - 15/16 | 5 | 15/16 - | 1/16 | 5 | 13/16 | - 15/16 |

| 1MO | 4 | 7/8 - | 5 | 5 | 15/16 - | 1/16 | 6 | 7/8 | - 6 |

| 2MO | 4 | 7/8 - | 5 | 6 | — | 1/8 | 6 | - 1/8 | |

| 3MO | 4 | 15/16 - | - 1/6 | 6 | 1/16 - | 3/16 | 6 | 1/16 | - 3/16 |

| 6MO | 5 | 1/8 - | - 1/4 | 6 | 1/4 - | 3/8 | 6 | 5/16 | - 7/16 |

| 9MO | 5 | 3/8 - | - 1/2 | 6 | 7/6 - | 9/16 | 6 | 5/8 | - 3/4 |

| 1YR | 5 | 5/8 - | - 3/4 | 6 | 5/8 - | 3/4 | 6 | 7/8 | - 7 |

| GO | OD AFTE | R^ | JOON |

В России долларовые процентные ставки отличаются от мировых в большую сторону. Это связано с рядом причин.

В связи с отсутствием возможности для российских коммерческих банков привлекать долларовые депозиты от западных банков. они вынуждены рассчитывать, главным образом, на емкость мастного рынка.

Обесценение российского рубля в результате высокой инфляции (около 300% в 1994 г.) увеличило спрос на доллары США, в том числе и на долларовые депозиты.

Сохраняющийся разрыв между внутренними и мировыми ценами на сырьевые товары, а также все еще неудовлетворительная насыщенность рынка потребительскими товарами обеспечивают достаточно высокую эффективность экспортно-импортных операций, кредитуемых банками в долларах США. Процентные ставки по долларовым МБК на российском рынке публикуются независимыми агентствами, а также в экономической прессе, например, на странице показателей в «Финансовых известиях» (см. табл. 6).

Табл. 6

СТАВКИ МБК В БАНКАХ МОСКВЫ НА 4 АПРЕЛЯ

(доллар США, привлечение/размещение в процентах годовых)

| С | 4>ок в днях | |||

| Банк-дилер | 1 - 3 | 4-7 | до 14 до 21 | до 30 |

| Балчуг | 6.25/7 | 8.25/9.5 | 10/11.25 | 14/17 |

| Битца | 8.5/ | 11/ 13/ | 17/ | |

| Возрождение | 6.75/7.25 | 7.5/8.5 | 8.75/10 | 10/ 13 |

| Восток-Запад | 6.13/6.88 | 7.25/8.5 | 10.5/12.5 | |

| Всероссийский Биржевой Банк | 7-7.1/ 7.5-7.6 | 8.5/9.5 | 9.5/10.5 | 14/17 |

| Деловая Россия | 7/7.5 | 7.5/8.5 | 8.5/9.5 9.5/11 | 11/14 |

| Межэконом-сбербанк | 6.5-6.75/ 7-7.5 | 6.75-7.5/ 7.5-9 | 8.4/9.9 9.5/11.75 | 11/15 |

| Мытищинский | 6.88/7.25 | 8.5/9.5 | 9/11 12/14 | 15/17 |

| Нефтяной | 6.25/6.75 | 7.5/8 | 11.5/12 13.5/15 | |

| Промрадтехбанк | 6.5/7.5 | 7.5/8.75 | 9/10.5 10/12 | 13/15 |

| Родина | 6.75/7.25 | 8.5/9 | 1/12 | |

| Российский Капитал | 6.25/6.75 | 7.5/8 | 8.25/8.5 | 9.5/10 |

| Российский Кредит | 6.5/7 | 7.75/8.75 | 8.38/9.13 | 10.5/14.25 |

| Реформа | /8 | 6/9 | 8/11 10/ | 13/ |

| Торибанк | 6.75/7.25 | 7.75/8.63 | 8.63/11 | 12/15 |

Процентные ставки по рублям на российском рынке денежных средств в настоящее время могут быть получены в основном по телефону, путем опроса крупных банков — маркет-мейкеров. При этом в связи с низкой информационной насыщенностью рынка процентные ставки могут значительно отличаться в разных банках. Крупными информационными агентствами типа Рейтер или Телерейт пока не решена задача организации информации о текущих процентных ставках по рублевым межбанковским депозитам в режиме реального времени. Пока что данные о ставках по рублевым МБК можно получить из газеты, в частности, в «Финансовых известиях» .

Табл. 7

СТАВКИ МЕЖБАНКОВСКОГО РЫНКА НА 4 АПРЕЛЯ (в процентах годовых для рублевых кредитов)

| Срок дней | MIB1D | MIBOR | MIACR | INSTAR ставка/объем' | АФИ прив./разм |

| 1 | 83,85 | 106,50 | 95,96 | 105,46/477430 | 91,1/95.91 |

| 2 | 111,10/24100 | ||||

| 3 | 102,787 | 120,75 | 126,98 | 114,09/26050 | 114,63/122,5 |

| 4 | 118,61/59000 | ||||

| 7 | 123,71 | 133,54 | 132,56 | 132,32/84500 | 123,12/129,49 |

| 10 | 136,14/8120 | ||||

| 14 | 132,30 | 142,50 | 141,54 | 140,54/26000 | 134,29/138,71 |

| 21 | 136,78 | 147,89 | 149,15 | 142,61/20300 | 145,44/146 |

| 30 | 142,13 | 157,00 | 170,00 | 164,71/8500 | 151,9/152,26 |

| 60 | 136,00 | 158,50 | |||

| 90 | 140,33 | 174,83 | 160,00/2000 | /177 |

' миллионов рублей

ставка MIB1D (Moscow Interbank Bid —объявленная ставка по привлечению кредитов);

ставка MIBOR (Moscow Interbank Offered Rate — объявленная ставка по предоставлению кредитов);

ставка MIACR (Moscow Interbank Actual Credit Rate — фактическая ставка по предоставленным кредитам) рассчитана Информационным консорциумом — ЦБ РФ как средняя от заявленных коммерческими банками ставок привлечения и предоставления межбанковских кредитов;

ставка INSTAR (Interbank Short-Term Actual Rate — межбанковские базовые процентные ставки) рассчитана Межбанковским финансовым домом по результатам реальных сделок, заключенных банками;

средневзвешенные ставки АФИ рассчитываются Агенством финансовой информации.

Похожие работы

... соотношения. В их функции входит управление валютными резервами, проведение валютных интервенций, а также регулирование уровня процентных ставок по вложениям в национальной валюте. Наибольшим влиянием на мировые валютные рынки обладает центральный банк США -Федеральная Резервная Система (FED). Далее за ним следует центральный банк Германии - Бундесбанк (Deutsche Bundesbank) и Великобритании - ...

... более медленными темпами.) Предсказать, оценить количественные последствия таких политических действий довольно трудно, но о них нельзя забывать, перечисляя основные факторы, определяющие валютные курсы. 3. Последствия официальных интервенций на валютном рынке. Официальные органы сами могут проводить интервенции, покупать или продавать валюту с целью воздействия на валютный курс. Их интервенции ...

... экономики страны. От согласованности действий руководителей органов законодательной и исполнительной власти всех уровней зависит ускорение или замедление темпов экономического развития. 5. Глобализация мировой валютной системы и проблемы преодоления финансового кризиса в России 5.1 Причины финансового кризиса в России Проблемы банковской системы России и других республик Советского ...

... с вышеизложенным - сокращать продолжительность нарушений равновесия внешних платежных балансов государств-членов, а также уменьшать масштабы этих нарушений. Глава III. Валютное регулирование экономики в России 1. Валютное регулирование экономики в России С практической точки зрения для России особое значение имеют последствия кризиса 1998 г., поскольку именно они определили основные ...

0 комментариев