Навигация

Функции отдела расчетов по валютным операциям (Back-

6.1. Функции отдела расчетов по валютным операциям (Back-

office)

Получение оригиналов сделок. Получение («тикетов» с переговорами или рапортичек сделок) и постановка их на контроль осуществляется в специальных журналах регистрации конверсионных и депозитных сделок. Сделки регистрируются под порядковым номером в соответствии с внутренними правилами.

Журнал регистрации может использоваться для контроля за совершением последующих операций с данной сделкой.

Табл.26 Журнал регистрации конверсионных сделок

| № п/п | Подтверждение МТЗОО | Позиция НОСТРО | Платеж МТ202 | Уведомление МТ210 | Выписка корсчет | Бухгалтерия |

| FX9502 | 59 ок | ок | ок | ок | ок | ок |

Табл. 27 Журнал регистрации депозитных сделок

| № п/п | Подтверждение МТ320 | Позиция НОСТРО | Платеж МТ202 | Уведомление МТ210 | Контроль возврата | Выписка корсчет | Бухгалтерия |

| DP9508 | 18 ок | ок | ок | ок | ок | ок | ок |

Здесь по графам указываются все операции, осуществляемые по сделке. После выполнения операции сотрудник отдела расчетов ставит «галочку» или «ОК» в соответствующей графе для каждой сделки.

Если сделка заключена через брокера, то необходимо вести учет брокерских комиссий. Для этого сотрудники ведут отдельные журналы по брокерским фирмам, где фиксируют все сделки, заключенные с их помощью, а также размер комиссии в соответствии с согласованными тарифами.

Проверка правильности реквизитов сделки и текста переговоров.

Помимо контроля со стороны дилеров, сотрудники отдела расчетов должны еще раз тщательно проверить правильность сделки: прочитать текст переговоров и сверить реквизиты сделки и «тикета». Наиболее часто встречающиеся ошибки:

неправильная дата валютирования;

неправильный курс;

прокотирована одна сумма, а куплена другая сумма;

неверно указаны банки-корреспонденты

Подготовка и отсылка подтверждения банку-контрагенту.

Независимо от того, заключена ли сделка по «Рейтеру» или по телефону, рекомендуется подтверждать ее отдельно по телексу или в системе SWIFT (Society for Worldwide Interbank Financial Telecommunications; формат МТЗОО для конверсионной сделки, МТ320 для депозитной сделки). Обычно подтверждения посылаются в день заключения сделки (как правило, в течение ближайших 3-4 часов). Срочность подтверждения зависит от близости даты валютирования: для сделок на споте это может быть и следующий день, для сделок с датой валютирования «today» подтверждения необходимо посылать в течение ближайших часов.

Независимым подтверждением по сделке обмениваются оба контрагента; поэтому в функцию службы Back-Office входит получение подтверждения от банка-контрагента и его сверка с реквизитами сделки. Если обнаруживаются несоответствия в реквизитах между посланным и полученным подтверждениями, сотрудник обязан выяснить причину. Для этого он обращается к рапортичке сделки, вновь проверяя реквизиты сделки. Если реквизиты правильные, необходимо проверить текст переговоров (для сделки, заключенной «по рейтеру») и в случае правильности текста переговоров связаться с банком-контрагентом через дилеров, либо позвонив в Back-Office банка-контрагента, и попросить их прислать новое подтверждение.

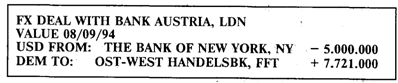

Постановка сделок на позицию по счетам НОСТРО. Для того, чтобы движение валютных средств было отражено по позиции по корсчетам НОСТРО на конкретную дату валютирования, сотрудники отдела расчетов по валютным операциям, передают сотрудникам, ведущим позицию, либо копии сделок, либо стандартную информацию об используемых корреспондентских счетах банка. Например, для конверсионной сделки с Bank Austria, London, рассмотренной в главе 5, эта информация могла бы выглядеть следующим образом в виде стандартного слипа:

табл. 28

Это означает, что по данной сделке на дату валютирования 8 сентября 1994 г. мы платим 5 млн. долларов с нашего корсчета НОСТРО в Bank of New York, NY, и получаем 7.721 тыс. немемецких марок на корсчет НОСТРО в Ost-West Handelsbank, Frankfurt/Main.

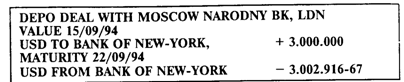

Для депозитных сделок сотрудники рассчитывают сумму начисленных процентов, подлежащих уплате по привлеченному депозиту, или ожидаемых к получению по размещенному депозиту. При постановке на позицию депозитных сделок — на дату валютирования отражается движение только основной суммы, на дату окончания также получение или списание процентов. Например, запись (слип) может выглядеть следующим образом:

табл. 29

Направление сделок в бухгалтерию для проведения проводок по балансу. В зависимости от внутреннего документооборота в банке это могут быть сами сделки, их копии или вышеупомянутые стандартные слипы с информацией об использованных корсчетах НОСТРО.

Расчет неттинга (чистого платежного результата по взаимозачету конверсионных сделок с одним банком-контрагентом). Он осуществляется после окончания всех сделок с данным контрагентом на конкретную дату валютирования (для конверсионных сделок с мировыми валютами типа USD/DEM — после 13-00 по московскому времени дня, предшествующего дате валютирования; для сделок на российском рынке типа USD/RUR — по окончании рынка сделок «today» после 14-00 по московскому времени, совпадающего с датой валютирования.

Оформление платежных поручений в банки-корреспонденты

для перечисления средств по сделкам с корсчетов контрагенту. Перечисляемые средства:

по конверсионной сделке — проданная валюта на дату валютирования;

по депозитной сделке:

для размещенного депозита — перевод средств заемщику на дату валютирования;

для привлеченного депозита — возврат средств кредитору на дату окончания.

Платежные поручения посылаются в банк-корреспондент посредством телексной связи, либо через систему SWIFT (формат МТ202) после получения подтверждения по сделке от контрагента. Для сделок с контрагентами, с которыми используется неттинг, платеж осуществляется не по каждой сделке, а на чистый результат по взаимозачету.

Оформление уведомлений в банки-корреспонденты о получении на корсчета средств по сделкам от контрагентов:

по конверсионной сделке — купленная валюта на дату валютирования;

по депозитной сделке:

для размещенного депозита — возврат средств от заемщика на дату окончания;

для привлеченного депозита — получение средств от кредитора на дату валютирования.

Аналогично платежным поручениям уведомления о получении отсылаются в банки-корреспонденты по телексу или в системе SWIFT (формат МТ210, см. ниже).

Уведомления о получении средств не столь обязательны, как платежные поручения, так как ожидание прихода средств в отличие от перевода является пассивным действием. Однако их рекомендуется отправлять в банки-корреспонденты как минимум по двум причинам:

если по данному корсчету имеется относительно маленький остаток, но по нему проходят расчеты по арбитражным операциям (куплен 1 млн. долларов — приход средств, затем продан 1 млн. долларов — уход средств), то банку-корреспонденту необходимо заранее знать о приходе средств на корсчет (купленных долларов), чтобы авторизовать перевод средств в пользу контрагента (проданных долларов);

если произошла непоставка средств от контрагента, в результате чего по счету образовался овердрафт (дебетовое сальдо), или банк-корреспондент задерживает в свою очередь перечисление средств по другим операциям, то в случае наличия у него уведомления о поступлении средств он может заранее (до получения выписки по счету — см. ниже) информировать об этом наш банк.

Контроль за реальным движением средств по корсчетам НОСТРО. Это достигается путем сверки данных о движении средств по выписке о состоянии корсчета на дату валютирования из банка-корреспондента (Statement of Account) с внутренним учетом. Выписка поступает обычно на следующий день после даты валютирования, поэтому данный контроль запаздывает на один день. Во многих банках эту функцию сверки выписки и позиции НОСТРО выполняют сотрудники службы выверки корсчетов НОСТРО (NOSTRO Reconciliation). В ряде случаев, если необходимо заранее удостовериться в приходе средств от контрагента (особенно от небольшого банка), чтобы сделать перевод в его пользу по конверсионной сделке, сотрудники отдела расчетов могут напрямую связаться с банком-корреспондентом.

Выяснение причин и устранение недостатков при непоступлении средств по сделке (trouble). В случае если банк не получил на дату валютирования ожидаемые средства, сотрудники отдела расчетов по валютным операциям связываются по телефону (или через дилеров) с отделом Back-Office банка-контрагента и выясняют причину непоставки. В случае если непоставка средств по сделке произошла по вине контрагента, банк имеет право настаивать на нижеследующих условиях поступления ожидаемых средств.

Back Value Payment — зачисление средств прошедшей датой валютирования. Для этого банк-контрагент, не переведший вовремя средства, должен запросить свой банк-корреспондент осуществить перевод «задним числом», заплатив за это особый, увеличенный тариф. На практике это происходит следующим образом: банк-корреспондент контрагента связывается с банком-корреспондентом нашего банка и осуществляет проводки по счетам «задним числом». Проще всего это. делается, если оба контрагента имеют корсчета по данной валюте в одном банке-корреспонденте.

Good Value Payment — перевод непоставленных средств самой ближайшей датой валютирования. При этом с контрагента, непоставившего средства в срок, взыскиваются штрафные проценты за каждый просроченный день, подразумевающие, что банк, рассчитывавший на эти деньги, но не получивший их, был вынужден либо финансировать недостаток путем привлечения на рынке депозита, либо уплачивать штрафной процент по овердрафту.

Ставка штрафного процента либо оговаривается во взаимном договоре банков-контрагентов, либо берется на основе применяемых в международной практике штрафных ставок. Например, в зависимости от степени взаимоотношений между контрагентами штрафные ставки могут быть следующими:

от LIBOR + 4% годовых за дни непоставки (международная практика)

до 1% от суммы за каждый день просрочки.

В России на межбанковском рынке принята штрафная ставка по долларовым непоставкам в размере 0.01 — 0.1% от суммы за каждый день просрочки; по непоставке рублевых средств — двойная ставка рефинансирования Центрального банка РФ за каждый день.

Проверка и оплата счетов от брокерских фирм за посредничество при заключении конверсионных или депозитных сделок. Сотрудники отдела Back-Office сверяют счета с журналом регистрации брокерских комиссий и готовят платежные поручения на их оплату.

В банках, использующих компьютерную банковскую систему обработки операций, практически все вышеперечисленные функции отдела расчетов по валютным операциям выполняются автоматически по заданному алгоритму. Задача сотрудников заключается лишь в физическом учете документов сделки, контроле за правильностью введенных данных и сформированных сообщений, а также в авторизации отсылки платежных поручений.

Похожие работы

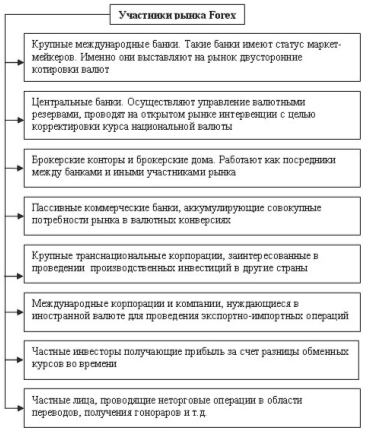

... соотношения. В их функции входит управление валютными резервами, проведение валютных интервенций, а также регулирование уровня процентных ставок по вложениям в национальной валюте. Наибольшим влиянием на мировые валютные рынки обладает центральный банк США -Федеральная Резервная Система (FED). Далее за ним следует центральный банк Германии - Бундесбанк (Deutsche Bundesbank) и Великобритании - ...

... более медленными темпами.) Предсказать, оценить количественные последствия таких политических действий довольно трудно, но о них нельзя забывать, перечисляя основные факторы, определяющие валютные курсы. 3. Последствия официальных интервенций на валютном рынке. Официальные органы сами могут проводить интервенции, покупать или продавать валюту с целью воздействия на валютный курс. Их интервенции ...

... экономики страны. От согласованности действий руководителей органов законодательной и исполнительной власти всех уровней зависит ускорение или замедление темпов экономического развития. 5. Глобализация мировой валютной системы и проблемы преодоления финансового кризиса в России 5.1 Причины финансового кризиса в России Проблемы банковской системы России и других республик Советского ...

... с вышеизложенным - сокращать продолжительность нарушений равновесия внешних платежных балансов государств-членов, а также уменьшать масштабы этих нарушений. Глава III. Валютное регулирование экономики в России 1. Валютное регулирование экономики в России С практической точки зрения для России особое значение имеют последствия кризиса 1998 г., поскольку именно они определили основные ...

0 комментариев