Навигация

Анализ финансовой устойчивости предприятия

2.2.4 Анализ финансовой устойчивости предприятия

Устойчивое финансовое состояние, то есть умение сохранять финансовое равновесие в долгосрочном периоде, формируется в процессе всей экономической деятельности предприятия и определение его на ту или иную дату [13]. Финансовая устойчивость предприятия характеризуется системой абсолютных и относительных показателей [10].

Абсолютные показатели используются для определения степени обеспеченности запасов и затрат определенными источниками их финансирования и характеристики финансового положения предприятия по степени финансовой устойчивости, а относительные – характеризуют структуру источников средств и состояние оборотных и основных средств.

Наиболее обобщающим абсолютным показателем финансовой устойчивости предприятия является излишек (+) или недостаток (–) источников средств для формирования запасов и затрат, который определяется в виде разницы величины источников средств (за вычетом внеоборотных активов), предназначенных для формирования запасов, и величины запасов и затрат.

К плановым источникам формирования запасов и затрат Ипл относится собственный оборотный капитал СКоб, краткосрочный заемный капитал Кзк, долгосрочный заемный капитал Дзк (стр. 590 ПБ): Ипл = СКоб + Кзк + Дзк

Величина собственного оборотного капитала: СКоб = СК – ВОА.

Величина краткосрочного заемного капитала – краткосрочные обязательства: краткосрочные кредиты и займы (стр. 610 ПБ), кредиторская задолженность (стр. 620 ПБ), задолженность перед участниками (учредителями) (стр. 630 ПБ), прочие краткосрочные обязательства (стр. 650 ПБ): Кзк = стр. 610ПБ + стр. 620ПБ + стр. 630ПБ + стр. 650ПБ.

Для полного отражения разных видов источников в формировании запасов и затрат при оценке финансовой устойчивости предприятия последовательно используются следующие абсолютные показатели (таблица 2.9):

Таблица 2.9 – Абсолютные показатели, характеризующие источники формирования запасов и затрат

| Показатели | Усл. обозначение | Абсолютные величины, млн. р. | ||

| 2006 | 2007 | 2008 | ||

| Наличие собственных оборотных средств | СКоб | -2376 | -9553 | -38059 |

| Наличие собственных оборотных средств и долгосрочных заемных источников | СКоб + Дзк | 205 | 2904 | 13833 |

| Общая величина плановых источников | Ипл | 206 | 3537 | 14528 |

На основе этих трех показателей, характеризующих наличие источников, которые формируют запасы и затраты для производственной деятельности, рассчитываются:

– излишек (+) или недостаток (–) собственных оборотных средств для покрытия запасов и затрат (![]() ):

):

![]() , (2.1)

, (2.1)

где Z – запасы и затраты – материальные оборотные активы, включая товары отгруженные и расчеты с покупателями и заказчиками (стр. 210АБ);

CКоб – собственный оборотный капитал.

– излишек (+) или недостаток (–) собственных и долгосрочных заемных источников формирования запасов и затрат (![]() ):

):

![]() , (2.2)

, (2.2)

где Дзк – долгосрочный заемный капитал.

– излишек (+) или недостаток (–) общей величины плановых источников формирования запасов и затрат (![]() ):

):

![]() , (2.3)

, (2.3)

где Кзк – краткосрочный заемный капитал.

Представим расчет показателей в виде таблицы 2.10:

Таблица 2.10 – Абсолютные показатели обеспеченности запасов и затрат источниками их формирования

| Наименование | Условное обозначение | Расчет, млн. р. | ||

| 2006 | 2007 | 2008 | ||

| Излишек (+) или недостаток (–) собственных оборотных средств для покрытия запасов и затрат |

| -2376 – 10 = = -2386 | -9553 – 542 = = -10095 | -38059 – 3678 = = -41737 |

| Излишек (+) или недостаток (–) собственных и долгосрочных заемных источников формирования запасов и затрат |

| 205 – 10 = =195 | 2904 – 542 = = 2362 | 13833 – 3678 = = 10155 |

| Излишек (+) или недостаток (–) общей величины плановых источников формирования запасов и затрат |

| 206 – 10 = =196 | 3537 – 542 = =2995 | 14528 – 3678 = =10850 |

Эти три абсолютных показателя обеспеченности запасов и затрат источниками их формирования служат базой для классификации финансового положения предприятия по степени устойчивости на четыре типа:

– Абсолютная устойчивость финансового состояния, при которой гарантируется высокая платежеспособность и не зависимость от кредиторов. Она характеризуется условиями:

| Года | Условие | Расчет, млн. р. | Соблюдение |

| 2006 |

| -2386 < 0 195 > 0 196 > 0 | Не соблюдается Соблюдается Соблюдается |

| 2007 |

| -10095 < 0 2362 > 0 2995 > 0 | Не соблюдается Соблюдается Соблюдается |

| 2008 |

| -41737 < 0 10155 > 0 10850 > 0 | Не соблюдается Соблюдается Соблюдается |

– Нормальная устойчивость финансового состояния предприятия, при которой гарантируется его платежеспособность:

| Года | Условие | Расчет, млн. р. | Соблюдение |

| 2006 |

| -2386 < 0 195 > 0 196 > 0 | Соблюдается Соблюдается Соблюдается |

| 2007 |

| -10095 < 0 2362 > 0 2995 > 0 | Соблюдается Соблюдается Соблюдается |

| 2008 |

| -41737 < 0 10155 > 0 10850 > 0 | Соблюдается Соблюдается Соблюдается |

– Неустойчивое финансовое состояние, когда нарушается платежеспособность, но, тем не менее, сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств и увеличения собственных оборотных средств:

| Года | Условие | Расчет, млн. р. | Соблюдение |

| 2006 |

| -2386 < 0 195 > 0 196 > 0 | Соблюдается Не соблюдается Соблюдается |

| Года | Условие | Расчет, млн. р. | Соблюдение |

| 2007 |

| -10095 < 0 2362 > 0 2995 > 0 | Соблюдается Не соблюдается Соблюдается |

| 2008 |

| -41737 < 0 10155 > 0 10850 > 0 | Соблюдается Не соблюдается Соблюдается |

– Кризисное финансовое состояние, при котором предприятие находится на грани банкротства:

| Года | Условие | Расчет, млн. р. | Соблюдение |

| 2006 |

| -2386 < 0 195 > 0 196 > 0 | Соблюдается Не соблюдается Не соблюдается |

| 2007 |

| -10095 < 0 2362 > 0 2995 > 0 | Соблюдается Не соблюдается Не соблюдается |

| 2008 |

| -41737 < 0 10155 > 0 10850 > 0 | Соблюдается Не соблюдается Не соблюдается |

Как видно из приведенных выше расчетов финансовое состояние ООО «СИ-трейдинг» характеризуется как нормальное, при которой гарантируется его платежеспособность. Предприятие оптимально использует заемные ресурсы.

Помимо получения оценок, характеризующих тип устойчивого финансового состояния предприятия, существуют показатели (финансовые коэффициенты), позволяющие оценить финансовую устойчивость по отдельным аспектам финансовой деятельности. Эти коэффициенты позволяют более глубоко понять причины, приведшие к тому или иному состоянию финансов предприятия. Их использование помогает при конструировании решений и разработке мероприятий по повышению финансовой устойчивости предприятия [10].

К относительным показателям, характеризующим структуру источников средств, относятся коэффициент финансовой автономии, коэффициент финансовой зависимости, коэффициент обеспеченности просроченных обязательств активами, коэффициент текущей задолженности, коэффициент финансовой устойчивости, коэффициент платежеспособности.

Коэффициент финансовой автономии (или независимости) Кфа – отношение собственного капитала СК (стр. 490 + стр. 640 ПБ) к общей его сумме ИБ (итогу баланса стр. 700): Кфа = СК/ИБ.

Он характеризует зависимость или независимость предприятия от заемных источников средств. Чем меньше значение этого коэффициента, тем больше зависимость предприятия от внешних источников финансирования, тем меньше ее финансовая устойчивость. Для финансово устойчивого предприятия коэффициент автономии должен быть больше 0,5.

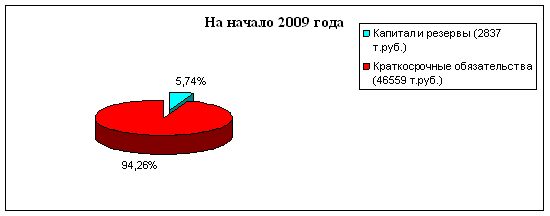

Динамика изменения этого коэффициента, рассчитанного для ООО «СИ-трейдинг», стабильна: на начало исследуемого периода 01.01.2007 года – 0,006, на конец исследуемого периода 01.01.2009 года – 0,006 (таблица 2.11, лист 59). Низкое значение коэффициента автономии говорит о финансовой зависимости ООО «СИ-трейдинг» от внешних источников, так как деятельность предприятия основана на привлечении заемных средств для реализации инвестиционного проекта. Доля собственных средств в общем объеме ресурсов очень низкая (рисунок 4, лист 39).

Коэффициент финансовой зависимости (коэффициент обеспеченности обязательств активами) Кфз– отношение заемного капитала ЗК (стр. 590 + стр. 690 – стр. 640 ПБ) к общей сумме капитала К:

![]() (2.4)

(2.4)

В обычной ситуации он характеризует долю долга в общей сумме средств и способность организации рассчитаться по своим обязательствам после реализации активов.

Коэффициент финансовой зависимости, рассчитанный для ООО «СИ-трейдинг», превышает нормативное значение (таблица 2.11, лист 59): за 2006 и 2008 гг. составил 0,994. Однако в данном случае он не отражает фактическое финансовое состояние предприятия, так как стоимость его активов (незавершенное строительство) в балансе отражается по себестоимости работ, услуг, в то время как рыночная оценка даже незавершенного объекта строительства превышает его стоимость в два-три раза. Для определения доли просроченных обязательств в имуществе предприятия рассчитывается коэффициент обеспеченности просроченных финансовых обязательств активами, характеризующий способность организации рассчитаться по просроченным финансовым обязательствам, путем реализации имущества (активов). Коэффициент должен быть ≤ 0,5.

Коэффициент обеспеченности просроченных финансовых обязательств активами рассчитывается по формуле:

![]() , (2.5)

, (2.5)

где Кп – краткосрочная просроченная задолженность (форма 5 «Приложение к бухгалтерскому балансу», графа 6 стр. 150 + графа 7 стр. 175);

Дп – долгосрочная просроченная задолженность (форма 5 «Приложение к бухгалтерскому балансу», графа 6 стр. 140 + графа 7 стр. 166).

Коэффициент обеспеченности просроченных финансовых обязательств активами рассчитанный для ООО «СИ-трейдинг» в 2006 году был равен нулю, а на конец 2008 года он составил 0,013 (таблица 2.11, лист 59). Значение коэффициента очень низкое по сравнению с нормативным, что свидетельствует о том, что организация способна рассчитываться по своим финансовым обязательствам в срок.

Коэффициент текущей задолженности Ктз – отношение краткосрочных финансовых обязательств Кзк к общей валюте баланса ИБ:

Ктз = Кзк/ИБ.

Значение коэффициента для ООО «СИ-трейдинг» очень низкое: за 2008 год оно составило 0,013, а в 2006 году было равным нулю (таблица 2.11, лист 59). Это отражает отсутствие влияния краткосрочной задолженности на финансовую деятельность предприятия.

Коэффициент финансовой устойчивости Кфу – отношение собственного и долгосрочного заемного капитала (СК + Дзк) к общей валюте баланса ИБ:

![]() (2.5)

(2.5)

Данный коэффициент характеризует долю стабильных источников финансирования в общей величине финансовых ресурсов.

Значение коэффициента финансовой устойчивости, рассчитанного для ООО «СИ-трейдинг», составляет: на конец 2006 года – 0,9996, на конец 2008 года – 0,987 (таблица 2.11, лист 59). Значение коэффициента выше нормативного. Это характеризует стабильное финансовое состояние предприятия в долгосрочном периоде.

Коэффициент платежеспособности Кпл – отношение собственного капитала СК к заемному ЗК: Кпл = СК/ЗК.

Изменения этого коэффициента, рассчитанного для ООО «СИ-трейдинг», стабильно: на начало исследуемого периода 01.01.2007 года – 0,006, на конец исследуемого периода 01.01.2009 года – 0,006 (таблица 2.11, лист 59). В сфере данного вида деятельности значение этого коэффициента у предприятия будет предельно низким в связи с длительным производственным циклом (создание строительного объекта) и резко возрастет при реализации инвестиционного проекта.

Коэффициент финансового риска (или плечо финансового рычага) Кфр или коэффициент финансового левериджа – отношении заемного капитала к собственному: Кфр = ЗК/СК.

Он характеризует, во сколько раз заемные средства превышают собственные. Анализируя этот показатель, рассчитанный для ООО «СИ-трейдинг», видно, что заемные средства в виде долгосрочных обязательств в 161,375 раза в 2006 году и в 156,045 раза в 2008 году (таблица 2.11) превышают величину собственного капитала. Это означает высокий уровень финансового риска предприятия.

Таблица 2.11 – Показатели, характеризующие структуру источников средств

| Наименование показателя | Условное обозначение | 2006 | 2007 | 2008 | Норматив коэффициента |

| Коэффициент финансовой автономии (независимости) | Кфа | 0,006 | 0,024 | 0,006 | ≥ 0,5 |

| Коэффициент финансовой зависимости | Кфз | 0,994 | 0,976 | 0,994 | ≤ 0,85 |

| Коэффициент обеспеченности просроченных финансовых обязательств активами | Кпфа | 0,000 | 0,002 | 0,013 | ≤ 0,5 |

| Коэффициент текущей задолженности | Ктз | 0,000 | 0,047 | 0,013 | чем ниже тем лучше |

| Коэффициент финансовой устойчивости | Кфу | 0,9996 | 0,953 | 0,987 | 0,5 ÷ 0,7 |

| Коэффициент платежеспособности | Кпл | 0,006 | 0,025 | 0,006 | - |

| Коэффициент финансового риска | Кфр | 161,375 | 40,526 | 156,045 | ≤ 1 |

К показателям, характеризующим состояние оборотных средств, относятся коэффициент маневренности собственных средств, коэффициент обеспеченности собственными оборотными средствами

Коэффициент маневренности собственных средств Кмн – отношение собственного оборотного капитала СКоб к общей его сумме СК: Кмн = СКоб / /СК.

Он показывает, какая часть собственных средств предприятия переведена в оборотные активы и находится, тем самым, в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Каких-либо устоявшихся в практике нормальных значений показателя не существует, иногда в специальной литературе в качестве оптимальной величины коэффициента рекомендуется величина 0,5.

Высокое отрицательное значение этого коэффициента (в 2006 г. -148,5, в 2008 г. -112,935) еще раз отражает то, что работа предприятия основана на использовании заемного капитала (таблица 2.12, лист 60). Вложение собственного капитала в данном виде деятельности минимизировано, т.е. его значение стремится к нулю.

Коэффициент обеспеченности собственными оборотными средствами Ксос: Ксос = (СК – ВОА) / ОА. Характеризует наличие собственных оборотных средств, необходимых для финансовой деятельности организации. Оптимальное значение 0,2.

Значение коэффициента рассчитанного для ООО «СИ-трейдинг» ниже нормативного и имеет отрицательное значение: в 2006 г. -11,534, в 2008 г. -2,62 (таблица 2.12). Отрицательное значение данного коэффициента также отражает специфическую особенность работу предприятия-застройщика, где преобладание заемного капитала над собственным очень высокое.

Таблица 2.12 – Показатели, характеризующие состояние оборотных средств

| Наименование показателя | Условное обозначение | 2006 | 2007 | 2008 | Норматив коэффициента |

| Коэффициент маневренности собственных средств | Кмн | -148,5 | -29,5759 | -112,935 | ≥ 0,5 |

| Коэффициент обеспеченности собственными оборотными средствами | Ксос | -11,534 | -2,701 | -2,620 | ≥ 0,2 |

Наиболее обобщающим показателем среди рассмотренных выше является коэффициент финансового левериджа. Все остальные показатели в той или иной мере определяют его величину.

Нормативов соотношения заемных и собственных средств практически не существует. Они не могут быть одинаковыми для разных отраслей и предприятий. Доля собственного и заемного капитала в формировании активов предприятия и уровень финансового левериджа зависят от отраслевых особенностей предприятия. В отраслях, где оборачиваемость капитала и доля основного капитала низкая, он может иметь высокое значение [10].

Изменение величины коэффициента финансового левериджа (плеча финансового рычага) на уровне предприятия зависит от:

– доли заемного капитала ЗК в общей сумме активов ИА;

– доли основного капитала Кос в общей сумме активов;

– соотношения оборотного капитала Ко и основного капитала Кос;

– доли собственного оборотного капитала СКоб в формировании оборотных активов;

– доли собственного оборотного капитала СКоб в общей сумме собственного капитала СК (коэффициента маневренности собственного капитала).

Для расчета влияния данных факторов на уровень коэффициента финансового левериджа можно использовать следующую факторную модель:

![]() . (2.6)

. (2.6)

Расчет влияния данных факторов на изменение коэффициента финансового риска произведем способом цепных подстановок.

Общее изменение коэффициента финансового риска за отчетный период (2006–2008 гг.):

![]()

в том числе за счет изменения:

– доли заемного капитала в общей сумме активов:

![]()

![]()

![]()

![]()

– доли основного капитала в общей сумме активов:

![]()

![]()

![]()

![]()

– соотношения оборотного и основного капитала (оборотных и внеоборотных активов):

![]()

![]()

![]()

![]()

– доли собственного оборотного капитала в формировании оборотных активов:

![]()

![]()

![]()

![]()

– коэффициента маневренности собственного оборотного капитала:

![]()

Результаты проведенного анализа позволяют сделать вывод, что снижение коэффициента финансового риска на 5,33 по сравнению с 2006 годом обусловлено значительным снижением соотношения оборотного и основного капитала, коэффициента маневренности собственного капитала, доли заемного капитала в общей сумме активов, а также значительным увеличением доли основного капитала в общей сумме активов и доли собственного оборотного капитала в формировании оборотных активов.

Похожие работы

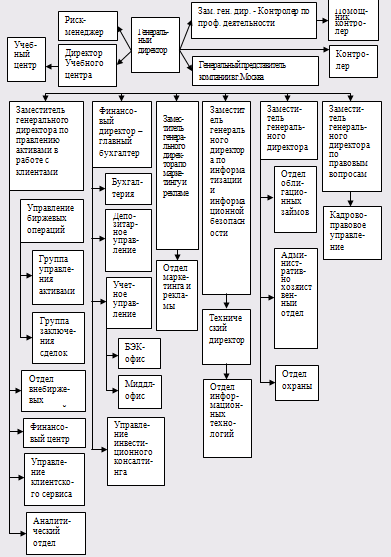

... предприятие может осуществлять внешнеэкономическую деятельность через посредников (отечественных или зарубежных), а также напрямую, самостоятельно. С учетом специфики Беларуси возможны два варианта организации внешнеэкономической деятельности предприятия: создание внешнеторговой фирмы или образование отдела внешнеэкономических связей в рамках действующего аппарата управления предприятием. При ...

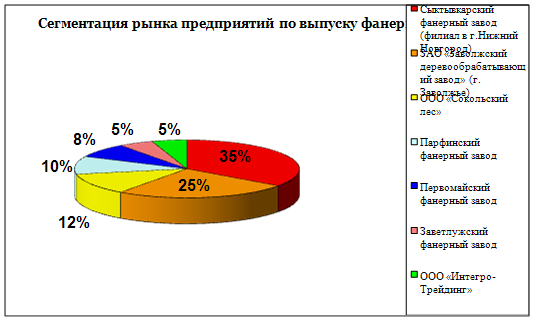

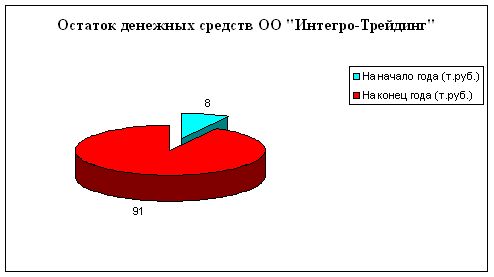

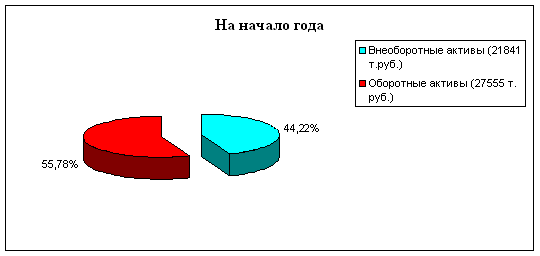

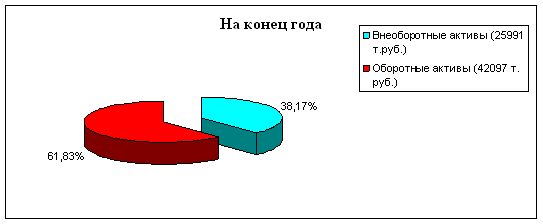

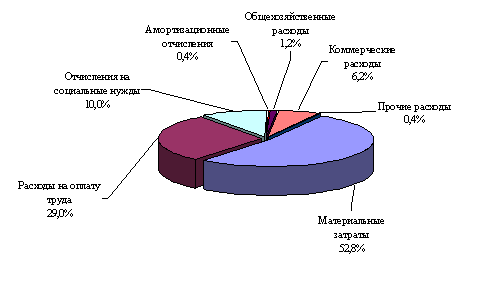

... это снизило размер выручки от продаж. 7.4 Экономический анализ финансовых показателей экономической деятельности ООО «Интегро-Трейдинг» Финансовая деятельность организации, характеризуется системой показателей, отражающих наличие, размещение и использование финансовых ресурсов организации. Финансовое состояние является результатом взаимодействия всех элементов системы финансовых отношений ...

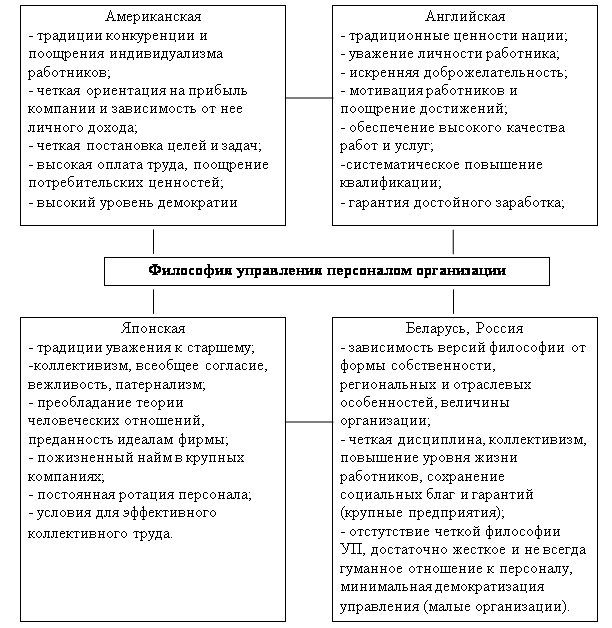

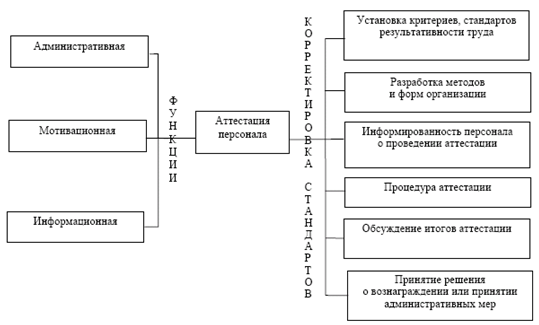

... потенциала 4.1 Методы оценки, подбора, расстановки и обучение кадров на предприятии (социально-психологические приемы и методы В качестве одного из предложений по совершенствованию кадровой политики в ЗАО «ТД «Юниспекр Трейдинг» является разработка и введение в действие положения об аттестации персонала, которое бы регламентировало порядок проведения аттестации персонала в структурных ...

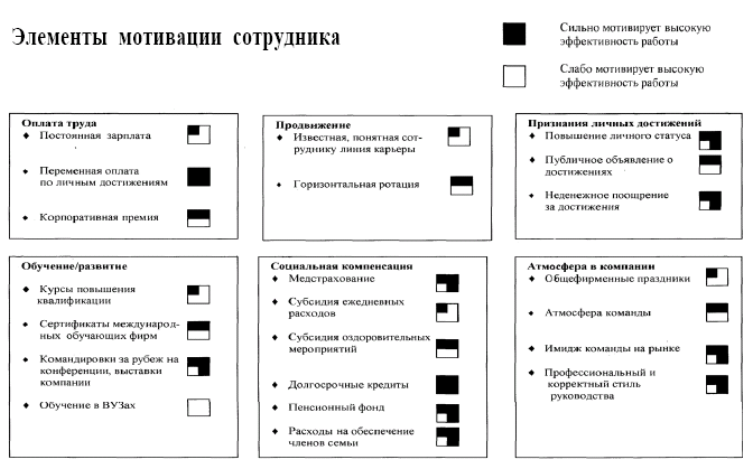

... негарантированном, динамичном фонде оплаты труда. В этой связи в следующей главе дипломной работы целесообразным видится анализ методики совершенствования системы оплаты труда ЗАО "Элемтэ". ГЛАВА 3. Совершенствование системы оплаты труда ЗАО ИК "Элемтэ" 3.1 Концепция и методика разработки бестарифной модели оплаты труда В основе предлагаемой бестарифной модели организации заработной платы ...

0 комментариев