Навигация

Экономическое обоснование проекта «Автовокзал «Центральный» по ул. Бобруйской в г. Минске»

3.2.3 Экономическое обоснование проекта «Автовокзал «Центральный» по ул. Бобруйской в г. Минске»

При расчете финансовой модели данного инвестиционного проекта приняты следующие базовые величины:

– Полезная площадь сдаваемых помещений из расчета проектно-сметной документации отражена в таблице 3.7:

Таблица 3.7 – Перечень помещений, сдаваемых в аренду

| Наименование | Ед. изм. | Общая площадь | Нач. продаж |

| Офисные помещения | кв. м. | 7330 | 01.04.2011 |

| Кафе | кв. м. | 2940 | 01.04.2011 |

| Торговые помещения | кв. м. | 12210 | 01.04.2011 |

| Паркинг | машиномест | 560 | 01.04.2011 |

– Для расчета ставки налогов приняты как и по проекту рассмотренному выше.

– Период строительства автовокзала, согласно инвестиционного плана, принят с 1 декабря 2006 года по 31 марта 2011 года. Объем финансовых вложений в данный инвестиционный проект составит 40149000 долл.

– Планируемый объем сдачи в аренду площадей построенных объектов рассчитывается с учетом показателя вакантности на уровне 5% (таблица 3.8, лист 83), причем в 2011 году коэффициент загруженности помещений изменяется от 0,30 в апреле 2011 года до 0,95 в ноябре 2011 года.

Таблица 3.8 – Планируемый объём сдачи в аренду, кв. м. в месяц (с учетом загруженности), кв. м. / машиноместо

| Строка | апр. 2011 | май. 2011 | июн. 2011 | июл. 2011 | авг. 2011 | сен. 2011 | окт. 2011 | нояб. 2011 | дек. 2011 | 2012–2018 |

| Офисные помещения | 2199 | 2932 | 3665 | 4398 | 5131 | 5864 | 6597 | 6964 | 6964 | 6964 |

| Кафе | 882 | 1176 | 1470 | 1764 | 2058 | 2352 | 2646 | 2793 | 2793 | 2793 |

| Торговые помещения | 3663 | 4884 | 6105 | 7326 | 8547 | 9768 | 10989 | 11600 | 11600 | 11600 |

| Паркинг | 168 | 224 | 280 | 336 | 392 | 448 | 504 | 532 | 532 | 532 |

– Аренда ставки на момент сдачи объекта консервативны и приняты практически равными сегодняшними:

а) арендная ставка на офисные помещения – 32 долл. (с учетом НДС);

б) арендная ставка на помещения общепита – 30 долл. (с учетом НДС);

в) арендная ставка на торговые помещения – 90 долл. (с учетом НДС)

г) арендная ставка за машиноместо – 76,8 долл. (с учетом НДС).

Проект также предусматривает ежегодное увеличение арендных ставок в размере 10% по всем категориям помещений. Динамика выручки от аренды по годам реализации проекта представлена в таблице 3.9:

Таблица 3.9 – Поступления от сдачи в аренду, долл.

| Строка | 2011 год | 2012 год | 2013 год | 2014 год | 2015 год | 2016 год | 2017 год | 2018 год |

| Офисные помещения | 1430816 | 2874533 | 3161986 | 3478185 | 3826003 | 4208603 | 4306478 | 4306478 |

| Кафе | 538020 | 1080891 | 1188980 | 1307878 | 1438666 | 1582533 | 1619336 | 1619336 |

| Торговые помещения | 6703290 | 13467020 | 14813721 | 16295094 | 17924603 | 19717063 | 20175600 | 20175600 |

| Паркинг | 262349 | 527063 | 579769 | 637746 | 701521 | 771673 | 789619 | 789619 |

| ИТОГО | 8934475 | 17949506 | 19744457 | 21718903 | 23890793 | 26279872 | 26891032 | 26891032 |

– Расходы по персоналу и общие издержки представлены в таблице 3.10 и таблицы 3.11, соответственно.

Таблица 3.10 – План по персоналу

| Должность | Кол-во | Зарплата, долл. | Платежи |

| Управление | |||

| директор | 1 | 1200 | Ежемесячно, начиная с апреля 2011 года |

| бухгалтер | 1 | 1000 | Ежемесячно, начиная с апреля 2011 года |

| юрист | 1 | 800 | Ежемесячно, начиная с апреля 2011 года |

| Производство | |||

| инженер | 1 | 700 | Ежемесячно, начиная с апреля 2011 года |

| сантехник | 1 | 500 | Ежемесячно, начиная с апреля 2011 года |

| электрик | 1 | 500 | Ежемесячно, начиная с апреля 2011 года |

| уборщик | 4 | 300 | Ежемесячно, начиная с апреля 2011 года |

| охрана | 6 | 400 | Ежемесячно, начиная с апреля 2011 года |

| Должность | Кол-во | Зарплата, долл. | Платежи |

| Маркетинг | |||

| маркетолог | 1 | 800 | Ежемесячно, начиная с апреля 2011 года |

| ВСЕГО | 17 | 9100 |

Таблица 3.11 – Общие издержки

| Название | Сумма, долл. | Платежи |

| Управление | ||

| коммунальные платежи | 250 | Ежемесячно, начиная с апреля 2011 года |

| платежи за землю | 2000 | Ежемесячно, начиная с апреля 2011 года |

| прочие | 600 | Ежемесячно, начиная с апреля 2011 года |

| Маркетинг | ||

| реклама | 200 | Ежемесячно, начиная с апреля 2011 года |

| единовременная реклама | 50000 | Разовый платеж 01.04.2011 |

В проекте предусмотрен ежегодный рост заработной платы и издержек в размере 10% в год.

Расчет прибыли полученной в ходе реализации проекта на весь период его окупаемости представлен в приложении Г. В расчете заложено освобождение от налога на недвижимость на период одного года после ввода в действие объекта согласно действующего законодательства. Уменьшение размера налога на недвижимость по годам с 2014 года связано с частичной амортизацией объекта в процессе эксплуатации. Налог определяется ежегодно, его начисление производится от остаточной стоимости основного средства. Амортизация рассчитывается исходя из нормы, установленной согласно Временному республиканскому классификатору амортизируемых основных средств и нормативные сроки службы. Так нормативный срок службы автовокзала составляет 100 лет (шифр 10001).

Анализ движения денежных средств согласно представленной финансовой модели отражен в приложении Д. Потоки денежных средств отражают деятельность в динамике от периода к периоду. Следует обратить внимание, что до 2013 года производится зачет накопленного во время строительства налога на добавленную стоимость в размере 6124424 долл. В связи с этим отток денежных средств по строке налоги значительно ниже в период с 2011 по 2013 годы. В ходе инвестиционного проекта предусмотрено в первую очередь погашение основного долга по внешним займам, а затем начиная с 2014 года выплаты процентов по ним. Погашение основного долга производятся по мере поступления арендных платежей. В то время как на выплату процентов договором займа установлен мораторий до 2018 года.

Показатели эффективность капитальных вложений в рассматриваемом инвестиционном проекте отражены в таблице 3.12.

Таблица 3.12 – Эффективность инвестиций

| Показатель | Доллар США |

| Ставка дисконтирования, % | 14,00 |

| Период окупаемости – PB, мес. | 96 (8 лет) – конец 2014 год |

| Дисконтированный период окупаемости – DPB, мес. | 139 (11 лет 7 месяцев) – середина 2018 года |

| Чистый приведенный доход – NPV | 1623119 |

| Индекс прибыльности – PI | 1,06 |

| Внутренняя норма рентабельности – IRR, % | 15,11 |

Алгоритм расчета показателей по данному проекту аналогичен расчету по проекту «Бизнес-центр по 1-му Загородному переулку в г. Минске».

Принятая ставка дисконтирования равна 14%.

Чистый доход (NV) проекта определен на основе данных приложения Ж строки 5 для 2006–2018 гг. составляет: -5000000 – 4480000 – 4480000 – 10189000 – 12000000 + 2814918 + 13598009 + 13906453 + 5830482 + 3983539 + 15889731 + 16248507 + 16227108 = 52349747 долл.

Чистый дисконтированный доход (NPV): -5000000∙1 – 4480000∙0,88 – 4480000∙0,77 – 10189000∙0,67 – 12000000∙0,59 + 2814918∙0,52 + 13598009∙0,46 + 13906453∙0,40 + 5830482∙0,35 + 3983539∙0,31 + 15889731∙0,27 + +16248507∙0,24 + 16227108∙0,21 = 1623119 долл. (строка 11 приложения Ж).

Дисконт проекта (разность NV – NPV) в данном проекте равен: 52349747 – 1623119 = 50726628 долл.

Так как в нашем случае NV – NPV > 0, то проект следует принять.

Чем больше значение NPV, тем эффективнее проект. Очевидно, что по приведенной методике расчета рассматриваемый проект эффективен.

Проведем расчет внутренней нормы рентабельности инвестиций (IRR) для проекта. Для этого воспользуемся данными приложения Ж по строке 6. Итак: -5000000/(1+IRR)0 + (-4480000)/(1+ IRR)1 + (-4480000)/(1+ IRR)2+(-10189000)/(1+IRR)3 + (-12000000)/(1+ IRR)4 + 2814918/(1+ IRR)5 + 13598009/(1+ IRR)6 +13906453/(1+ IRR)7 + 5830482/(1+ IRR)8 +3983539/(1+ IRR)9 + 15889731/(1+ IRR)10 +16248507/(1+ IRR)11 + 16227108/(1+ IRR)12 =0. Способом подстановки получаем: в проекте IRR = 15,11%, что говорит о его эффективности. Так как IRR > d на 1,11%, то и NPV проекта положителен. Он составляет 1623119 долл. Запас прочности проекта достаточно высок (1,11%).

Индекс доходности инвестиций (PI): 30059881/28436762 = 1,06. Так как для проекта PI = 1,06 > 0, то он является прибыльным. Рентабельность можно охарактеризовать как невысокую, так как каждые 100 долл. инвестиций принесут 6 долл. прибыли.

Простой срок окупаемости проекта (PP) составляет 8 лет (96 месяцев). Дисконтированный период окупаемости (DPP) составляет 11,6 лет (139 месяцев).

Анализ показателей эффективности инвестиций подтверждает реализуемость проектов согласно выбранной нами концепции по сдаче торгово-офисных площадей в аренду.

Также не стоит забывать о том, что в собственности юридического лица находится сам объект недвижимости, рыночная стоимостная оценка которого значительно превышает его себестоимость. И реализация данных объектов недвижимости при необходимости значительно повысит показатели эффективности.

Похожие работы

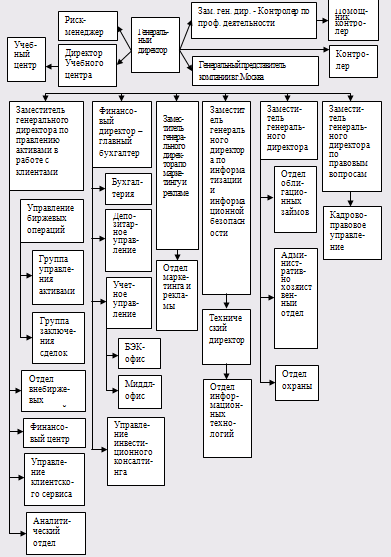

... предприятие может осуществлять внешнеэкономическую деятельность через посредников (отечественных или зарубежных), а также напрямую, самостоятельно. С учетом специфики Беларуси возможны два варианта организации внешнеэкономической деятельности предприятия: создание внешнеторговой фирмы или образование отдела внешнеэкономических связей в рамках действующего аппарата управления предприятием. При ...

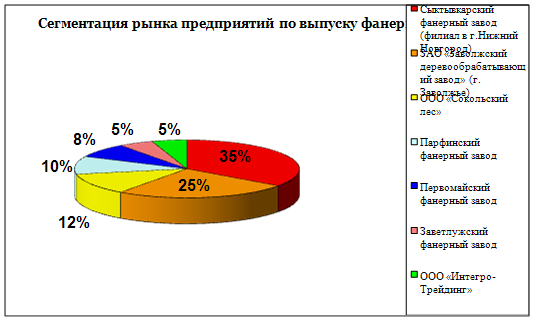

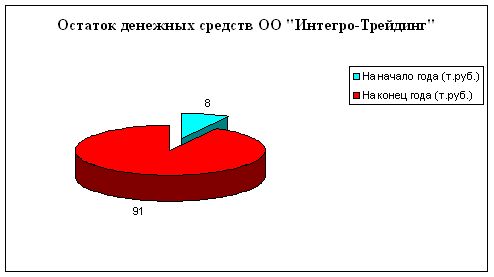

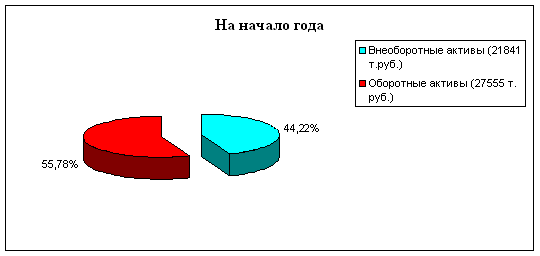

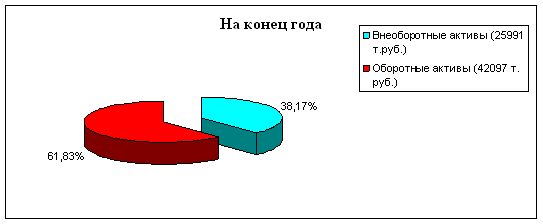

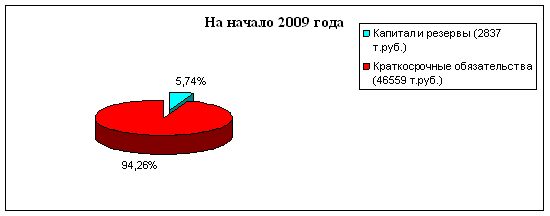

... это снизило размер выручки от продаж. 7.4 Экономический анализ финансовых показателей экономической деятельности ООО «Интегро-Трейдинг» Финансовая деятельность организации, характеризуется системой показателей, отражающих наличие, размещение и использование финансовых ресурсов организации. Финансовое состояние является результатом взаимодействия всех элементов системы финансовых отношений ...

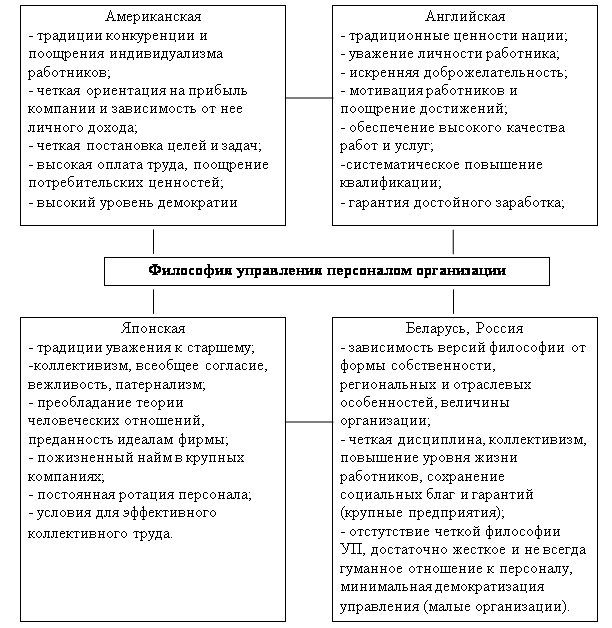

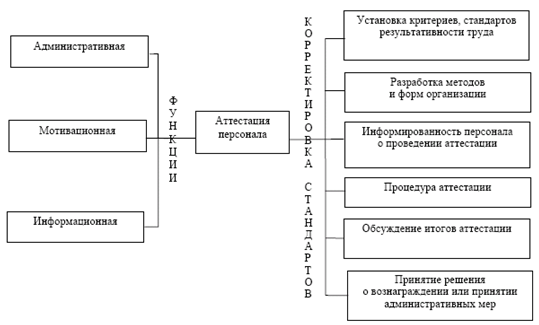

... потенциала 4.1 Методы оценки, подбора, расстановки и обучение кадров на предприятии (социально-психологические приемы и методы В качестве одного из предложений по совершенствованию кадровой политики в ЗАО «ТД «Юниспекр Трейдинг» является разработка и введение в действие положения об аттестации персонала, которое бы регламентировало порядок проведения аттестации персонала в структурных ...

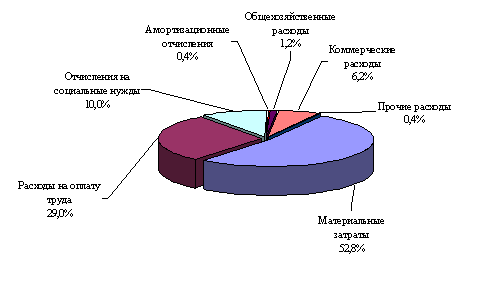

... негарантированном, динамичном фонде оплаты труда. В этой связи в следующей главе дипломной работы целесообразным видится анализ методики совершенствования системы оплаты труда ЗАО "Элемтэ". ГЛАВА 3. Совершенствование системы оплаты труда ЗАО ИК "Элемтэ" 3.1 Концепция и методика разработки бестарифной модели оплаты труда В основе предлагаемой бестарифной модели организации заработной платы ...

0 комментариев