Навигация

На лечение заболеваний, связанных с несчастными случаями на производстве, профессиональных заболеваний;

6.33. на лечение заболеваний, связанных с несчастными случаями на производстве, профессиональных заболеваний;

6.34. на содержание работников аппарата управления организации и ее обособленных подразделений, материально-техническое и транспортное обслуживание их деятельности, приобретение проездных билетов на транспорт общего пользования, за исключением такси, для работников, работа которых носит разъездной характер, если эти работники на время выполнения служебных Обязанностей не обеспечиваются специальным транспортом;

6.35. на командировки в соответствии с нормами, установленными в порядке, определенном Трудовым кодексом Республики Белapyсь. К расходам на командировки относятся также расходы, связанные с оформлением заграничных паспортов и других выездных документов, уплатой государственной пошлины, сборов иностранных представительств, а также комиссионных при обмене чеков в банке на иностранную валюту; 6.36. на содержание и обслуживание технических средств управления (вычислительных центров, узлов связи, средств сигнализации, других технических средств управления);

6.37. на транспортировку работников к месту работы и обратно в направлениях, не обслуживаемых пассажирским транспортом общего пользования, на перевозку работников специальными маршрутами наземного пассажирского транспорта общего пользования (кроме такси) сверх стоимости, оплачиваемой работниками организаций исходя из действующих тарифов на соответствующие виды транспорта;

6.38. на осуществление работ вахтовым методом, включая доставку работников от места нахождения организации или пункта сбора до места работы и обратно и от места проживания в вахтовом поселке до места работы и обратно, а также на эксплуатацию и содержание вахтового поселка;

6.39. на публикацию бухгалтерской отчетности и другой информации, если законодательством на организацию возложена обязанность их публикации;

6.40. связанные с представлением форм и сведений государственного статистического наблюдения, если законодательством на организацию возложена обязанность представлять эти формы и сведения;

6.41. платежи за регистрацию прав на недвижимое имущество и землю, сделок с указанными объектами, платежи за представление информации о зарегистрированных нравах, оплата услуг уполномоченных органов и специализированных организаций по оценке имущества, изготовлению документов кадастрового и технического учета (инвентаризации) объектов недвижимости;

6.42. потери от брака;

6.43. страховые взносы по видам обязательного страхования, а также по перечню видов добровольного страхования и порядку, определяемым Президентом Республики Беларусь;

6.44. на все виды ремонта основных средств, участвующих в предпринимательской деятельности;

6.45. на научные исследования и (или) опытно-конструкторские и опытно-технологические работы;

6.46. проценты за предоставленную отсрочку или рассрочку погашения задолженности по уплате налогов, сборов (пошлин);

6.47. иные расходы, связанные с производством и реализацией продукции, товаров (работ, услуг), не относящиеся к затратам, определенным Президентом Республики Беларусь и (или) законом.

Особенности состава затрат по производству и реализации продукции, товаров (работ, услуг), учитываемых при налогообложении в отдельных отраслях экономики или связанных с осуществлением отдельных видов экономической деятельности, не носят индивидуального характера и представляют собой обусловленную спецификой технологического процесса производства и реализации продукции, товаров (работ, услуг) легализацию состава затрат по производству и реализации продукции, товаров (работ, услуг), учитываемых при налогообложении.

Особенности состава затрат по производству и реализации продукции, товаров (работ, услуг), учитываемых при налогообложении в отдельных отраслях экономики или связанных с осуществлением банковской и страховой деятельности устанавливаются законом и (или) актами Президента Республики Беларусь, а для отраслей экономики или для видов экономической деятельности (за исключением банковской и страховой деятельности) утверждаются Советом Министров Республики Беларусь в пределах состава затрат по производству и реализации продукции, товаров (работ, услуг), учитываемых при налогообложении.

Президент Республики Беларусь утверждает нормы расходов на рекламу, маркетинговые, консультационные и информационные услуги, представительские цели, подготовку кадров по договорам, заключенным с учреждениями, обеспечивающими получение высшего, среднего специального и профессионально-технического образования.

Затраты по производству и реализации продукции, товаров (работ, услуг), учитываемые при налогообложении, отражаются (признаются) в том отчетном периоде, к которому они относятся (но начислению) независимо от времени (срока) оплаты (предварительная или последующая). Затраты отражаются (признаются) с учетом следующих особенностей:

- затраты, производимые до начала осуществления деятельности организации, по освоению новых производств, цехов и агрегатов (пусковые расходы), отражаются (признаются) в порядке, предусмотренном учетной политикой организации, но не ранее чем с момента начала осуществления деятельности, производства, работы цехов и агрегатов;

- при определении прибыли от реализации приобретенных товаров принимаются затраты, приходящиеся на фактически реализованные товары.

Затраты, приходящиеся на фактически реализованные товары, определяются как разница между суммой затрат, сложившейся за отчетный месяц с учетом переходящих остатков на начало месяца, и суммой затрат, относящихся к остаткам товаров на конец отчетного месяца.

Сумма затрат, относящихся к остаткам товаров на конец отчетного месяца, определяется пропорционально исходя из стоимости товаров, оставшихся на конец месяца нереализованными, и средней доли затрат за отчетный месяц.

Средняя доля затрат за отчетный месяц определяется как отношение суммы затрат, сложившейся за отчетный месяц с учетом переходящих остатков на начало этого месяца, к сумме стоимости товаров, реализованных в течение месяца, и стоимости товаров, оставшихся на конец месяца нереализованными.

Если учетной политикой организации выручка от реализации товаров отражается (признается полученной) по оплате отгруженных товаров, при распределении затрат остатки товаров определяются с учетом товаров отгруженных, но неоплаченных.

В организациях общественного питания при распределении затрат остатки товаров определяются с учетом сырья, готовой продукции и полуфабрикатов.

Распределению на сумму затрат, приходящихся на фактически реализованные товары, и сумму затрат, относящихся к остаткам товаров на конец отчетного месяца, подлежат транспортные расходы (если транспортные расходы не включаются в установленном законодательством порядке в цену приобретения товара) и проценты по кредитам, займам (включаемые в состав затрат, учитываемых при налогообложении прибыли);

- при определении прибыли от реализации произведенных товаров (работ, услуг) принимаются затраты, приходящиеся на фактически реализованные товары (работы, услуги), рассчитанные на основе данных бухгалтерского учета с учетом расчетных корректировок, произведенных к таким данным в результате ведения налогового учета.

Расчет затрат, приходящихся на фактически реализованные товары (работы, услуги), производится по методике, определенной в соответствии с учетной политикой организации, принятой В отношении расчета себестоимости реализованной продукции (работ, услуг);

- при определении облагаемой налогом прибыли у банков принимаются затраты, отраженные (признанные) в соответствии с частью первой настоящего пункта как затраты, относящиеся к соответствующему отчетному периоду;

- затраты, относящиеся к предыдущим отчетным периодам (месяцам) текущего года, подтверждаемые первичными учетными документами, поступившими по истечении этих периодов (месяцев), могут отражаться (признаваться) для целей налогообложения в том отчетном периоде (месяце) текущего года, в котором указанные первичные учетные документы поступили;

- отдельные виды затрат, учитываемые при налогообложении, могут отражаться (признаваться) путем создания в установленном порядке резервов предстоящих расходов, включая отчисления в резерв предстоящих затрат по ремонту основных средств (отчисления в ремонтный фонд);

- при включении в состав затрат, учитываемых при налогообложении, амортизационных отчислений по основным средствам и нематериальным активам, используемым в предпринимательской деятельности и находящимся в эксплуатации, амортизационные отчисления отражаются (признаются) в составе затрат с учетом их индексации, производимой в порядке, установленном законодательством. Основные средства, находящиеся в простое, в том числе в связи с проведением ремонта продолжительностью до трех месяцев, приравниваются к основным средствам, находящимся в эксплуатации.

С I июня 2006 года вступил в силу Указ Президента Республики Беларусь от 15 июня 2006 года № 398, «Об утверждении норм расходов на рекламу, маркетинговые, консультационные и информационные услуги, представительские цели, подготовку кадров». В целях повышения эффективности использования средств на рекламу, маркетинговые, консультационные и информационные услуги, представительские цели, подготовку кадров установлено:

1. Утвердить нормы расходов организаций и индивидуальных предпринимателей, включаемых в состав затрат по производству и реализации продукции, товаров (работ, услуг), учитываемых при налогообложении:

• на рекламу, маркетинговые, консультационные и информационные услуги согласно приложению;

• на представительские цели по приему и обслуживанию иностранных делегаций и отдельных лиц (в том числе по оплате гостиницы, питания, культурного и бытового обслуживания, услуг переводчика и транспортных услуг), организации проведения собраний, конференций, семинаров, коллегий, совещаний - в размере до 0,2% затрат на оплату труда работников этих организаций и индивидуальных предпринимателей за отчетный период;

• на подготовку кадров по договорам, заключенным с учреждениями, обеспечивающими получение, высшего, среднего специального и профессионально-технического образования, - в размере не более 2% затрат на оплату труда работников этих организаций и индивидуальных предпринимателей за отчетный период, если иное не установлено Президентом Республики Беларусь.

Исчисление норм расходов, указанных в абзаце втором части первой настоящего пункта, осуществляется организациями и индивидуальными предпринимателями в соответствии с законодательством о бухгалтерском учете от выручки, полученной от реализации товаров (работ, услуг), или валового дохода за отчетный период.

Похожие работы

... рабочего места, режимами труда и отдыха и другими моментами. Важнейшим направлением совершенствования организации бухгалтерского учета является перевод его на международные стандарты. Международные стандарты учета и отчетности разрабатываются с целью выработки единого содержания основных принципов и понятий бухгалтерского учета, достижения единообразного содержания терминологии бухгалтерского ...

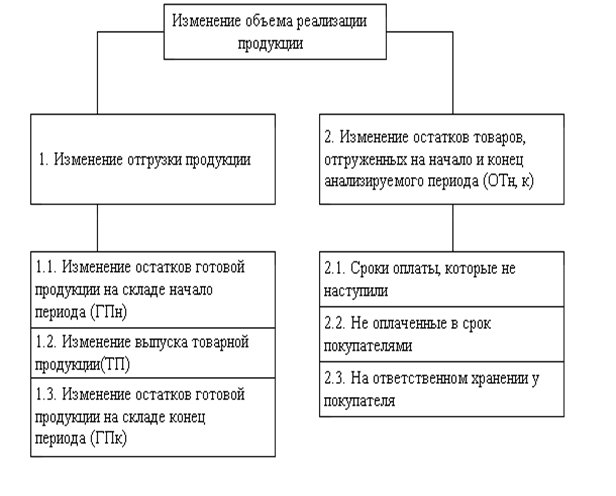

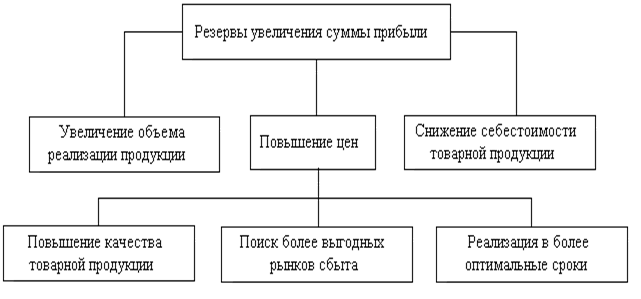

... основными нормативными документами по учету реализации продукции (работ, услуг). 1.3 Роль и задачи бухгалтерского учета и анализа реализации продукции (работ, услуг) В системе организации бухгалтерского учета на предприятиях особое место занимает учет готовой продукции, ее отгрузки и реализации. Результатами производственного процесса предприятия являются готовая продукция, выполненные ...

... 2002. № 1. С. 28. 28. Головкова Е.А., Прохорова Т.В., Шиманский К.А. Автоматизация учета, анализа и аудита: Учебное пособие. Мн.: ООО «Мисанта», 2001. 220 с. 29. Кондраков Н.П., Кондраков И.Н. Бухгалтерский учет в бюджетных организациях, 3-е изд., перераб. и доп. М.: Проспект, 2001. 378 с. 30. Чернюк А.А. Бухгалтерский учет в бюджетных организациях. Мн.: Вышэйш. шк., 2004. 496 с. ...

... товаров. Он предназначен для покрытия налоговых и неналоговых платежей с полученного дохода, издержек обращения и получения прибыли от торговой деятельности. [4. с. 13]. Целью бухгалтерского учета товаров в оптовой торговле является контроль сохранности, рационального и эффективного использования товарных запасов; своевременное получение полной и достоверной информации о товарообороте, о ...

0 комментариев