Навигация

Учет расчетов с поставщиками и подрядчиками

8.7 Учет расчетов с поставщиками и подрядчиками

Поставщики - это предприятия, поставляющие данному предприятию товарно-материальные ценности, электроэнергию, пар, воду и т.д. Подрядчики выполняют для предприятия строительно-монтажные, наладочные, научно-исследовательские и другие работы.

Банки регламентируют формы и правила безналичных расчетов с поставщиками и подрядчиками в соответствии с Банковским кодексом.

Расчеты могут производиться после отгрузки продукции, товаров, услуг, а могут осуществляться в виде предварительной оплаты (предоплаты) в счет будущих поставок товарно-материальных ценностей или оказания услуг.

Безналичные расчеты производятся как за счет имеющихся средств на расчетном счете предприятия, так и за счет кредитов банков.

Платежи осуществляются с согласия плательщика или по его поручению, за исключением случаев, установленных законодательством или правилами расчетов. Плательщик имеет право отказаться от акцепта (платежа) на законных основаниях.

Все платежи осуществляются в порядке очередности поступления документов, кроме бюджетных налогов и оплаты энергоносителей, которые перечисляются в первоочередном порядке, а также заработная плата. Списание средств со счетов плательщиков производится на основе первого экземпляра платежного поручения, на котором стоят подписи руководителя, главного бухгалтера и печать предприятия. Помарки, подчистки, исправления в банковских документах не допускаются.

В расчетных документах должны быть следующие реквизиты:

- наименование расчетного документа, его номер, дата;

- номер и наименование банка плательщика;

- наименование плательщика, номер его счета в банке, учетный номер налогоплательщика;

- наименование получателя средств, номер его счета и наименование банка, назначение и сумма платежа (цифрами и прописью).

Поставщик, отгружая продукцию, товары, материалы, прежде всего выписывает сопроводительный товарный документ— товарно-транспортную накладную, счет-фактуру или счет.

Банковский платежный документ выписывает или поставщик, или плательщик в зависимости от принятой формы безналичных расчетов.

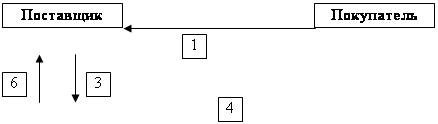

Платежное требование-поручение представляет собой требование поставщика к покупателю оплатить на основании направленных ему (минуя банк) расчетных и отгрузочных документов стоимость поставленной по договору продукции, выполненных работ и оказанных услуг.

Платежное требование-поручение выписывает поставщик в трех экземплярах, вручает (пересылает) непосредственно покупателю или сдает в свой банк. Первый экземпляр должен быть оформлен подписями и оттисками печати поставщика. Банк поставщика пересылает их в банк плательщика, который передает плательщику для оплаты.

Плательщик, определив возможность оплаты полученного платежного требования-поручения, сдает его в обслуживающее учреждение банка с тем, чтобы акцептованная сумма (акцепт - согласие на оплату) была перечислена со счета плательщика на счет поставщика. Если плательщик сверху на полях платежного требования-поручения подписал «Платеж перевести телеграфом», то он и производится по телеграфу, а не по почте. При согласии оплатить полностью или частично платежное требование-поручение плательщик оформляет его подписями директора и главного бухгалтера и оттиском печати на первом и втором экземплярах и сдает все экземпляры в банк плательщика.

Срок, в течение которого плательщик обязан представить в банк акцептованное платежное поручение-требование, определяется сторонами в договоре и банком не контролируется.

Банк плательщика на основании первого экземпляра требования-поручения производит списание средств со счета плательщика и оставляет у себя, второй экземпляр направляет в банк поставщика. '

При отказе полностью или частично оплатить платежное требование-поручение плательщик уведомляет непосредственно свой банк, который возвращает поставщику требование-поручение с извещением об отказе от оплаты. Или же уведомляется непосредственно поставщик.

Полный отказ от акцепта возможен в таких случаях: поставки незаказанных товаров, материалов; бракованных товаров, некомплект; досрочный завоз.

В основном бывает частичный отказ от акцепта: недостачи, вой, лом, порча части товаров, завышение договорных цен, пересортица и др. Возможна также форма расчетов за товары и услуги и, когда плательщик на основе сопроводительных документов поставщика (накладная, счет) и получения товаров, материалов сам выписывает от своего имени платежное поручение на оплату (вели необходимо - уточняет с поставщиком и изменяет сумму платежа), и банк плательщика списывает деньги с расчетного счета плательщика и переводит их в банк поставщика, что исключает всякие случайности в оплате и ускоряет расчеты.

Такая форма расчетов позволит в скором времени перейти к оплате поставок векселями, которые широко применяются в международной практике.

У поставщика учет отгрузок и оплаты отражается по счету 90 Реализация»:

Д-т90

К-т 43, 45 - при списании фактической себестоимости отгруженных и реализованных товаров;

Д-т51

К-т 90 - при получении выручки от реализации.

У покупателя (плательщика) эти же операции отражаются по счету 60 «Расчеты с поставщиками и подрядчиками».

Записи по счетам по учету задолженности поставщикам и подрядчикам будут следующие:

| Содержание операции | Дебет | Кредит |

| Поступили от поставщика товарно-материальные ценности | 10 | 60 |

| Поступили oт поставщика основные средства | 07,08 | 60 |

| Поступили нематериальные активы | 04 | 60 |

| Задолженность по доставке, погрузке, выгрузке материальных ценностей | 10,41,20,44 | 60 |

| Усыновлена недостача, бой, брак ценностей, арифметические ошибки при приемке груза | 76-3 «Расчеты по претензиям» | 60 |

Задолженность подрядчикам на строительные, монтажные, научно-исследовательские работы Оплачены счета поставщиков, включая предварительную оплату

Аналитический учет по счету 60 ведется строго по каждому поставщику и подрядчику, по каждому отдельному предъявленному счету с тем, чтобы обеспечить возможность получения данных в разрезе:

• задолженность каждому поставщику, срок оплаты которых не наступил;

• задолженность каждому поставщику по не оплаченным в срок расчетным документам;

• по выданным векселям по оплаченным и не оплаченным и др.

В расчетах между предприятиями широко применяются платежные поручения и расчетные чеки при наличии средств на счете. Их от своего имени выписывает плательщик, указывая, кому, сколько и за что заплатить. Платежными поручениями плательщики рассчитываются за полученные товары и услуги со ссылкой на накладную, с бюджетом, органами социального страхования, внебюджетными фондами, за транспортные, коммунальные и другие услуги, производят перечисления по аренде основных средств, штрафным санкциям, кредиторской задолженности по ссудам и по прочим платежам, предварительная оплата товаров и услуг согласно договору поставок, когда должны быть оговорены сроки отгрузки после получения платежа.

Платежное поручение выписывается в трех экземплярах (подписи и печать на первом экземпляре). По дебету указывается расчетный счет плательщика, а по кредиту - разные счета, в зависимости от вида платежей и получателей. Платежные поручения действительны в течение 10 дней.

Поручения принимаются от плательщика к исполнению при наличии денег на расчетном счете (или валютном). Платежными поручениями производится и предоплата. Если предприятие-покупатель производит авансовые платежи (предоплата) под поставку товарно-материальных ценностей, под выполнение работ, услуг, то учет предоплаты ведется на счете 60 «Расчеты с поставщиками и подрядчиками» (если в договоре поставок предусмотрена предоплата).

Записи по этому счету следующие:

| Содержание операции | Дебет | Кредит |

| Основе платежного поручения начисление предоплаты согласно выписке с четного счета и других счетов | 60 | 51,52,55 |

| Поступление товаров, материалов в счет доплаты | 04,07, 10,41 | 60 |

Аналитический счет ведется по каждому поставщику. У поставщика, получившего предоплату на поставку грузов, учет векселя на счете 62 «Расчеты с покупателями и заказчиками» субсчет 62-4 «Авансы полученные».

| Содержание операции | Дебет | Кредит |

| Получение предоплаты | 50,51,52 | 62-4 |

| Отгружены товарно-материальные ценности | 90,91 | 04,07, 10,43, 41 |

| Списание задолженности и отражение реализации | 62-4 | 90 |

Аналитический учет ведется по каждой предоплате.

Расчеты платежными требованиями в свое время были очень широко распространены. На основе отгрузочных документов (товарно-транспортных накладных) поставщик выписывает платежное требование и сдает его в банк на инкассо, т.е. банк поставщика принимает на себя обязательство взыскать платежи с покупателя.

Платежные требования пересылаются по почте или передаются по факсу в банк плательщика, и там оплата идет в день поступления (если это предусмотрено в договоре поставок) или с отсрочкой платежа на 2 рабочих дня по местным поставкам и на 3 рабочих дня - по иногородним поставкам, не считая дня поступления платежного требования.

Платежные требования сдаются в банк после отгрузки и подкрепляются предъявлением отгрузочных документов (накладных, счетов и др.)- Главное в этой форме расчетов - акцепт платежных документов (согласие плательщика на оплату). Установлен порядок молчаливого акцепта, т.е. если в установленный срок (2-3 рабочих дня) от плательщика не поступило письменного заявления об отказе от акцепта (с приложением актов приемки товаров), то платежное требование с молчаливого согласия считается акцептованным и подлежит оплате. Поэтому и у поставщика и у покупателя должен быть организован четкий контроль за расчетами, чтобы избежать судебных исков.

Полный или частичный отказ от акцепта может быть письменно заявлен на специальном бланке в таких случаях: поставки незаказанных товаров; досрочный их завоз; нарушены договорные цены; бой, брак, некомплектность товаров; пересортица; ошибки арифметические, немаркированные товары, недостачи товаров и др.

Неполучение отгруженных товаров не является мотивом для отказа от акцепта. Платежные требования сдает поставщик в свой банк в трех экземплярах по иногородним и в четырех экземплярах по местным, внутригородским расчетам, и сдаются они при реестре, который составляется в двух экземплярах (первый банку, а второй с распиской банка возвращается поставщику). Реестр и сами документы подписывает директор, главный бухгалтер, и ставится печать. За несвоевременную оплату платежных требований банк взыскивает пеню от суммы просроченных платежей (из картотеки № 1 перекладывают платежные требования в картотеку № 2). В настоящее время расчеты платежными требованиями распространены мало. Аккредитив — это поручение банка плательщика иногороднему банку поставщика производить оплату счетов поставщика за отгруженные товары и оказанные услуги.

Для открытия аккредитива плательщик предоставляет в свой банк заявление на аккредитив и платежное поручение на перечисление денежных средств.

В заявлении указывается номер договора поставки, число и месяц закрытия аккредитива, наименование поставщика и его банка, для отгрузки каких товаров и сроки отгрузки.

Аккредитив выставляется только для расчета с одним поставщиком.

Расчетный чек - это письменное поручение владельца расчетного счета (чекодателя) банку о перечислении конкретной суммы на счет получателя денежных средств.

Для получения чековой книжки предприятие подает в банк заявление и платежное поручение для перечисления денег на чековую книжку.

Полученные в банке чековые книжки (бланки строгой отчетности) могут быть выданы экспедитору или другому подотчетному лицу для проведения расчетов за материалы, товары, услуги.

Выписанные чеки подписываются должностным лицом покупателя на основании доверенности и при получении товарных документов на приобретенные товары, материалы выдаются продавцу товаров. Чеки сдаются в банк вместе с реестром чеков в трех экземплярах, и банк поставщика зачисляет средства на счет поставщика. Главный бухгалтер суммы на корешках чеков сверяет с выписками банка по счету 55. Учет расчетов по аккредитивам и чековым книжкам изложен выше.

В последние годы государство стимулирует развитие обращения банковских пластиковых карт, так как до снятия денег через банкомат деньги населения находятся на банковских счетах и, следовательно, их можно использовать для развития народного хозяйства.

Получение заработной платы работниками на карт-счета выгодно и удобно нанимателям.

Банковская пластиковая карточка - это платежный инструмент, обеспечивающий доступ к банковскому счету и проведение безналичных платежей за товары и услуги, получение наличных денежных средств и осуществление иных операций в соответствии с законодательством Республики Беларусь.

Эмиссию карточек в обращение с открытием карт-счетов клиентам осуществляет банк-эмитент на основании Инструкции о порядке совершенствования операций с банковскими пластиковыми карточками, утвержденной постановлением Национального банка Республики Беларусь от 30 апреля 2004 года № 74.

Операции с использованием корпоративных карточек будут следующие:

| Содержание операции | Дебет | Кредит |

| Перечисление средств на карточку | 55 субсчет «Банковская карта» | 51(52) |

| Услуги банка по обслуживанию корпоративных карточек | 20, 26, 44 | 55 |

| Выдача заработной платы с помощью карточки | 70 | 55 |

| Выдача средств на командировки и хознужды | 71 | 55 |

| Расчеты с поставщиками и прочими кредиторами | 60,76 | 55 |

Надо отметить, что с принятием Банковского кодекса утратили силу Положение о безналичных расчетах от 31 января 1997 года № 849 и ряд инструкций. Вместо них приняты новые инструкции:

• Инструкция о банковском переводе от 29 марта 2001 года № 66 (о таких формах безналичных расчетов, как платежные поручения, платежные требования-поручения);

• Инструкция о порядке совершения банковских документальных операций от 29 марта 2001 года № 67 (аккредитивы и др.);

• Инструкция о порядке проведения операций с использованием чеков из чековых книжек и расчетных чеков от 29 марта 2001 года № 64.

Банковский кодекс сохранил прежнюю классификацию форм безналичных расчетов между субъектами хозяйствования и банками.

Но в основу правового регулирования были положены три вида банковских операций.

1. Банковский (кредитный) перевод, когда инициатором платежа всегда выступает плательщик-должник по обязательству (используются платежные поручения, платежные требования-поручения).

2. Инкассо (дебетовый перевод), когда инициатива платежа исходит от получателя-кредитора средств (используются платежные требования, чеки, векселя).

3. Аккредитив.

Исчезли такие разновидности форм безналичных расчетов, как расчеты акцептованными платежными поручениями, расчеты в порядке плановых платежей. Упразднены инкассовые распоряжения (их заменили платежные требования).

8.8 Учет расчетов с покупателями и заказчиками с применением

векселей

К активно-пассивному счету 62 «Расчеты с покупателями и заказчиками» могут быть открыты такие субсчета, как:

62-1 «Расчеты в порядке инкассо»;

62-2 «Расчеты плановыми платежами»;

62-3 «Векселя полученные»;

62-4 «Авансы полученные»;

62-5 «Расчеты по прочим операциям».

С применением векселей также используется счет 62, на котором учитываются расчеты с покупателями по суммам задолженности за товары, проданные им с рассрочкой платежа.

Совет Министров Республики Беларусь и Национальный банк приняли постановление «Об обязательном оформлении векселями просроченной задолженности за поставленные товары и оказанные услуги» № 430/6 от 10 июля 1994 года. Вексель является средством оформления коммерческого кредита, представленного в товарной форме продавцами покупателям в виде отсрочки от уплаты долга за проданные товары (оказанные услуги). Был издан Указ Президента Республики Беларусь «О совершенствовании регулирования вексельного обращения в Республики Беларусь» от 28 апреля 2006 года № 278.

Векселедержатель может дать поручение банку на инкассирование векселей, и банк обязан своевременно переслать векселя по месту платежа (в банк покупателя товаров). Векселедержатель о сдаче векселя на инкассо извещает плательщика самостоятельно.

Под вексельным протестом понимается нотариально заверенный отказ плательщика от уплаты векселя. В этом случае банк может взять на себя обязанность по протесту векселя в случае его неоплаты в срок.

За все эти услуги комиссионные вознаграждения банку уплачивает клиент. Банк следит за сроками уплаты платежей по векселям в особой ведомости. Векселя передаются в банк при реестрах. На каждом векселе должно быть не менее двух подписей: векселедателя и первого векселеприобретателя.

При получении платежа в векселе делаются отметки об оплате, а векселя возвращают плательщику. При получении платежа по векселю банк плательщика уведомляет банк поставщика специальным авизо.

Под залог векселей банк может векселедателю (покупателю) выдать кредит по заявке векселедержателя (поставщика).

Под учетом векселей следует понимать такую операцию, когда векселедержатель передает (продает) банку векселя до наступления срока платежа и получает от банка сумму по векселю за вычетом учетного процента (дисконта), который устанавливает сам банк. Значит, банк становится лицом, которое должно получить от векселедателя платеж по векселю в установленный срок в общем порядке. Векселя представляют собой вид ценной бумаги, и они бывают двух видов:

1) простой вексель (соль-вексель)- это письменное свидетельство, содержащее обязательство должника (векселедателя) уплатить через установленный срок определенную сумму денег предъявителю векселя или лицу, указанному в векселе;

2) переводной вексель (тратта)- это документ, содержащий письменное безусловное указание векселедержателя (поставщика, кредитора, трассанта) лицу, на которое выставлен вексель - плательщику (заемщику, трассату), об уплате последним определенной суммы денег предъявителю векселя, т.е. третьему лицу (ремитенту), указанному в векселе. Плательщиком в данном случае является не векселедатель, как в простом векселе, а другое лицо, которое путем акцепта (согласия на оплату) принимает на себя обязательство оплатить переводной вексель. Этим третьим лицом может быть банк или иная организация.

Если под залог векселей банк выдает кредит, то погашение кредита может осуществляться двумя путями:

— перечислением средств по распоряжению клиента с его расчетного счета;

— зачислением платежей, поступающих от векселедателей по векселям, находящимся в обеспечении кредита.

Национальный банк может принимать к учету и залогу векселя от коммерческих банков, т.е. коммерческие банки являются собственниками векселей.

Порядок расчетов, осуществляемый предприятиями при расчетах посредством векселей, следующий.

9. УЧЕТ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ

9.1 Понятие финансового результата

Под финансовым результатом деятельности субъекта хозяйствования понимается сумма прибыли или убытка, т.е. разность между доходами и расходами.

Министерство финансов Республики Беларусь в своем постановлении от 26 декабря 2003 года № 181 утвердило Инструкцию по бухгалтерскому учету «Доходы организации» (в соответствии с Типовым планом счетов бухгалтерского учета, вступившим в силу с 1 января 2004 года) и Инструкцию по бухгалтерскому учету «Расходы организации» от 26 декабря 2003 года № 182.

Доходы подразделяются на три группы:

1. Доходы по видам деятельности.

2. Операционные доходы.

3. Внереализационные доходы.

Доходами по видам деятельности организации является выручка от реализации за вычетом:

1) налога на добавленную стоимость (НДС), акцизов и иных налогов, поступивших в составе выручки и подлежащих перечислению в бюджет;

2) суммы, поступившей от третьих лиц в пользу комитента по договорам комиссии или консигнации, доверителя, по договорам поручения и иным аналогичным договорам;

3) суммы, поступившей в качестве авансов, задатков, предварительной оплаты за товары, готовую продукцию (работы, услуги);

4) стоимости полученного в залог имущества;

5) поступления имущества, в том числе денежных средств, ранее переданных третьим лицам на условиях возвратности, в том числе получаемых в качестве погашения ранее предоставленных займов;

6) вкладов, внесенных другими организациями в ее уставный фонд, в рамках договора простого товарищества в размерах, установленных договорами.

Выручка по видам деятельности от реализации готовой продукции, покупных товаров, выполненных работ и оказанных услуг огражается на активно-пассивном счете 90 «Реализация», и момент ее признания отражается в учетной политике организации:

1) при признании в бухгалтерском учете выручки от реализации по мере отгрузки товаров, готовой продукции, выполнения работ и оказания услуг:

Д-т 62 «Расчеты с покупателями и заказчиками»

К-т 90 «Реализация»;

2) при признании в бухгалтерском учете выручки от реализации по мере оплаты отгруженных товаров, готовой продукции, пополненных работ, оказанных услуг:

Д-т 50 «Касса», 51 «Расчетный счет», 52 «Валютные счета», 55 «Специальные счета в банках»

К-т 90 «Реализация».

Операционные доходы - доходы от отдельных операций, не о i носящихся к видам деятельности организации. Состав операционных доходов (и расходов) и их учет приведен в параграфе 17.3. Учитываются они на активно-пассивном счете 91 «Операционные доходы и расходы».

Операционные доходы от продажи внеоборотных активов и иного имущества (основных средств, нематериальных активов, материалов, ценных бумаг и др.) отражаются по кредиту счета 91 в соответствии с учетной политикой организации:

- по мере отгрузки - Д-т 62, К-т 91;

- по мере оплаты - Д-т 50, 51, 52, 55, К-т 91.

Другие операционные доходы на счете 91 отражаются по мере их образования.

Внереализационные доходы - доходы от операций, непосредственно не связанные с производственной деятельностью организации. Учитываются они на активно-пассивном счете 92 «Внереализационные доходы и расходы» по кредиту субсчета 92-1 «Внереализационные доходы».

Внереализационные доходы принимаются к учету в фактически поступивших суммах.

Выручка от реализации в бухгалтерском учете признается при выполнении следующих условий:

1) организация на основе договора или ином основании, предусмотренном законодательством, имеет право на получение выручки;

2) сумма выручки определена в соответствии с принятой организацией учетной политикой;

3) расходы, включенные в фактическую себестоимость реализованных товаров, готовой продукции, работ, услуг, определены и соответствуют полученной или подлежащей получению выручки.

При невыполнении хотя бы одного условия - это будет не выручка, а внереализационные доходы;

4) внереализационные доходы в виде штрафов, пени, неустоек за нарушение условий договоров учитываются согласно принятой учетной политике, когда:

а) судом вынесено решение о взыскании;

б) они признаны должником;

в) они получены от должника.

Кредиторская и депонентская задолженность признаются внереализационными доходами в том месяце, в котором истек срок исковой давности. Сумма дооценки активов - в отчетном периоде, когда проведена переоценка.

Имущество, которое получено безвозмездно, отражается в учете по рыночной стоимости согласно статье 11 Закона «О бухгалтерском учете и отчетности».

Рыночная стоимость определяется на основе цен на данный или аналогичный вид имущества на дату принятия объекта к учету, и эту цену надо подтвердить документально или экспертным путем.

Для целей бухгалтерского учета в соответствии с законодательством Республики Беларусь, Типовым планом счетов понесенные расходы организации делятся на три вида.

1. Расходы по видам деятельности.

2. Операционные расходы.

3. Внереализационные, в том числе чрезвычайные расходы. Не признаются расходами выбытие активов:

1) в связи с приобретением (созданием) внеоборотных активов (основных средств, доходных вложений в материальные ценности, нематериальных активов);

2) в качестве вкладов в уставные фонды других организаций, в связи с приобретением акций акционерных обществ и иных ценных бумаг не с целью продажи;

3) по договорам комиссии, агентским и иным аналогичным договорам в пользу комитента;

4) в порядке предварительной оплаты материально-производс-11.....ых запасов и иных товаров, работ, услуг;

5) в виде авансов, задатка в счет оплаты материально-производственных запасов и иных товаров, работ, услуг;

6) на погашение кредитов, займов, ссуд, полученных организацией.

Расходы по видам деятельности включают в себя:

1) себестоимость реализованной продукции, товаров, работ, услуг (расход материальных ресурсов, затрат на оплату труда, отчислений на социальные нужды, амортизация основных средств и нематериальных активов, прочих затрат в соответствии с законодательством), а в торговых предприятиях и общественного питания это стоимость реализованных товаров по покупным или продажным ценам, за исключением суммы реализованных торговых наценок;

2) расходы на управление, обслуживание и организацию производства - общепроизводственные (счет 25) и общехозяйственные (счет 26) расходы, если согласно учетной политике они не включаются в себестоимость продукции (счет 20), а в полном объеме списываются сразу в дебет счета 90 «Реализация»;

3) расходы на реализацию товаров, продукции, работ, услуг (счет 44).

Расходы по видам деятельности списываются по дебету счета «Реализация» и кредиту счетов 25, 26, 41, 43,44, 45.

Операционными расходами являются затраты, которые соответствуют операционным доходам , и учитываются они по дебету счета 91 «Операционные доходы и расходы» по мере осуществления данных расходов.

Внереанизационные расходы представляют убытки и потери ПО операциям, не связанным с производственной деятельностью организации.

В бухгалтерском учете они отражаются по дебету счета 92 внереализационные доходы и расходы» в фактических суммах в том отчетном периоде, в котором они соответствуют доходам.

Если выручка признается по мере оплаты, то и расходы признаются после поступления оплаты (за исключением продажи необоротных активов).

Штрафы, пени, неустойки за нарушение условий договоров признаются по решению суда о взыскании, или когда они признаны организацией, или когда они фактически уплачены; суммы дебиторской задолженности — в отчетном месяце, в котором истек срок исковой давности; иные убытки и потери - по мере их образования.

Похожие работы

... рабочего места, режимами труда и отдыха и другими моментами. Важнейшим направлением совершенствования организации бухгалтерского учета является перевод его на международные стандарты. Международные стандарты учета и отчетности разрабатываются с целью выработки единого содержания основных принципов и понятий бухгалтерского учета, достижения единообразного содержания терминологии бухгалтерского ...

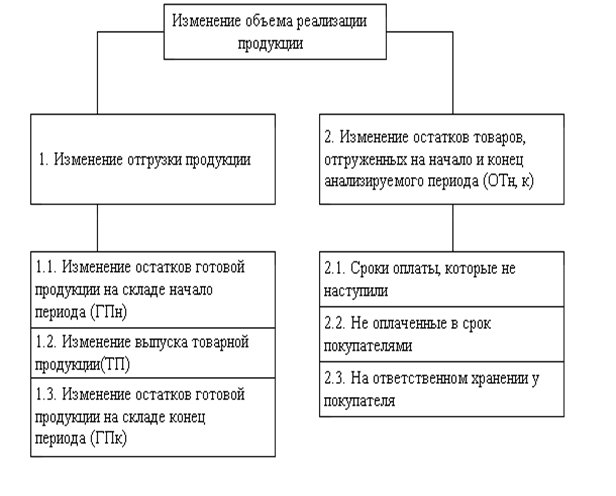

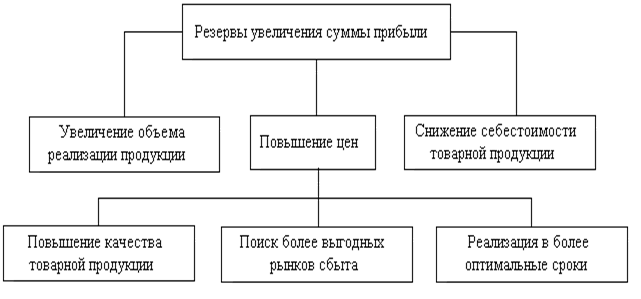

... основными нормативными документами по учету реализации продукции (работ, услуг). 1.3 Роль и задачи бухгалтерского учета и анализа реализации продукции (работ, услуг) В системе организации бухгалтерского учета на предприятиях особое место занимает учет готовой продукции, ее отгрузки и реализации. Результатами производственного процесса предприятия являются готовая продукция, выполненные ...

... 2002. № 1. С. 28. 28. Головкова Е.А., Прохорова Т.В., Шиманский К.А. Автоматизация учета, анализа и аудита: Учебное пособие. Мн.: ООО «Мисанта», 2001. 220 с. 29. Кондраков Н.П., Кондраков И.Н. Бухгалтерский учет в бюджетных организациях, 3-е изд., перераб. и доп. М.: Проспект, 2001. 378 с. 30. Чернюк А.А. Бухгалтерский учет в бюджетных организациях. Мн.: Вышэйш. шк., 2004. 496 с. ...

... товаров. Он предназначен для покрытия налоговых и неналоговых платежей с полученного дохода, издержек обращения и получения прибыли от торговой деятельности. [4. с. 13]. Целью бухгалтерского учета товаров в оптовой торговле является контроль сохранности, рационального и эффективного использования товарных запасов; своевременное получение полной и достоверной информации о товарообороте, о ...

0 комментариев