Навигация

Аудит расчетов с подотчетными лицами

3. Аудит расчетов с подотчетными лицами

Цель проверки: установление правильности ведения учета расчетов с подотчетными лицами, подтверждение достоверности данных операций и определение их влияния на бух. отчетность.

Источники информации: учетная политика; авансовые отчеты; журналы регистрации авансовых отчетов; приказы; список лиц, которым разрешено брать деньги подотчет; сметы представительских расходов; приказы об утверждении смет представительских расходов; журнал-ордер №7; Главная книга; отчетность.

Аудит расчетов с подотчетными лицами связан с проверкой кассовых операций, поэтому такую проверку рекомендуется проводить параллельно.

На предварительном этапе проводят оценку системы бух. учета и внутреннего контроля. Для чего осуществляют тестирование по следующим вопросам: 1) наличие списка подотчетных лиц; 2) порядок лимитирования авансов; 3) выдают ли деньги подотчет при наличии непогашенной задолженности; 4) допускается ли оплата через подотчетных лиц расходов, которые могли бы быть оплачены через кассу; 5) наличие подписи руководителя на авансовых отчетах; 6) своевременность отчетности подотчетными лицами; 7) своевременность отражения в учете операций и др.

Необходимо определить метод: сплошной или выборочный. Условием применения выборочного метода является высокая эффективность системы внутреннего контроля по оценке аудитора.

Непосредственно документальную проверку начинают с сопоставления сальдо по счету 71 в регистрах учета, Главной книге и отчетности. Далее устанавливают соответствие оборотов во взаимосвязанных регистрах учета. Одновременно сопоставляют возвращенные суммы с записями в кассовой книге, отчете кассира. Большие суммы остатков свидетельствуют о слабом контроле за состоянием расчетно-платежной дисциплины. Далее приступают к проверки аналитических данных по счету 71 на основании авансовых отчетов и приложенных к ним ПД. Выясняют кому выдан аванс, при этом получатель должен быть работником предприятия.

Для выявления скрытого авансирования работников необходимо выяснить основания и целесообразность выдачи авансов путем проверки заявлений.

При проверке командировочных расходов устанавливают наличие приказа командировочного удостоверения. Проверяя правильность возмещения командировочных расходов, проверяют наличие соответствующих отметок в командировочном удостоверении, устанавливают путем пересчета правильность расчета суточных, квартирных, которые должны быть подтверждены документально, другие расходы должны быть подтверждены чеками.

При установлении своевременности сдачи авансовых отчетов проверяют соответствие дат по РКО, авансовым отчетам и регистрам учета.

Если установлено, что подотчетные суммы числятся за работником сверх установленного срока, то проверяют использование подотчетных сумм, берут письменное объяснение у соответствующих должностных лиц и подотчетного лица.

Своевременно невозвращенные, неиспользованные подотчетные суммы должны быть отнесены на счет 94 и впоследствии возмещены работником.

Организации имеют право оплачивать командировочные сверх установленных норм, но эти суммы не признаются расходами при расчете налога на прибыль и одновременно с суммы превышения установленного предела (лимита) с работника должен быть удержан НДФЛ.

Подотчетные лица должны расходовать полученные суммы только на те цели, которые указаны в авансовом отчете. Это проверяется путем проверки приложенных к отчету оправдательных документов. Если аудитор обнаружил не возврат подотчетных сумм по причине увольнения работника, то он выясняет причины нарушения и проверяет зачисление этой суммы на забалансовый счет 007, на котором она должна числиться в течение 5 лет.

При проверке представительских расходов устанавливают их соответствие утвержденным сметам и подтвержденность оправдательным документам.

Задолженность по расчетам с подотчетными лицами должна быть в учете показана развернуто.

4. Аудит расчетов с бюджетом

Объектом проверки являются налоговые платежи, которые предприятие уплачивает в соответствии с действующим законодательством.

Проверка расчетов с бюджетом достаточно трудоемка и важна как для аудитора, так и для экон. субъекта, т.к. заключение аудитора о правильности расчетов и реальности задолженности налоговые органы могут принять, а могут подставить под сомнение.

В ходе проверке расчетов с бюджетом аудитор должен действовать скорее как консультант, чем ревизор. Указав на ошибки, недостатки, аудитор поможет экон. субъекту избежать фин. санкций, налагаемых налоговыми органами.

Целью аудита расчетов с бюджетом является подтверждение правильности расчетов, полноты и своевременности перечисления в бюджет налогов и других обязательных платежей, а также своевременности, полноты, и правильности составления налоговой декларации.

Основные источники информации:

1. учетная политика

2. отчетность

3. налоговая декларация

4. расчеты по налогам

5. расчеты по начислению заработной платы

6. книга покупок

7. книга продаж

8. журналы учета полученных и выставленных счетов – фактур

9. данные аналитического и синтетического учета по счету 68

10. главная книга.

На начальном этапе целесообразно выяснить по каким налогам и платежам организация ведет расчеты с бюджетом и сопоставить их с требованиями законодательства. Далее проводят ознакомление с результатами предыдущих проверок (аудиторских и налоговых) с целью установления характера допущенных ранее ошибок и проверки их устранения, а также определения объектов наиболее углубленного контроля.

Далее по каждому налогу в отдельности устанавливают:

1. правильность исчисления налогооблагаемой базы

2. правильность применение ставок

3. точность расчета суммы налога

4. обоснованность применения льгот при расчете и уплате налога

5. правильность ведения аналитического и синтетического учета по счету 68

6. полноту и своевременность перечисления платежей

7. правильность составления и своевременное представление расчетов налоговых деклараций

8. правильность отражения в учете начисления и уплаты налога.

В процессе проверки используют такие приемы как сопоставление, пересчет, устный опрос, письменный запрос, прослеживание и др.

Выясняя правильность начисления, полноту и своевременность перечисления налогов, изучают данные по счету 68.

Аналитический учет должен быть организован по каждому налогу в отдельности в разрезе субсчетов.

Особое внимание при проверке уделяют установлению правильности отнесения налогов на соответствующие источники. При проверке своевременности и полноты перечисления в бюджет изучают данные выписок банка и платежные поручения.

Оценивая правильность составления налоговой отчетности, аудиторы устанавливают наличие всех форм, полноту их заполнения, проводят пересчет отдельных показателей, осуществляют взаимосверку показателей отчетности и бух. учета, устанавливают соответствие фактических сроков сдачи деклараций установленным законодательством.

В ходе проверки сверяют остатки по каждому виду налога в журнале-ордере №8 иди заменяющем его документе, Главной книге. Выявленные недостатки регистрируются в рабочей документации, и определяется их количественное влияние на показатели отчетности.

Аудит расчетов по налогам и сборам проводится как в рамках общего аудита, так и как самостоятельная проверка.

При проверке расчетов по ЕСН изучают данные по счету 69, расчетные ведомости по начислению заработной платы, налоговые декларации и авансовые платежи по ЕСН. Проверка в целом проводится аналогично аудиту расчетов с бюджетом. Особенностью является то, что налогоплательщики делятся на 2 группы: 1) работодатели, осуществляющие выплаты наемным работникам; 2) индивидуальные предприниматели. При этом, если налогоплательщик относится к нескольким категориям, то он признается налогоплательщиком по каждому отдельно взятому основанию.

Особое внимание при проверке обращают на использование средств фонда социального страхования.

Похожие работы

... к конкретным условиям ведения хозяйственной деятельности организации. В ходе курсовой работы была поставлена цель - исследование теоретических и практических аспектов организации аудиторского контроля учетной политики бюджетной организации. В соответствии с поставленной целью в работе решены следующие задачи: 1. Изучены принципы формирования и аудита учетной политики бюджетной организации ...

... . Аудитор, аудиторская организация обязаны соблюдать профессиональные этические принципы и использовать их в качестве основы для принятия любых решений профессионального характера. 4. МЕСТО АУДИТА В СИСТЕМЕ ФИНАНСОВОГО КОНТРОЛЯ Аудит - форма финансового контроля; ст. 1 Закона об аудите определяет его место в системе государственного контроля. Аудит не подменяет государственного контроля ...

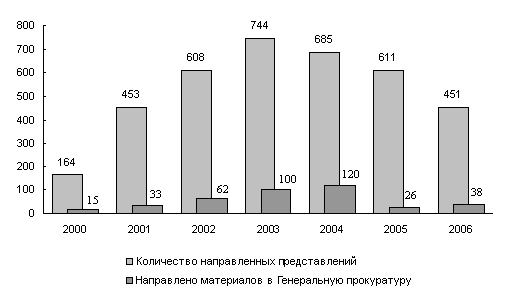

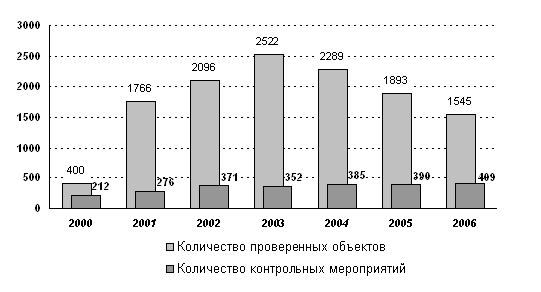

... ; - выявленный объем средств, использованных не по целевому назначению; - количество подготовленных представлений и предписаний. В настоящее время работа органов государственного финансового контроля в Украине характеризуется несогласованностью и разобщенностью, отсутствием четкого взаимодействия. И связано это в первую очередь с тем, что не сформирована целостная система контроля за ...

... учреждений. В этот же день был принят декрет Совнаркома «Об образовании Коллегии Государственного контроля». 3.2 Нормативно правовое закрепление деятельности Счетной палаты РФ в современных условиях и особенности осуществления функций в условиях рыночной экономики Правовой статус счетной палаты Российской Федерации определен Конституцией Российской Федерации, Федеральным законом от 11 ...

0 комментариев