Навигация

Принципы оценки инвестиционных проектов

3. Принципы оценки инвестиционных проектов.

Основными принципами инвестирования являются: 1) Возмещение вложенных инвестиций за счет полученного дохода; 2) Инвестиции, вложенные в инвестиционный проект, должны дать доход такой величины, чтобы компенсировать временный отказ от использования финансовых ресурсов на начальном этапе реализации инвестиц-го проекта, а т/ж компенсировать возможные риски в связи с неопределенностью конечных результатов и инфляционные изменения покупат. способности денег; 3) По инвестиционному проекту дается как финансовая оценка, так и экономическая.

Временной фактор играет ключевую роль в экономической оценке инвестиций. Весь цикл развития инвестиций подразделяется на 3 этапа: 1) Прединвестиционная стадия. Идет тех-эк-я разработка инв-го проекта, пров-ся маркетинговые иссл-я, осущ-ся выбор поставщиков, ведутся переговоры с инвесторами, юридическое оформление проекта (регистрация, лицензии и т.д.). Прединвестиционные затраты ч/з мех-м аморт-ции включ. в издержки пр-ва. 2) Инвестиционная стадия. Закупка оборуд-я, строит-во, монтаж, формир-ся активы пр-я, обучение кадров, реклама. 3) Отдача от инвестиций. пр-во и реализация прод-ции. На этой стадии пр-е д. возместить инвестиции.

При реализации инв-го проекта важно определить время по достижению которого денеж. поступления от функционир-я инв-й способны их возместить. Критерием для коммерческой оцеки инвестиций явл. 2 подхода: 1- Финансовая оценка инвестиций и 2 - экономическая оценка инвестиций.

По инвестиционному проекту определяется эффект за весь расчетный период. По инвестиционному проекту рентабельность инвестиций должна быть выше фактической рентабельности производства ((Пб/З)*100).

Рентабельность инв.= ЧДД/(∑Kt*kпp.t ), где Kt – капиталовложения по годам расчетного периода; kпр.t -коэффициент приведения разновременных кап. вложений к первому году начала эксплуатации, ЧДД – чистый дисконтированный доход (текущая стоимость).

4.Методики оценки инвестиционных проектов.

В условиях конкуренции критерием эффективности инвестиционных проектов является уровень прибыли, получаемой на вложенный капитал. При этом рентабельность инвестиций или доходность должна обеспечивать не просто прирост капитала, а такой темп увеличения капитала предприятия, который во-первых полностью компенсирует темп инфляции, т.е. изменения покупательной способности денег в течение рассматриваемого периода. Во-вторых, обеспечить минимальный гарантированный уровень доходности от капитала. В-третьих, покрыть риск инвестора, связанный с реализацией проекта.

При оценке инвестиционных проектов принимается во внимание стоимость капитала, которая учитывает уровень инфляции Она проявляется в уменьшении общей покупательной способности денег, следовательно участники финансового рынка капиталов включают в стоимость капитала ожидаемый темп инфляции. Для определения реальной ставки процента или реальной нормы прибыли на вложенный капитал используется формула: Rcт=Nст–Jинф, где: Rст - реальная ставка на вложенный капитал (в %); Nст- номинальная ставка (в %); Jинф - темп инфляции (в % за год). Номинальная ставка за капитал – ставка %, которую может получить инвестор за свой инвестированный капитал на рынке капиталов, следовательно инвестиционный проект будет привлекателен для инвесторов лишь в том случае, если реальная (фактическая) норма доходности будет превышать уровень доходности при другом способе размещения капитала. Проблема оценки привлекательности инвестиций заключается в определении уровня фактической нормы прибыли на вложенный капитал. Для оценки результативности инвестиций с учетом номинальной ставки и темпа инфляции применяют два метода: статистический (простой) и динамический (дисконтирование).

1). Определение экономической эффективности инвестиций на основе простого метода. Данный метод определяет эффективность на конкретный период времени, т.е. эффективность определяется в статике. При этом не учитывается вся продолжительность жизни инвестиционного проекта, а так же неравноценность денежных потоков, возникающих в различные периоды времени.

Простые методы определения целесообразности инвестиций:

А) Определение простой нормы прибыли. Нп=ЧП/КВ* 100%, где: ЧП - чистая прибыль, получаемая за год от использования кал. вложений; KB - капитальные вложения (инвестиций) в проект в денежном выражении; ЧП= балансовая прибыль - платежи из прибыли и налог. Смысл данного показателя заключается в оценке того, какая часть капитальных. вложений возмещается в виде прибыли в течении одного года. Сравнивая расчетную величину простой нормы прибыли с минимальным или средним уровнем доходности, инвестор может принять предварительное решение о целесообразности продолжения инвестиций. Данный показатель называется простой нормой прибыли потому, что он опред-ся на конкретный период времени, и не учитыв. влияние таких факторов как инфляция, фактор времени, ставки за кредиты.

Б) Определение срока окупаемости инвестиций. Назначение этого показателя состоит в том, чтобы определить продолжительность периода в течении которого произойдет возврат (возмещение) капитальных вложений (в первую очередь за счет чистой прибыли и амортизац-х отчислений). Ток= (ЧП+ А)/КВ, где KB - кап. вложения (инвестиции); ЧП - чистая прибыль (годовая); А - годовые амортизационные отчисления (амортизация по кап. вложениям).

Ток=КВ-∑(ЧПi+Аi)≥0, Ток - период возврата инвестиционных вложений; ЧПi+ Ai - годовой приток (возврат) капитала. Определение срока окупаемости используется для оценки риска инвестиций, т.е. чем меньше срок окупаемости, тем меньше риск. Существенным недостатком при определении срока окупаемости: он не учитывает продолжительность инвестиционного проекта за пределами срока окупаемости, следовательно не может применяться при оценке вариантов с одинаковым сроком окупаемости, но различными инвестиционными сроками жизни проекта.

Главный недостаток простого метода оценки эффективности инвестиций заключается в игнорировании факта неравноценности одинаковых сумм поступлений и платежей, относящихся к разным периодам времени.

2). Метод дисконтирования при оценке эффективности инвестиций. Данный способ учитывает фактор времени, т.е. эффективность определяется за весь срок жизни проекта и денежные потоки приводятся в сопоставимый вид с применением коэффициентов приведения.

Проблема объективной оценки привлекательности инвестиционных проектов заключается в том, насколько будущие поступления будут оправдывать сегодняшние затраты. А т.к. принимать решение по реализации проекта приходится сегодня, то все платежи будущей деятельности д.б. откорректированы с учетом снижения ценности, значимости денежных потоков (поступлений и платежей) по мере отдаления от начала реализации проекта. Операция такого пересчета называется дисконтированием – т.е. приведение величин показателей в различные годы в масштаб цен сегодняшнего дня. Корректировка денежных ресурсов в различ. годы произв-ся с помощью коэффициента приведения, кот рассчит-ся на основе ставки сравнения: Кприв=1/((1+Сср)^t); где: Сcр - ставка сравнения; Кприв - коэффициент приведения для t-го года жизни инвестиционного проекта; t - порядковый номер года проекта при условии, что нулевой год - это год начала реализации проекта. Ставка сравнения: Сср=Jинф+Нп.min*R; Jинф - темп инфляции в %; Нп.min. - минимальная реальная норма прибыли на рынке капиталов (в %); R – коэфф-т риска инвестиционного проекта (экспертная величена). Под минимальной реальной нормой прибыли понимается наименьший гарантированный уровень доходности инвестору, кот. сложился на рынке капиталов (в кач-ве приближ-го знач. м. исп-ся % ставки по долгосроч. банковским кредитам).

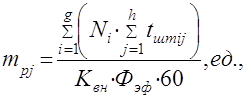

а) Эффективность инвестиций определяется преж. всего соотношением полученных рез-тов от реализации проекта и затрат, необх-х для достижения данных рез-тов. Чистый доход: ЧДt=Пt + Аt – КВt – Нt, где Пt – годовая приб. от пр-ва и реализ. прод-ции с применением инвестиций в t-м году; Аt – годовые аморт. отчисл-я в t-м году; КВt – кап. вложения; Нt – налоги и платежи из прибыли.

б) ЧДД – чистый дисконтир-й доход: ЧДД = ∑ЧДt*Кприв.t (от t0 до tn).

в) Смысл внутренней нормы прибыли – определение max Сср. ∑ЧДt*Кприв.t = ∑КВ*Кприв.t – при таком равенстве инвестиционный проект безубыточный.

Чтобы правильно оценить эффективность проекта необходимо сопоставить полученный дисконт-й доход со всеми инв-ми затратами, т.е. необходимо определить Ре инвестиций: Рентабельность инв.= рез-ты / затраты = ЧДД/(∑KВt*kпpив.t ).

Похожие работы

... Выводы Список литературы КУРСОВАЯ РАБОТА Изм Лист № док. Подпись Дата Организация и планирование швейного производства Лит. Масса Масштаб Разработал Парфенов У Утвердил Куронен Г. Проверил Куронен ...

... , что сумма тарифного фонда заработной платы по всем видам работ проводимых лесхозом составляет 2033,21 рублей за единицу измерения. В соответствии с действующим законодательством, предприятия лесного хозяйства самостоятельно определяют порядок и размеры премирования работников. Доплаты за выслугу лет устанавливаются в процентах от тарифного фонда, выплаты по районному регулированию планируются ...

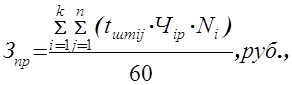

... руб. Таким образом, чистая прибыль составит: ЧП = ВП- Нн- Нпр = 115946679,2 руб. Заключение В процессе работы были выполнены расчеты по вопросам организации и планирования производства для участков механической обработки. Рассчитаны технико-экономические показатели эффективности работы участка: Себестоимость продукции—130571,1 руб. Выручка от реализации составила –1418737488 руб. ...

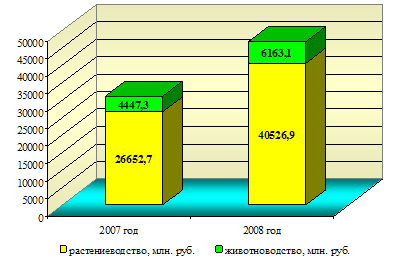

... конкуренция со стороны местных поставщиков. 4. Результаты анализа товарного ассортимента предприятия В соответствии с уставом предприятия основным видом хозяйственной деятельности УП "Агрокомбинат "Ждановичи" является производство и реализация овощей закрытого молока и мяса. Основными направлениями производственной специализации хозяйства являются: - производство овощей закрытого грунта; ...

0 комментариев