Навигация

Необходимость и проблемы бухгалтерской отчетности в коммерческих банках;

1.1. Необходимость и проблемы бухгалтерской отчетности в коммерческих банках;

Необходимость составления отчетности по банковским нормативам связана с управлением финансами коммерческого банка. Для управления финансовой деятельность банка необходимо уметь разрешать следующие проблемы:

знать сущность и содержание различных финансовых отношений и операций;

уметь читать и анализировать финансовую отчетность предприятий, банков и других финансовых учреждений;

уметь проводить анализ влияния различных внешних и внутренних факторов на результаты финансовой деятельности;

уметь проводить соответствующие финансово-экономические расчеты;

знать мировой и отечественный опыт управления финансами и известные методы и приемы управления финансами в различных типовых ситуациях.

Практическую деятельность, связанную с управлением финансами, можно разделить на две основные части: финансовый анализ, включающий проведение необходимых финансовых расчетов, и принятие финансовых решений. Принятия финансовых решения во многом зависит от опыта и интуиции лиц, принимающих такие решения, понимания ими возможных последствий различных вариантов и связанных с ними финансовых рисков и готовности принять на себя при выборе конкретного варианта действий. Содержание финансового анализа, связанного с проведением необходимых расчетов, принципы и методы, безусловно, можно считать научным направлением, основанным как на теоретических предпосылках, так и на обобщении накопленного опыта.

Цель управления финансами банка - получение прибыли при соблюдении ограничений, вводимых регулирующими органами, а также дополнительных внутренних ограничений, которые могут устанавливаться руководством банка. При этом следует учитывать, что финансовые операции практически всегда связаны с риском. Риск означает, что может быть получена прибыль, меньшая ожидаемой, или что операция приведет к убыткам. Следовательно, меры, принимаемые для уменьшения или полного исключения риска при проведении той или иной финансовой операции, будут способствовать увеличению возможной прибыли. Таким образом, неотъемлемой частью управления финансовыми операциями с целью обеспечения их прибыльности является принятие мер, снижающих степень связанного с ними риска.

1.2. Виды отчетности коммерческих банков

Основными видами отчетности, предоставляемой всеми банками (кредитными учреждениями) в Банк России, являются ежемесячные балансы и расчеты установленных экономических нормативов. В результате Банк России имеет систематическую информацию о выполнении каждым банков нормативов достаточности капитала, ликвидности баланса и максимального риска на одного заемщика.

Наличие баланса банка, сопровождаемого необходимыми расшифровками по отдельным статьям активов и пассивов, позволяет сотрудникам Банка России проверять правильность проведенных расчетов экономических нормативов. Несвоевременное предоставление Банку России установленной отчетности, невыполнение обязательных нормативов служит основанием для принятия санкций к отдельным банкам в виде штрафа или более жестких мер. Одновременно Банк России письменно обязывает руководство банка, допустившее то или иное нарушение, срочно принять меры к его устранению.

Для определения ликвидности баланса и расчета экономических нормативов также необходимо составление расшифровок отдельных балансовых счетов.

Виды обязательных экономических нормативов, установленные Центральным Банком России:

минимальный размер уставного капитала для вновь создаваемых кредитных организаций, минимальный размер собственных средств (капитала) для действующих кредитных организаций;

нормативы достаточности капитала;

нормативы ликвидности кредитной организации;

максимальный размер риска на одного заемщика или группу связанных заемщиков;

максимальный размер крупных кредитных рисков;

максимальный размер риска на одного кредитора (вкладчика);

максимальный размер кредитов, гарантий и поручительств, предоставленных кредитной организацией своим участникам (акционерам, пайщикам) и инсайдерам;

максимальный размер привлеченных денежных вкладов (депозитов) населения;

нормативы использования собственных средств кредитных организаций для приобретения долей (акций) других юридических лиц.

Следующим видом отчетности является расчет обязательных резервов, депонируемых в Центральном Банке России. Резервные требования устанавливаются в целях ограничения кредитных возможностей кредитных организаций и поддержания на определенном уровне денежной массы в обращении.

Расчет размера средств, подлежащих резервированию на 1 число каждого месяца, и другие необходимые документы представляются соответствующему учреждению Банка России вместе с балансом в срок, установленный для представления баланса кредитной организации на 1 число месяца, следующего за отчетным.

Покрытие обязательных резервов различными видами приносящих доход активов не допускается.

Одним из основных отчетов является отчет о прибылях и убытках кредитной организации (форма №2), который отражает доходы, расходы кредитной организации, штрафы, пени, неустойки полученные и уплаченные, суммы, списанные в убыток, порядок учета которых определен Указаниями по применению Плана счетов бухгалтерского учета.

Этот отчет включает:

вычисление показателей, характеризующих прибыльность деятельности банка в целом;

качественный и количественный анализ структуры доходов и расходов;

анализ прибыльности отдельных операций банка.

Следующим видом отчета является отчет о распределении прибыли (форма №3).

Полученная прибыль распределяется по следующим направлениям:

- налог на прибыль

- другие налоги, уплачиваемые из прибыли

Другие направления использования прибыли

1. Отчисления в фонд банка, в том числе:

резервный фонд

фонд производственного и социального развития

фонд материального поощрения

фонд председателя

другие фонды банка

2. На покрытие убытков в том числе:

филиалов в отчетном году

прошлых лет

3. На другие цели, в том числе:

дивиденды акционерам (пайщикам)

благотворительность

прочие

Следующим видом отчетности является отчет о составе фондов кредитной организации (форма №5), который должен быть увязан с данными балансов на начало и конец отчетного года, а также с отчетом об использовании прибыли (форма №3).

Отчет содержит информацию о движении средств по различным фондам банка в течение банка.

Более полный финансовый анализ деятельности коммерческого банка представляет Общая Финансовая Отчетность по Инструкции №17.

Финансовые отчеты должны быть достаточно ясными и подробными, чтобы правдоподобно отражать операции коммерческого банка и их влияние на его финансовое положение с необходимыми пояснениями.

В финансовых отчетах должна отражаться вся существенная информация, полезная для принятия решений руководителями коммерческого банка или инвесторами.

Методики расчетов всех перечисленных видов отчетности приведены в главе 2 данной выпускной работы.

Глава 2. Исследование основной отчетности коммерческих банков, направленных в Главное Управление Центрального Банка Российской Федерации

Похожие работы

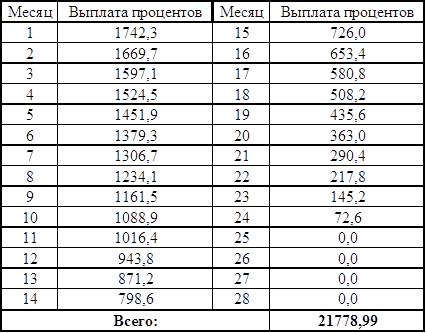

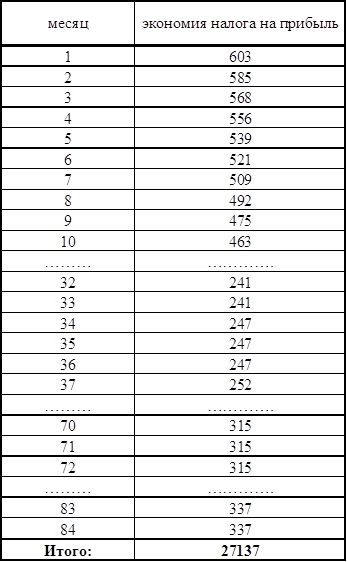

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

... , включаются лизингополучателем в себестоимость продукции, уменьшая налогооблагаемую прибыль (п.00 ст. 000 Налогового кодекса Российской Федерации). - Различные расходы лизингодателя на содержание переданного по договору лизинга имущество, в том числе и амортизация по нему, включаются в себестоимость в составе внереализационных расходов и уменьшают его налогооблагаемую прибыль (п.0 ст.000 ...

... законодательства - 1995 - № 27 - ст. 2591; 1996 - № 18 - ст. 2154 13. Постановление Правительства РФ № 80 от 1.02.2001 года “Об утверждении положения о лицензировании финансовой аренды (лизинга) в Российской Федерации” // Российская газета - 2001 - № 32-33 - С. 6 14. Постановление Правительства РФ № 167 от 26.02.1996 года “Об утверждении Положения о лицензировании лизинговой деятельности в РФ” ...

... , что более правильно придерживаться точки зрения говорящей о том, что договор лизинга является самостоятельным видом договора. ГЛАВА 2. ПРАВОВЫЕ ОСНОВЫ РЕГУЛИРОВАНИЯ ДОГОВОРА ЛИЗИНГА. § 1. Этапы развития лизинговой деятельности в России. В 70 - 80-е годы лизинг рассматривался советскими внешнеторговыми организациями ...

0 комментариев