Навигация

ОПЕРАЦИИ КОММЕРЧЕСКИХ БАНКОВ

2. ОПЕРАЦИИ КОММЕРЧЕСКИХ БАНКОВ.

Для осуществления своих задач Банк должен производить ряд действий, которые называются банковскими операциями.

Банковские операции не случайны. Им соответствует внешние экономические основания и определенные потребности кредитного оборота. Банки имеют две основные задачи:

Они должны привлечь к себе частные сбережения и ищущие помещения денежные капиталы, рассеяные по всей стране.

И тогда банки должны предоставить имеющиеся ресурсы в распоряжение таких лиц, которые в состоянии сделать из них производительное применение. Поэтому все банковские операции, принимающие весьма разнообразные формы могут быть разделены на две основные категории:

1. Пассивные операции;

Активные операции;

Посредством первых банки привлекают и концентрируют в своих кассах возможно большее количество капиталов, т.е. запасаются оборотными средствами, а посредством вторых - размещают эти средства. В данном отношении деятельность банка ничем не отличается от деятельности товарного торговца, который сначала запасается товарами, а затем приступает к их перепродажи. Эти два вида операций КБ являются традиционными операциями.

Помимо этих операций КБ выполняет также и такие операции, как нетрадиционные или прочие операции (лизинг, форфейтинг, факторинг и т.д.).

Также КБ проводят разнообразные операции с ценными бумагами, выпущенными как другими эмитентами, так и самими банками. Эти операции разделяются на активные и пассивны.

Пассивные операции с ценными бумагами включают в себя выпуск ценных бумаг (акций, облигаций, депозитных и сберегательных сертификатов) с целью привлечения денежных средств.

Активные операции предполагают приобретение банком ценных бумаг с целью участия в управлении и получении дивидендов или с целью извлечения спекулятивного дохода. В целях повышения конкурентоспособности и снижения риска потерь вложенных средств КБ стремятся разнообразить свою деятельность. Это разнообразие заключается в внедрении таких нетрадиционных операций, как факторинг, форфейтинг, лизинг, траст и пр. Все эти операции относятся к посредническим операциям банка. Это также необходимые для привлечения дополнительных клиентов, получения дополнительных доходов и повышения репутации банка на межбанковском рынке.

Эти посреднические или нетрадиционные операции банка приносят экономическую выгоду как банку, так и клиентам. Являясь гарантом обеспечения финансового посредничества, банки предоставляют возможность для своевременных расчетов между поставщиками и покупателями, снижают степень риска неплатежей. Участвуя в управлении имуществом физических и юридических лиц, они обеспечивают получение дохода от средств, вложенных в различные активы, и снижают затраты клиентов по управлению ими. Предоставляя оборудование в лизинг, банки стимулируют развитие и обновление технической базы предприятий-производителей.

2.1. Основание для осуществления банковских операций.

Для того, чтобы банк мог законно заниматься осуществлением банковских операций, он должен иметь основание или разрешение для этого. Таким разрешением и является банковская лицензия на осуществление банковских операций, в которой предусмотрены все операции, которые банк имеет право выполнять. Те операции, которые не указаны в лицензии, банк выполнять не имеет право.

К банковским операциям относятся :

1) привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

2) размещение привлеченных средств от своего имени и за свой счет;

3) открытие и ведение банковских счетов физических и юридических лиц;

4) осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

5) инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

6) купля-продажа иностранной валюты в наличной и безналичной формах;

7) привлечение во вклады и размещение драгоценных металлов;

8) выдача банковских гарантий.

Кредитная организация помимо перечисленных операций вправе осуществлять следующие сделки:

1) выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

2) приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

3) доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

4) осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством РФ;

5) предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

6) лизинговые операции;

7) оказание консультационных услуг и информационных услуг.

Все банковские операции осуществляются в рублях, а при наличии соответствующей лицензии Банка России - и в иностранной валюте. Правила осуществления банковских операций, в том числе и правила их материально-технического обеспечения, устанавливаются Банком России в соответствии с федеральными законами.

Похожие работы

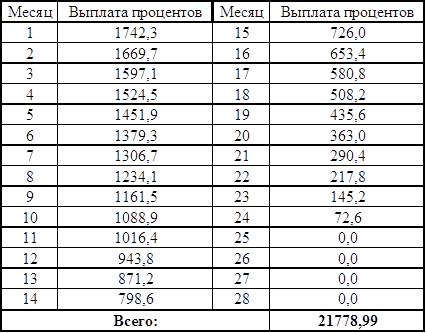

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

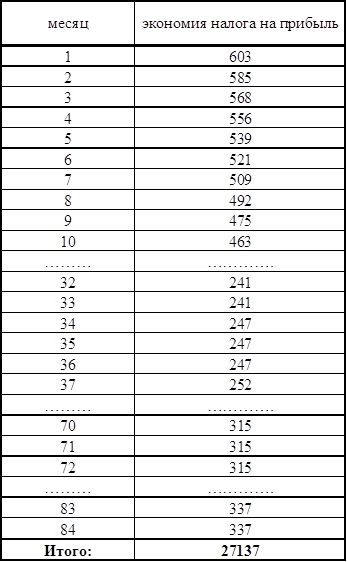

... , включаются лизингополучателем в себестоимость продукции, уменьшая налогооблагаемую прибыль (п.00 ст. 000 Налогового кодекса Российской Федерации). - Различные расходы лизингодателя на содержание переданного по договору лизинга имущество, в том числе и амортизация по нему, включаются в себестоимость в составе внереализационных расходов и уменьшают его налогооблагаемую прибыль (п.0 ст.000 ...

... законодательства - 1995 - № 27 - ст. 2591; 1996 - № 18 - ст. 2154 13. Постановление Правительства РФ № 80 от 1.02.2001 года “Об утверждении положения о лицензировании финансовой аренды (лизинга) в Российской Федерации” // Российская газета - 2001 - № 32-33 - С. 6 14. Постановление Правительства РФ № 167 от 26.02.1996 года “Об утверждении Положения о лицензировании лизинговой деятельности в РФ” ...

... , что более правильно придерживаться точки зрения говорящей о том, что договор лизинга является самостоятельным видом договора. ГЛАВА 2. ПРАВОВЫЕ ОСНОВЫ РЕГУЛИРОВАНИЯ ДОГОВОРА ЛИЗИНГА. § 1. Этапы развития лизинговой деятельности в России. В 70 - 80-е годы лизинг рассматривался советскими внешнеторговыми организациями ...

0 комментариев