Навигация

ЗАКЛЮЧЕНИЕ

3. ЗАКЛЮЧЕНИЕ

Проблемы развития инвестиционной деятельности

Российских банков.

Сегодняшняя ситуация в банковской сфере является следствием ряда обстоятельств: состояние отечественной экономики; ужесточение нормативов ЦБ; нестабильная ставка рефинансирования (учетная ставка ЦБ); повышенный риск вложений в инвестиционные проекты; налоговая политика государства построена таким образом, что возврат кредитных средств стоит по очередности обязательных выплат далеко не первым. Развитию инвестиционной деятельности банков препятствует также отсутствие соответствующей законодательной базы, регулирующей отношения участников инвестиционного процесса.

За годы реформ (1992-1995 гг.) объем валового внутреннего продукта сократился на 34,5 процентов, промышленное производство - на 46 процентов. Инвестиции в экономику уменьшились на 65 процентов, в том в числе в развитие производственного сектора - в четыре раза.

В то же время потребности во вложениях в основной капитал существенно возросли. Это видно из сопоставления данных об изменениях объемов основных фондов (за 1992 год - 1994 год они выросли на 2,2%) и ввода в действие основных фондов (снижение в 1992 году против 1991 года на 73,6%). Очевидно, изношенность основных фондов, которая и до начала реформ в ряде отраслей была весьма значительной, заметно возросла.

Однако снижение потенциала к возобновлению производства и ухудшение финансового положения предприятий создают серьезные проблемы для развертывания банками кредитования производственных структур, особенно инвестиционного.Мощнейшее влияние на деятельность банков оказывает проводимая политика последовательного сжатия денежной массы. С 1991 года отношение денежного агрегата М2 к валовому внутреннему продукту сократилось с 71% до, примерно, 14%. В развитых странах подобное соотношение составляет 60-100%, в развивающихся - порядка 40%.

Нехватку денежной массы для обслуживания хозяйственной жизни страны испытывают все: и государство, и предприятия, и банки. Для многих банков на протяжении по крайней мере последних полутора лет это оборачивается заметным ухудшением ресурсной базы и качества активов. Наращивание активной части балансов банков происходит в основном за счет операций с ГКО, объемы размещения которых государство увеличивало достаточно долго, решая свои проблемы нехватки денег. В то же время банки сталкиваются с проблемами разрыва межбанковских связей, “укорачивания” ресурсной базы, что в условиях нестабильности финансового рынка снижает ликвидность банков.

По мере сжатия денежной массы и углубления дефицита денег все более обостряется проблема деформации ценовых отношений банка и заемщика.

Сложившаяся ситуация делает экономически чрезвычайно обременительными для заемщиков не только инвестиционные, но и коммерческие кредиты, банковские ставки остаются на достаточно высоком для предприятий и организаций уровне. Для хозяйства не выгодно использовать кредитные рублевые ресурсы. К тому же происходит усиление рисковых ожиданий по выданным ранее ссудам.

Сложившиеся условия банковской деятельности сузили возможности кредитных учреждений по проведению активных операций по всем направлениям кредитных вложений. В 1996 году доля кредитов, предоставляемых конечным заемщикам, в общей сумме банковских активов у многих банков систематически сокращалась. В 1997 году доля банковских кредитов в общей сумме активов значительно увеличилась. В структуре кредитных вложений происходит вымывание долгосрочных ссуд на производственные цели, связанные с совершенствованием производства. Положение КБ, осуществляющих вложение в реальный сектор экономики, остается противоречивым и зачастую сложным из-за наличия фактически неприемлемых для банка и заемщика условий деятельности по предоставлению инвестиционных кредитов. Полновесная инвестиционная банковская деятельность затруднена из-за отсутствия государственной политики поощрения инвестиционной активности.

Можно констатировать, что на сегодняшний день достигнута определенная финансовая стабильность, хотя под нее до конца не проведен фундамент позитивных изменений в реальном секторе экономики - прогрессивные преобразования - повышение эффективности производства. Теперь надо закрепить этот фундамент. Очевидно, что необходимая для этого активизация инвестиционной деятельности требует дальнейшего смягчения денежно-кредитной политики. Это позволит нормализовать положение со стоимостью кредитов, сделать их более доступными для предприятий, расширить инвестиционное кредитование. Смягчая денежно-кредитную политику, надо не допустить нового раскручивания инфляционной спирали.

Во-первых, необходимо проводить такое смягчение постепенно, создавая условия и обеспечивая рационализацию использования уже обращающихся в экономике денежных средств.

Во-вторых, необходимо использовать такие механизмы вливания в экономику денежных средств, которые направили бы их строго на развитие производства. Это прежде всего целевое рефинансирование ЦБ коммерческих банков под их участие в реализации одобренных государством инвестиционных программ. Это также смягчение режима резервирования для банков, жестко связанное с их участием в инвестиционном кредитовании экономики.

Для активизации деятельности КБ в области инвестиционного кредитования производственных структур необходимо улучшить соответствующее правовое поле. Если ранее основной упор в правовой работе делался на регулировании финансов, то теперь его надо перенести на регулирование инвестиционной деятельности. Надо вести речь о законодательном определении и закреплении механизма стимулирования и осуществления инвестиций в Российскую экономику, включающего определение:

видов инвестиций и сфер их правового регулирования (особенности участия различных инвесторов в кредитовании различных инвестиционных проектов и прав юридических лиц на эмиссию долговых ценных бумаг, предоставление вексельных кредитов);

порядка приобретения прав собственности и других вещных прав инвесторов;

порядка государственного регулирования инвестиционной деятельности (принципы размещения централизованных инвестиций и государственных заказов; механизм государственной поддержки приоритетных отраслей и производств). В целях повышения эффективности использования средств федерального бюджета целесообразно предусмотреть, что государственная поддержка предприятий за счет централизованных вложений осуществляется, как правило, на условиях кредитования, т.е. на возвратной и платной основе;

порядка разработки перечня приоритетных отраслей и производств, инвестиции в которые поощряются государством, то же должен определяться законодательством. Реализация этих программ может осуществляться посредством создания института доверенных КБ с целью открытия инвестиционных вкладов с предоставлением государственных гарантий по вкладам и кредитам самих доверенных банков;

порядка и условий предоставления льгот, гарантий и страхование инвестиций.

В качестве льгот могут рассматриваться:

освобождение от налога на прибыль КБ, участвующих в кредитовании государственных инвестиционных программ;

изменение порядка формирования фонда обязательных резервов для банков с предоставлением им права исключить в определенной пропорции из средств, перечисляемых в этот фонд, средства, направленные на кредитование приоритетных национальных инвестиционных программ;

дифференцирование нормативов, установленных для банков, участвующих в финансировании приоритетных национальных программ.

Необходимым условием активизации банками инвестиционной деятельности является отработка механизма предоставления гарантий по коммерческим рискам. Должны быть определены гарантии прав субъектов инвестиционной деятельности и защита инвестиций, а также порядок возмещения инвесторам произведенных затрат и упущенной выгоды.

При переходе к активной инвестиционной политике обострится проблема несоответствия между раздробленностью Российского финансового капитала и высокой концентрированностью промышленного капитала. Путей решения этой проблемы два, и они должны использоваться одновременно.

Во-первых, государство должно создавать режим наибольшего благоприятствования процессам концентрации банковского капитала.

Во-вторых, от самих банков требуется налаживание сотрудничества более высокого уровня, в рамках которого на основе взаимного доверия создавались бы консорциумы, пулы и через них осуществлялось инвестиционное кредитование крупных проектов.

Похожие работы

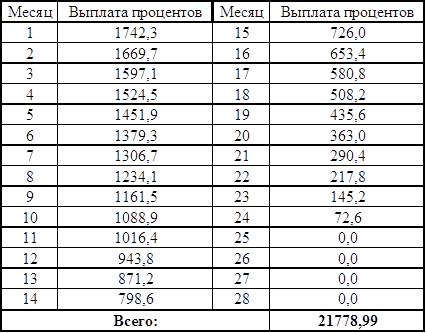

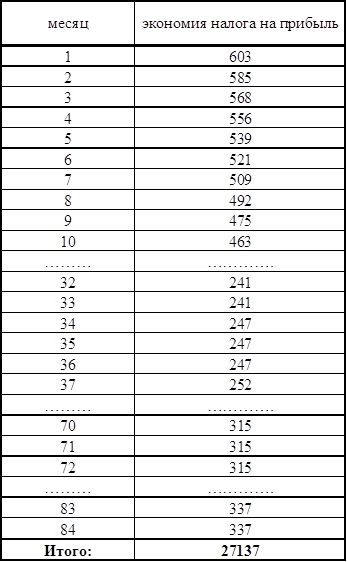

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

... , включаются лизингополучателем в себестоимость продукции, уменьшая налогооблагаемую прибыль (п.00 ст. 000 Налогового кодекса Российской Федерации). - Различные расходы лизингодателя на содержание переданного по договору лизинга имущество, в том числе и амортизация по нему, включаются в себестоимость в составе внереализационных расходов и уменьшают его налогооблагаемую прибыль (п.0 ст.000 ...

... законодательства - 1995 - № 27 - ст. 2591; 1996 - № 18 - ст. 2154 13. Постановление Правительства РФ № 80 от 1.02.2001 года “Об утверждении положения о лицензировании финансовой аренды (лизинга) в Российской Федерации” // Российская газета - 2001 - № 32-33 - С. 6 14. Постановление Правительства РФ № 167 от 26.02.1996 года “Об утверждении Положения о лицензировании лизинговой деятельности в РФ” ...

... , что более правильно придерживаться точки зрения говорящей о том, что договор лизинга является самостоятельным видом договора. ГЛАВА 2. ПРАВОВЫЕ ОСНОВЫ РЕГУЛИРОВАНИЯ ДОГОВОРА ЛИЗИНГА. § 1. Этапы развития лизинговой деятельности в России. В 70 - 80-е годы лизинг рассматривался советскими внешнеторговыми организациями ...

0 комментариев