Навигация

Методика расчета Фонда Обязательных Резервов

2.6. Методика расчета Фонда Обязательных Резервов

Не менее важным показателем деятельности коммерческого банка является правильный расчет Фонда Обязательных Резервов (ФОР). Фонд создается коммерческими банками для защиты и обеспечения устойчивости российского рубля.

Обязательные резервы (резервные требования) - один из основных инструментов осуществления денежно-кредитной политики Банка России - представляют собой механизм регулирования общей ликвидности банковской системы, используемый для контроля денежных агрегатов посредством снижения денежного мультипликатора. Резервные требования устанавливаются в целях ограничения кредитных возможностей кредитных организаций и поддержания на определенном уровне денежной массы в обращении.

В соответствии со статьей 25 Федерального закона "О банках и банковской деятельности" кредитная организация обязана выполнять нормативы обязательных резервов, депонируемых в Банке России.

Обязанность выполнения резервных требований возникает с момента получения лицензии Банка России на право совершения соответствующих банковских операций и является необходимым условием их осуществления. Кредитная организация несет ответственность за соблюдение порядка депонирования обязательных резервов в Банке России. Обязательства кредитной организации перед третьими лицами не являются основанием освобождения от обязанностей по депонированию обязательных резервов в Банке России.

Порядок депонирования обязательных резервов осуществляется исключительно на основании настоящего Положения. При осуществлении депонирования правила расчетов и других банковских операций применяются в случаях, прямо указанных настоящим Положением.

В соответствии со статьей 38 Федерального закона "О Центральном банке Российской Федерации (Банке России)" размер обязательных резервов в процентном отношении к обязательствам кредитной организации, а также порядок их депонирования в Банке России устанавливаются Советом директоров Банка России. Нормативы обязательных резервов не могут превышать 20 процентов обязательств кредитной организации.

Нормативы обязательных резервов устанавливаются Советом директоров Банка России в зависимости от сроков и видов привлечения кредитными организациями денежных средств юридических и физических лиц.

Порядок депонирования части привлеченных денежных средств, установленный настоящим Положением, распространяется на все кредитные организации, действующие на территории Российской Федерации на основании лицензии (разрешения) Банка России с правом совершения соответствующих банковских операций.

Регулирование размера обязательных резервов, подлежащих депонированию кредитными организациями, производится учреждением Банка России по месту нахождения головной кредитной организации в целом по кредитной организации, включая филиалы, находящиеся на территории России.

Если кредитные организации, расположенные на территории Российской Федерации, имеют свои филиалы, открытые в установленном порядке за границей (в странах ближнего зарубежья либо на территориях государств дальнего зарубежья), то указанные филиалы самостоятельно депонируют часть привлеченных ими средств в национальном банке того государства, на территории которого открыт филиал, в порядке и по нормативам обязательных резервов, установленным национальным банком соответствующего государства.

В этом случае кредитная организация, расположенная на территории Российской Федерации, представляет в соответствующее учреждение Банка России, кроме сводного баланса в целом по кредитной организации, включая все ее филиалы, также баланс без включения в него филиалов, расположенных на территории зарубежных государств.

Регулирование размера обязательных резервов, подлежащих депонированию, производится всеми кредитными организациями ежемесячно (по состоянию на 1 число месяца, следующего за отчетным) путем сверки сумм фактически внесенных средств и подлежащих внесению, исходя из остатков на счетах привлеченных средств и действующих нормативов резервных требований.

Расчет размера средств, подлежащих резервированию на 1 число каждого месяца, и другие необходимые документы представляются соответствующему учреждению Банка России вместе с балансом в срок, установленный для представления баланса кредитной организации на 1 число месяца, следующего за отчетным.

Покрытие обязательных резервов различными видами приносящих доход активов не допускается.

На обязательные резервы, депонированные кредитными организациями в Банке России, проценты не начисляются.

Порядок расчета обязательных резервов,

депонируемых в Банке России

В состав обязательств кредитной организации включаются средства в валюте Российской Федерации и в иностранной валюте, учитываемые на расчетных, текущих и депозитных счетах, счетах бюджетов различных уровней и внебюджетных фондов - пассивные остатки по балансовым счетам №№ 070, 071, 078, 079, 084, 088, 090, 100 (за минусом активных остатков по счету №100), 120 (за минусом активных остатков по счету №120), 130 - 134, 141, 142, 144, 145 (за минусом активных остатков по счету №145), 157, 158, 17, кроме счета №170 (за минусом активных остатков по сч. №18, кроме счета №180), 196, 199, 20, 22, 24, 26, 28, 30, 32, 34, 36, 38, 40, 42, 44, 46, 48, 50, 52, 54, 56, 58, 60 (кроме счета №602), 605, 614, 631, 64, 671, 672 (за минусом активных остатков по счету №672), 673, 690, 691, 692, 693, 694, 695, 696, 697, 698, 699, 70, 710, 711 (включая зачисленные во вклады проценты и компенсации), 713, 714, 715, 717, 718, 720, 722, 723, 724, 726, 730, 731, 732, 733, 734, 735, 736, 737, 738, 739, 74, 750, 751 (за минусом кредитов, полученных от иностранных банков), 807, 809 (за минусом активных остатков по счету №808), 810 (за исключением средств, выделенных Министерством финансов Российской Федерации в 1992 году по решениям Правительства Российской Федерации для финансирования инвестиционных и конверсионных программ), 811, 812 (за минусом активных остатков по б/сч. №411 и №412 в сумме, не превышающей пассивных остатков по отдельным лицевым счетам, открытым для брокерских операций на ОРЦБ, б/сч. №812), 817 (за минусом активных остатков по счету №817), 818, 819, 900, 907 (за минусом активных остатков по счету №907), 915.

Сумма остатков привлеченных средств, используемых при расчете обязательных резервов, рассчитывается по формуле средней хронологической за отчетный период (месяц).

Средняя хронологическая ежедневных балансовых остатков привлеченных за отчетный месяц средств, учитываемых на счетах, участвующих в расчете обязательных резервов, рассчитывается по следующей формуле:

Ld = (L1/2 + L2 + L3 + ... + Ln/2)/(n-1), где

Ld - средние остатки привлеченных средств, используемых при расчете обязательных резервов, за отчетный период (месяц);

L1 - сумма остатков привлеченных средств, используемых при расчете обязательных резервов, на первое число отчетного периода (месяца);

Ln - сумма остатков привлеченных средств, используемых при расчете обязательных резервов, за последний календарный день отчетного периода (на первое число месяца, следующего за отчетным);

n - число календарных дней в расчетном периоде (с первого числа отчетного месяца по первое число месяца, следующего за отчетным, включительно), равное "31".

При расчете обязательных резервов количество дней в месяце условно принимается за 30. В месяцах, имеющих 31 день, остатки привлеченных средств на 31 число в расчет не принимаются, а в феврале остаток на последнее число месяца повторяется столько раз, сколько дней недостает до 30.

Расчет размера обязательных резервов, подлежащих депонированию в Центральном банке Российской Федерации, составляется по форме Приложения №1 к настоящему Положению с указанием фактически зарезервированной суммы на счетах обязательных резервов и приложением (в случае необходимости доперечисления средств на указанные счета) платежных поручений с отметкой "перечисление недовзноса в счет обязательных резервов" (выписанных в соответствии с банковскими правилами) на сумму недовзноса, а также Расшифровок по балансовым счетам №№ 079, 731, 751, 810, 812.

Расчет должен содержать данные об остатках по каждому счету на каждый календарный день отчетного периода (кроме остатков на 31 число) по форме Приложения №2 к настоящему Положению. При этом сумма средств, подлежащих депонированию по счетам в валюте Российской Федерации, уменьшается на среднюю хронологическую величину наличных денежных средств в кассе кредитной организации, учитываемых на балансовых счетах №№ 031, 033, 035, 036 - в пределах установленного учреждениями Банка России лимита (включая лимиты, установленные филиалам данной кредитной организации по месту их нахождения).

При расчете средней хронологической величины наличных денежных средств в кассе кредитной организации количество дней в месяце условно принимается за 30. В месяцах, имеющих 31 день, остатки средств, учитываемые на балансовых счетах №№ 031, 033, 035, 036, на 31 число в расчет не принимаются, а в феврале остатки на последнее число месяца повторяются столько раз, сколько дней недостает до 30. Учреждения Банка России, устанавливающие филиалам кредитных организаций лимит кассы, должны сообщать Главным управлениям (Национальным банкам) Банка России по месту нахождения головных кредитных организаций размеры установленного лимита.

Учреждение Банка России сверяет данные Расчета с размером фактически зарезервированных средств по соответствующей кредитной организации с учетом установленных нормативов обязательных резервов. При их соответствии требования считаются выполненными кредитной организацией. В случае их несоответствия учреждение Банка России в течение двух рабочих дней, не считая дня представления Расчета, производит соответствующий перерасчет с кредитной организацией.

При недовзносе средств кредитная организация производит доперечисление обязательных резервов с корреспондентского счета, открытого в учреждении Банка России, на основании платежного поручения с отметкой "перечисление недовзноса в счет обязательных резервов" (выписанного в соответствии с банковскими правилами). Включение сумм обязательных резервов в сводные платежные поручения запрещается.

В случае перевзноса средств учреждение Банка России возвращает кредитной организации излишне внесенную сумму обязательных резервов на основании соответствующего распоряжения.

Похожие работы

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

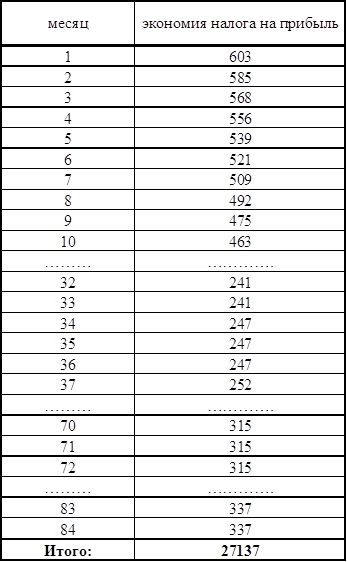

... , включаются лизингополучателем в себестоимость продукции, уменьшая налогооблагаемую прибыль (п.00 ст. 000 Налогового кодекса Российской Федерации). - Различные расходы лизингодателя на содержание переданного по договору лизинга имущество, в том числе и амортизация по нему, включаются в себестоимость в составе внереализационных расходов и уменьшают его налогооблагаемую прибыль (п.0 ст.000 ...

... законодательства - 1995 - № 27 - ст. 2591; 1996 - № 18 - ст. 2154 13. Постановление Правительства РФ № 80 от 1.02.2001 года “Об утверждении положения о лицензировании финансовой аренды (лизинга) в Российской Федерации” // Российская газета - 2001 - № 32-33 - С. 6 14. Постановление Правительства РФ № 167 от 26.02.1996 года “Об утверждении Положения о лицензировании лизинговой деятельности в РФ” ...

... , что более правильно придерживаться точки зрения говорящей о том, что договор лизинга является самостоятельным видом договора. ГЛАВА 2. ПРАВОВЫЕ ОСНОВЫ РЕГУЛИРОВАНИЯ ДОГОВОРА ЛИЗИНГА. § 1. Этапы развития лизинговой деятельности в России. В 70 - 80-е годы лизинг рассматривался советскими внешнеторговыми организациями ...

0 комментариев