Навигация

Принципы осуществления банковских операций

2.2. Принципы осуществления банковских операций.

Основными принципами осуществления банковских операций являются:

1) Банковские операции как в рублях, так и валюте осуществляются только при наличии лицензии;

2) Банк гарантирует коммерческую тайну по операциям своих клиентов;

3) Справки и другая информация могут выдаваться только самим клиентам, вышестоящим организациям, судам, следственным органам, аудиторским организациям, финансовым органам по налогообложению;

4) Отношения между банком и клиентом строятся на основе договоров (кредитный договор, договор на расчетно-кассовое обслуживание, депозитный договор).

2.3. ПАССИВНЫЕ ОПЕРАЦИИ

КОММЕРЧЕСКИХ БАНКОВ.

Пассивные операции коммерческих банков - это операции по формированию источников средств, ресурсов банка, которые отражаются в пассиве его баланса.

Ресурсы коммерческих банков проистекают из двух источников:

собственный капитал и приравненные к нему ресурсы;

привлеченные средства;

Характерной особенностью банковского бизнеса является то, что он работает преимущественно на чужом капитале. Собственный капитал обычно составляет менее 10% ресурсов коммерческого банка, привлеченные средства- более 90%.

а) Собственный капитал банка.

Собственный капитал банка это единственный капитал, без которого вряд ли можно начать дело в любой сфере бизнеса. Значение собственного капитала банка значительно выше его удельного веса в общем котле пассивов. Он- не только стержень, на который опирается деятельность банка с первого дня его существования, но и его “последняя линия обороны” в случае неблагоприятного стечения обстоятельств.

Капитал банка состоит из акционерного капитала и резервов. Акционерный капитал включает: простые акции, привилегированные акции, избыточный капитал (разница между суммой курсовой цены акции и их номиналом) и не распределенную прибыль. Порядок выпуска акций коммерческих банков РФ регламентируется Центральным банком РФ. При создании акционерного банка все акции (первый выпуск) должны быть распределены между учредителями этого банка. Сумма реализованных учредительских акций отражается на балансовом счете 010 “Уставной фонд”. Этот фонд служит обеспечением по обязательствам банка. Дальнейшее увеличение уставного фонда осуществляется по решению собрания акционеров за счет дополнительного выпуска акций банка, а так же за счет прибыли. Выпуск акций для увеличения уставного фонда акционерного банка (повторный выпуск) может осуществляется лишь после полной оплаты акционерами всех ранее выпущенных банком акций. В балансе банка приводится порядок формирования уставного фонда: общее количество выпущенных акций, их номинальная стоимость с разбивкой на простые и привилегированные акции, порядок установления гарантированного дохода по привилегированным акциям, величина этого дохода, если она зафиксирована в Уставе банка.

Резервный фонд банка образуется за счет отчислений от прибыли. Размер этих фондов и размер обязательных отчислений определяется Уставом банка.

Резервы включают: резерв на случай непредвиденных обстоятельств, резерв на выплату дивидендов, резерв на покрытие потерь от непогашенных ссуд или лизинговых операций.

Нераспределенная прибыль - это часть прибыли, оставшаяся после выплаты дивидендов и отчислений в резервный фонд. За счет этой прибыли образуются пассивы банка, включающие фонды, направляемые на развитие банка и другие цели, - специальные фонды.

В некоторых странах (например, в США) в состав капитала банка включаются договорные обязательства в виде так называемых капитальных нот и облигаций. В других странах ( как Великобритания) долгосрочные обязательства не включаются в “Статьи капитала” и отражаются в составе общих обязательств.

б) Привлеченные средства банка

Составляют подавляющую часть ресурсов коммерческого банка. Основную часть этих средств составляют депозиты, т.е. деньги, внесенные в банк клиентами. В середине 60-х годов в развитых странах наблюдается быстрый рост не депозитных привлеченных средств, которые банк получает в виде займов или размещения собственных долговых обязательств на денежном рынке. Не депозитные источники отличаются тем, что они не связаны с конкретным клиентом банка, а приобретаются на рынке на конкурсной основе через посредников- брокеров, кроме того, инициатива привлечения средств здесь принадлежит не вкладчику - клиенту, а самому банку.

Виды депозитных счетов в мировой практике очень разнообразны и число их быстро растет. Основное деление зависит от срока депозита. Исторически сложились две разновидности:

депозиты до востребования;

депозиты на срок (срочные);

Вклады до востребования (средства на счетах) дают возможность владельцам получать деньги в любое время по первому требованию и производить расчеты со счета. Деньги на эти счета зачисляются и снимаются как частями, так и целиком. Недостаток этих счетов в том, что по ним не выплачиваются либо выплачиваются очень низкие проценты. В России по некоторым видам вкладов до востребования банки выплачивают проценты, но в этом случае с клиентов удерживают комиссионные за оказываемые банком услуги по перечислению средств.

Срочные депозиты имеют две основные разновидности: срочные вклады и сберегательные вклады, каждая из которых в свою очередь подразделяется на множество типов. Срочные и сберегательные вклады помещаются в банк физическими и юридическими лицами с целью получения дохода, зависящего от срока и суммы вклада. Они могут быть изъяты только в соответствии со сроком хранения, в противном случае клиент лишается процентов или уплачивает банку штраф. Быстрый рост срочных вкладов несколько снижает доходность банка, но повышает уровень ликвидности баланса.

Однако в последнее время под влиянием ожесточенной конкуренции постепенно стираются различия между срочными вкладами и вкладами до востребования. Появляются “гибридные” счета, сочетающиеся в себя преимущества тех и других типов счетов: по вкладам до востребования стали выплачивать проценты, а со срочных вкладов - осуществлять платежи в пользу третьих лиц. При всем этом наблюдается устойчивая тенденция к сокращению вкладов до востребования и неудержимому росту срочных и сберегательных вкладов.

В России Сбербанк по срочным вкладам выплачивает: 24 % годовых на срок 3 месяца, 28% годовых на 6 месяцев- для сумм от 500 000 до 20 млн. рублей .

Ясно, что при годовой инфляции перечисленные выше проценты представляются, мягко говоря, скромными, не спасают вкладчиков от “усыхания” сбережений и толкают их в “объятия” всевозможных сомнительных зазывал, обещающих выплачивать до 1000 и более процентов годовых в рублях, но с огромным риском для клиента потерять все.

Между коммерческими банками разворачивается конкуренция по привлечению средств, особенно на срочные счета и сертификаты. Предлагаются новые виды услуг, как то: индексация сбережений (от 3 до 11 раз), товарные, конверсионные в СКВ вклады, регулярное повышение процентных ставок по вкладам; предлагаются новые формы расчетно - кассовых, депозитных и других услуг. При этом услуги большинства банков для частных лиц более привлекательны чем у Сбербанка.

Некоторые коммерческие банки поставили себе задачу создания альтернативной Сбербанку России системы обслуживания частных лиц.

Так, “Менатеп” выплачивает по остаткам на расчетных счетах обслуживаемых предприятий (а их у него около 40 тыс.) от 8 % до 50% годовых, для частных лиц по срочным вкладам в среднем 42% годовых.

“Автобанк”- для частных лиц по срочным вкладам в среднем 38% годовых.

Некоторые банки, стремясь расширять свои ресурсы, практикуют перечисление заработной платы работников предприятий - клиентов на счета в банке.

В начале 1993г. широкое распространение получили операции по привлечению средств путем выпуска банковских векселей.

Выпуск векселей практически не регулируется Центральным банком, векселя не подлежат регистрации, как другие ценные бумаги, что облегчает банкам работу с ними и дает возможность их широкого использования. Для держателя векселя он удобен тем, что в отличии от депозитного и сберегательного сертификата может использоваться как расчетное средство.

В настоящее время банки выпускают две разновидности векселей : процентные и дисконтные.

Характерная черта процентного векселя состоит в том, что выпуск и продажа векселей юридическим и физическим лицам производится по номинальной стоимости с последующим начислением процентов на вексельную сумму. Держатель векселя получает доход в виде процентов по ценной бумаге. Это условие о начислении процентов должно содержатся в векселе. Положение о переводном и простом векселе допускает начисление процентов только по векселям сроком по предъявлении и в течении определенного времени с момента предъявления.

Отличие дисконтного векселя заключается в том, что выпуск и продажа его осуществляется по цене ниже номинала (с дисконтом), а погашение - по номиналу. Разница между ценой погашения и ценой покупки и составляет доход держателя векселя (дисконтный доход).

Наибольший положительный опыт работы с векселями накоплен столичными банками, такими как: Российский национальный коммерческий банк, Автобанк, Русский национальный банк. Банки, векселя которых наиболее ликвидны: Сбербанк России, Онэксимбанк, Менатеп, Российский кредит, Банк Возрождение.

К пассивным операциям относятся так же кредиты, полученные коммерческим банком от других кредитных учреждений, это дает возможность оперировать достаточно крупными средствами, поддерживать оптимальный остаток на корреспондентском счете и при необходимости обращаться за кредитом в банк - корреспондент и другие банки. В России в 1992-1994г. сложились конъюнктурные условия, делающие выгодными проведение межбанковских операций, т.к. они доходны и менее рискованны. На кредитном рынке преобладают краткосрочные межбанковские кредиты, так называемые “короткие деньги”.

Все это: кредиты, полученные от других банков; ценные бумаги, проданные по соглашению об обратном выкупе- получило название управляемых пассивов. Они дают возможность восполнять депозитные потери, быть готовыми к непредвиденным обстоятельствам (например, неожиданному оттоку депозитов, неожиданным заявкам на предоставление кредита).

Коммерческие банки могут получать кредиты путем приобретения резервных фондов ЦБ. Эти фонды представляют собой депозитные остатки, хранимые на счетах в центральных резервных банках. Резервные фонды отличаются от других форм банковского кредита тем, что представляют собой средства, находящиеся на счетах в резервных банках; траты, выписанные на эти счета оплачиваются немедленно.

Получение займа у ЦБ - это пассивная операция коммерческих банков, связанная с оказанием им помощи при временном недостатке ресурсов. Коммерческие банки получают кредиты у ЦБ в форме переучета и перезалога векселей, в порядке рефинансирования, а также в форме ломбардного кредита (по залог государственных ценных бумаг).

Вывод Под пассивами банка подразумеваются ресурсы банка. Они делятся на собственные и привлеченные. Большое значение имеют пассивные операции, связанные с образованием и увеличением собственного капитала банка. Наличие этого капитала является основанием для привлечения чужих средств, необходимым условием развития деятельности банка, а также определенной гарантией сохранности вкладов. Привлеченные средства занимают основное место в ресурсах банка, полученные от клиентов (предприятий, населения) и банков.

АКТИВНЫЕ ОПЕРАЦИИ КОММЕРЧЕСКИХ БАНКОВ.

Активные операции - это операции по размещению собственных и привлеченных средств КБ.

Собрав свободные ресурсы с предприятий и населения, коммерческий банки “размещают” их, т.е. передают в ссуду за определенный процент. Естественно, что ссудный процент выше процента, уплачиваемого банком по депозитам. В классической схеме работы банка можно было бы сказать, что разница между суммой процентов, получаемых банком по ссудам, и суммой процентов, уплачиваемых по депозитам, составляет доход банка. А разница между доходом банка и его расходами по управлению - прибыль банка.

Но это - упрощенная схема, т. к. помимо ссуд сегодня банки предоставляют клиентам десятки других услуг, за которые также получают плату: доходы от операций с ценными бумагами, плата за управление имуществом по доверенности (трастовые операции), за проведение комиссионно- посреднических операций, финансовых ревизий корпораций, за консультационные услуги и т.п.

Активные операции коммерческого банка можно разделить на 4 большие группы:

кредитные операции;

инвестиции в ценные бумаги;

кассовые операции;

посреднические и доверительные операции.

Важнейшим направлением активных операций коммерческих банков всегда было и остается до сих пор кредитование, т. е. выдача ссуд клиентам.

Коммерческие банки предоставляют своим клиентам разнообразные виды кредитов, которые можно классифицировать по разным критериям: виды заемщиков, цели, характер и сроки кредита, наличие обеспечения и т.п.

Основными принципами кредитовани в современных условиях являются:

платность;

срочность;

возвратность;

обеспечение кредита и его целевое использование.

Что касается вида заемщиков, то во всех странах ссуды делятся на: персональные ссуды (физическим лицам на удовлетворение личных потребностей); деловые ссуды (выдаваемые коммерческим предприятиям, компаниям для финансирования процесса производства и сбыта продукции); кредиты государственным органам власти.

Это особенно важно для промышленно развитых стран, где в силу высокого уровня жизни и коммерциализации удовлетворения многих потребностей (жилье, здравоохранение, пенсионное обеспечение в форме страхования и т.д.) размеры персональных ссуд стоят в одном ряду с деловыми ссудами. И не очень характерно для бывших социалистических стран в силу, во-первых, низкого уровня жизни, во-вторых, натурализация удовлетворения многих потребностей для населения - “бесплатное” жилье, образование, здравоохранение, государственное социальное страхование. Поэтому непосредственно население лишь в крайне ограниченных случаях обращалось за ссудой в банк (скажем, на строительство “садового домика”).

Кредиты классифицируются по следующим признакам:

1. В зависимости от сроков пользования кредиты подразделяются на:

до востребования (онкольные)

срочные (краткосрочные, среднесрочные и долгосрочные). Под сроком пользования кредитом понимают срок от момента получения кредита заемщикам до обусловленного в договоре срока возврата его банку.

На сегодняшний день наше законодательство не содержит четкого разделения кредита на виды в зависимости от срока пользования им.

В российской практике чаще всего используются краткосрочные кредиты (кредиты до 1 года), среднесрочные (от 1 до 3 лет) и долгосрочные (свыше 3 лет).

В зарубежной практике на долю краткосрочных, как правило, приходится меньше половины всех кредитов и больше половины- на среднесрочные.

В России же сегодня преобладают краткосрочные кредиты (т.е. до 1 года). Это вызвало экономической нестабильность в стране, высоким уровнем инфляции и неплатежей предприятий и стремлением банков работать с “короткими деньгами”, т.е. кредитовать воспроизводство не основного, а оборотного капитала и не в сферах материального производства, а прежде всего в сфере обращения ( торговля получает до 75% всех краткосрочных кредитов).

Похожие работы

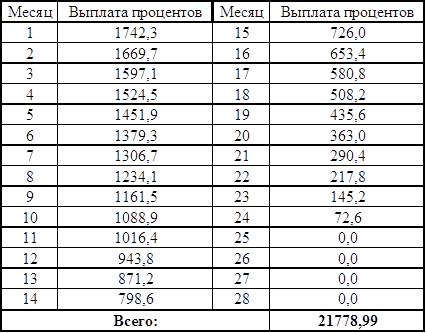

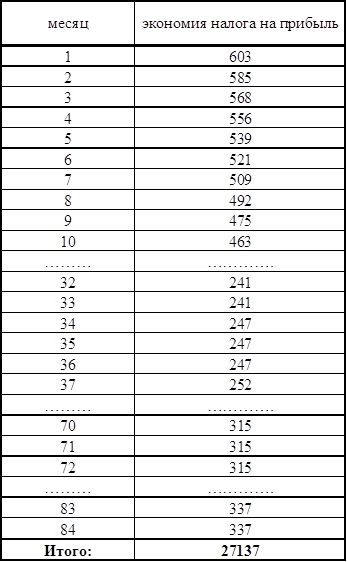

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

... , включаются лизингополучателем в себестоимость продукции, уменьшая налогооблагаемую прибыль (п.00 ст. 000 Налогового кодекса Российской Федерации). - Различные расходы лизингодателя на содержание переданного по договору лизинга имущество, в том числе и амортизация по нему, включаются в себестоимость в составе внереализационных расходов и уменьшают его налогооблагаемую прибыль (п.0 ст.000 ...

... законодательства - 1995 - № 27 - ст. 2591; 1996 - № 18 - ст. 2154 13. Постановление Правительства РФ № 80 от 1.02.2001 года “Об утверждении положения о лицензировании финансовой аренды (лизинга) в Российской Федерации” // Российская газета - 2001 - № 32-33 - С. 6 14. Постановление Правительства РФ № 167 от 26.02.1996 года “Об утверждении Положения о лицензировании лизинговой деятельности в РФ” ...

... , что более правильно придерживаться точки зрения говорящей о том, что договор лизинга является самостоятельным видом договора. ГЛАВА 2. ПРАВОВЫЕ ОСНОВЫ РЕГУЛИРОВАНИЯ ДОГОВОРА ЛИЗИНГА. § 1. Этапы развития лизинговой деятельности в России. В 70 - 80-е годы лизинг рассматривался советскими внешнеторговыми организациями ...

0 комментариев